今天我們把目光往Binance這邊聚焦,原因就是CZ在10月24號推送的推文。

他神秘兮兮的說到要大力投資DeFi,並聲稱不是投資建議(我信你個鬼),這個時候就有很多人開始納悶他口中說到的DeFi到底指的是哪裡?小編也很莫名其妙,但是可以肯定的是這是一個信號,所以就順著這條線打開了Pancake找到了一些答案,具體是怎麼回事呢?接著往下看。

Convex的佈局

我們先來看三個關鍵性的項目Wombat Exchange、Wombex Finance還有Convex。

自從Pancake重啟IFO之後一共就進行了6期,在這6期的IFO中,其中就上線了Wombat Exchange。這是一個BNB原生的多鏈穩定幣兌換協議,專注於通過算法設計重新計算穩定幣兌換體驗,目前是BNB鏈上知名的穩定幣兌換協議。

相較於其他穩定幣兌換協議,Wombat的主要優勢是在沒有無常損失的情況下,可以實現100%資本利用率,同時滑點也非常低,並對單一Token池子進行設計,能進行單一Token的質押,並且對比PancakeSwap,滑點這方面更是具有一定的優勢。和今天上線Pancake IFO的Magpie一樣,是Convex在BNB鏈上的定制分叉。

Wombex Finance是一個BNB Chain原生協議,用於提高LP收益率並集中治理Wombat的權力。 Wombat AMM創新與veToken模型相結合,開啟了BNB Chain上收益生成的新篇章。一個高效的基於veToken的協議需要一個特殊的治理協調工具,這有利於協議的增長並幫助LP分配資金。 Wombex結合了流動性提供者和WOM Token持有者的力量,相互增壓並加速Wombat的長期增長。為此,Wombex會同時積累veWOM和聚合LP存款。

Convex作為以太坊鏈上的收益聚合器,Convex Finance旨在藉助CVX Token,通過簡單易用的界面,簡化Curve和CRV鎖定、質押的過程,一定程度上釋放鎖定CRV的流動性,並提高CRV持幣者、流動性提供者的報酬,以此促進CRV生態系統發展。

到這裡第一個重點來了,Convex想要復刻當年DeFi競爭的套路,把$WOM做成$CRV、把$WMX做成$CVX。在當年的DeFi競爭中,Convex可以說是最大的贏家了,它是一個專門為Curve用戶提高收益,將所有Convex用戶的CRV和穩定幣集中在同一錢包,從而最大化用盡所有CRV的福利。

一個更清晰的表達方式是:CRV表面上看是一個穩定幣兌換協議,實際上卻是掌握穩定幣流通性的儲備系統,可以成為隱形的“美聯儲”了;CVX表面上起來是一個聚合加速器,其實是個賄選重心,也是提升CRV投票權流通性的大殺器。

Curve在競爭發生時,Yearn、StakeDAO、Convex三方鼎力,結果交易所同散戶不用努力,價格就提升了不少。同時Convex因為Curve競爭,從最低位1.9,漲到了60.09的歷史高位,足足有30倍升幅。

-

在DeFi競爭中更為詳細的細節,可以從這裡查看:

https://www.theblockbeats.info/news/28579?search=1

那麼問題來了,WOM想要效仿CRV給穩定幣創造巨額流動性的話,是給哪個穩定幣創造流動性?為什麼要給它創造流動性呢?

法幣的錨定

這裡的話,需要補充另外一個知識點了,那就是加密資產的錨定。為什麼要聊到這個呢?簡單來說就是,如果能夠創造一個穩定幣,有充足的流動性,就能夠完成加密貨幣的內部輸血、內部流通的局面。

加密圈作為一個一個獨立的經濟體系,就好比一個國家,絕對不能夠無限超發貨幣,否則就會落得津巴布韋一個下場,貨幣就不值錢了。貨幣背後是有一個錨的,比如之前黃金的金本位制。而隨著美元的全球結算儲備貨幣地位的確認,因此美元就成為了其他國貨幣的錨定。

那麼加密貨幣的錨是什麼呢?

邏輯上有兩個,中心化穩定幣和去中戲化穩定幣,加密資產體量如何,具體就是要看穩定幣,穩定幣的背後錨定的還是美元。所有為什麼知道為什麼需要流動性了把?流動性強就代表資產多。

在接下去,如果加息繼續、縮表繼續,那麼流動性就會減少、流動性減少穩定幣就會減少,穩定幣減少之後對於市場的影響是非常大的。在這個時候,就不得不把目光轉移到算法穩定幣身上,儘管失敗了很多次,但是還是有人想征服這個領域。因為這個位置實在是太重要了,一旦誰將這領域掌握,那麼誰就成為了印鈔機。

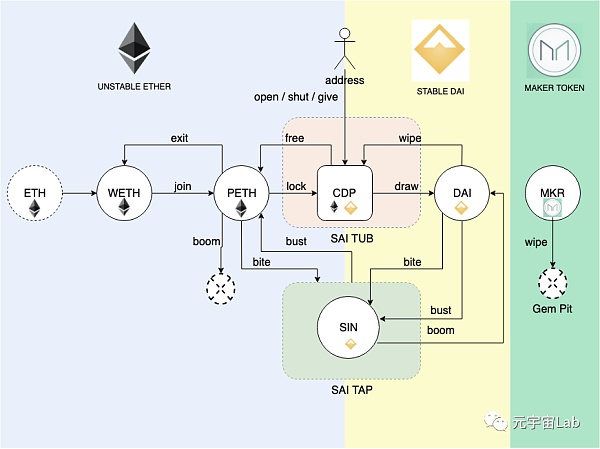

如今,在市面上比較強的算法穩定幣,幾乎都是錨定幣圈資產的。例如DAI是錨定ETH。

HAY

之前Binance發布過公告,要歸集流動性到BUSD,之後就令上新到BUSD交易對的小幣種有了一個很大的漲幅趨勢,但這一番操作可不是為了BUSD,因為BUSD是錨定美元的。

那是為了什麼呢?還是聚焦在Pancake。不知道從什麼時候開始,Pancake上了一個穩定幣兌換——HAY。它是BNB鏈上的去中心化超額抵押借貸和流動質押平台。 HAY是由BNB超額抵押的協議原生去穩定幣,可兌換價值1美元的BNB。它的用例包括通過將BNB作為協議的抵押品以約152%(約66% LTV)的抵押品比率借用HAY,在LP DEXes上進行流動性挖掘,這是一種轉移商品和服務價值的支付方式。該協議旨在完全去中心化,一旦其治理Token HELIO的TGE完成,將啟動其DAO。

第二個重點在這裡,研究之後才發現,這個項目對標的是Maker DAO。 Maker使用ETH超額抵押鑄造DAI,而DAI在早期為DeFi提供了巨額的流動性,也就是目前加密中最大的算法穩定幣。而HAY就是用BNB超額抵押鑄造的穩定幣,簡單來說就是,Binance想要在現在這個時候開始佈局,自己給自己供給流動性。

無論是WOM還是HAY都是Binance DeFi的戰略缺口。所以之所以CZ在推特上喊話要大力投資DeFi主要就是因為算法穩定幣,是在為其之後算法穩定幣鋪路。

DeFi競爭再開啟哪些項目值得關注?

WOM競爭的意圖已經很明顯了,看來像Curve爆升的劇本,很有機會歷史重演,目前WOM競爭的主要戰力有三方包括Wombex、Magpie和Quoll Finance,他們的協議主要核心都是為WOM的持有人,增加持幣靈活度和利潤。