最近,因FTX暴雷影響,Genesis深陷泥潭,連帶著總公司DCG、Grayscale(灰度)各種負面消息在市場傳播。

隨著一條“DigitalCurrencyGroup(DCG)通過一張此前未披露的、對潛在投資者隱藏的本票,對子公司Genesis欠款超11億美元,並要求不要披露”消息傳出,大家對於DCG整個集團公司的經營狀態保持懷疑態度。

而當Genesis的緊急融資目標從10億降低至5億美元的消息傳出,也彷彿證實了這一家上下游連接緊密的加密集團公司存在問題,市場的“信任危機”從DCG集團開始誕生。

“信任危機”蔓延之下,Grayscale(灰度)也沒有躲過這場來自市場用戶的“懷疑”,最開始大家開始懷疑灰度的資產儲備,隨著灰度的公告和Coinbase披露,確認了63.5萬枚BTC和300萬枚ETH確實存在,灰度的“信任危機”才算躲了過去。

然而受“恐慌”情緒的影響,市場對於DCG集團的懷疑並沒有散去,整個DCG系的公司紛紛出來發文闢謠、證明,以避免遭遇FTX的前車之鑑,但因為DCG欠款的問題,“灰度要被出售”的消息再度襲來。

隨著人們對於灰度的業務分析後發現,即使在最不利的情況下,DCG也寧願保留灰度而不是Genesis的業務。據Bernstein稱,灰度是DCG的旗艦業務及其“搖錢樹”,每年產生約3億美元的費用收入。

DCG、Grayscale和Genesis到底是什麼關係?

無論是恐慌還是信任危機,對於整個DCG集團,DCG、Grayscale和Genesis這三個始終是重點關注對象,作為行業內的加密帝國,DCG為何會陷入如此地步?就此金色財經來做一個簡單拆解,方便大家觀看。

首先,DCG擁有Grayscale(灰度)和Genesis這兩家公司。

Grayscale(灰度)負責發行/管理/等GBTC 基金,並不斷向美國SEC申報ETF,在整個市場,灰度的資金規模是最大的一家基金公司,同時在商品界的類似基金中排名第二。 (BTC在美國屬於商品類)

Genesis提供BTC、GBTC 和美元的借貸服務等,也是加密領域唯一提供全方位服務的主要經紀商,它在使大型機構獲取和管理加密貨幣風險方面發揮了關鍵作用。

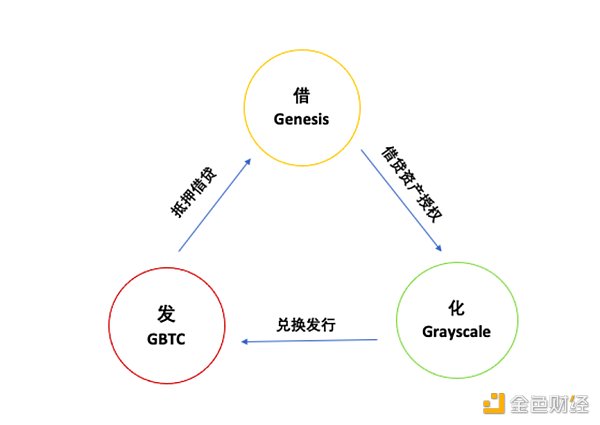

DCG集團的“借”“化”“發”生態

首先要給大家介紹這個生態中最重要的一個工具——GBTC。

GBTC是在美國註冊的證券,全稱Grayscale Bitcoin Trust,中文就是“灰度比特幣信託”,作為一種金融工具,每個GBTC約等於千分之一個比特幣,最開始每個GBTC與BTC實際價格存在比較高的價差。

那麼到這裡我們先需要了解一個模型,由於GBTC與BTC的價格存在溢價,那就會出現獲利的機會,再結合“借”“化”“發”為一體的DCG集團,就會產生如下模型。

借:通過抵押給Genesis資產借貸BTC

化:通過把借貸的BTC提供給Genesis授權給Grayscale鎖定來兌換GBTC

發:通過對溢價後的GBTC進行交易獲取利差

或者通過對GBTC質押,繼續進行貸款

然後用利差繼續循環,形成一套“借化發”組合拳。

只要GBTC信託保持較為長期的溢價交易,那麼任何可以用BTC 發行GBTC的人只需要撐過6個月的鎖定期內最後出售套現,就可以獲得這個利差資金,。

這樣就可以從GBTC對BTC的溢價中獲取利差資金。

DCG集團的“運動員”

當然還有一個“小”的問題,那就是這麼賺錢的方式,DCG集團整個體係為什麼不直接下場套錢呢?主要是因為會受到美國證券交易委員會的監管,所以無法擼起袖子下場。

但在這樣一個較為“完美”的套利模型, “裁判”、“場地”、“贊助”都是自己,那麼自己無法下場的情況下,是不是可以找一個運動員來完成這套“接化發”?

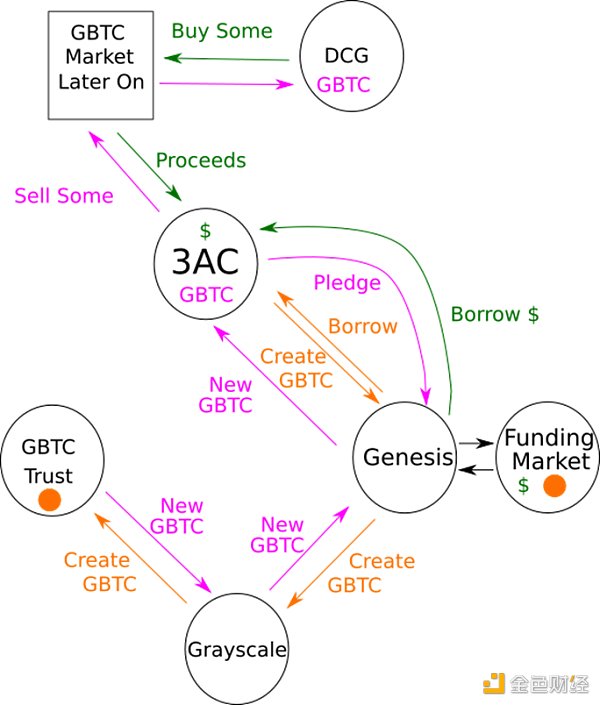

這個時候,三箭來了。

還是按照上面的套利模型

借:通過抵押給Genesis資產借貸BTC

化:通過把借貸的BTC提供給Genesis授權給Grayscale鎖定來兌換GBTC

發:通過對溢價後的GBTC進行交易獲取利差

借:通過把溢價後的GBTC質押回Genesis獲得美元貸款。

循環………

(此圖片來自網絡)

(備註:比如對Genesis抵押0.2BTC資產獲取1BTC;把1BTC在Grayscale兌換為1GBTC,由於溢價的問題,此時1GBTC價格約等於1.3BTC,然後再交易後贖回淨賺0.3BTC;或者繼續拿1GBTC去Genesis抵押獲得價值1.3BTC的美元貸款,繼續循環。)

據公開數據顯示,三箭資本GBTC持倉佔比一度達到了6%(機構持有比例佔總流通不超過20%)。據彭博報導,Genesis Trading 為三箭資本提供了超過23.6 億美元的融資。

GBTC高溢價的底氣

這裡看起來是一個非常完美的方式,但也存在BUG,那就是這樣的玩法全部建立在GBTC溢價上面,那為什麼GBTC會持續溢價?

這裡先解釋GBTC的優勢。

第一個優勢是GBTC可以通過美國401(k)(備註:由僱員、雇主共同繳費建立起來的完全基金式的養老保險制度)直接購買,由於美國相關稅收政策,通過該賬號購買的GBTC沒有收益稅;

第二個優勢是傳統機構因為監管的問題,無法直接購買BTC來進行投資,但是GBTC是可以購買的;

第三個優勢是在當時市面上沒有競爭對手;

三個優勢相輔相成,最終促成了GBTC與BTC之間的正溢價,對於各個機構而言,只要有正溢價,就能按照上面的模型套利。

那麼GBTC溢價的基礎支撐就出來了

1.機構大舉購買BTC現貨,存入Grayscale變成GBTC

2.GBTC解鎖期結束後以更高的價格傾銷給二級市場的散戶和機構。

3.市場現貨不斷減少,BTC價格受影響繼續拉升,GBTC價格繼續上升

4.GBTC價格上升,投資者繼續投資GBTC

完美………

高溢價消失,DCG集團危機初現

按道理來說,這一套組合拳原本是沒有問題的,直到加拿大的比特幣ETF上市,GBTC優勢徹底喪失,GBTC的溢價隨之消失。

2021年2月19日,加拿大比特幣ETF(BTCC)首日交易量達2億加元(約合1.55億美元),打破了加拿大的記錄,在美國ETF歷史排名中躋身前五。

BTCC上線之後,機構投資者大舉拋售GBTC,希望將GBTC溢價貨幣化。這種拋售壓力不僅給GBTC相對於資產淨值的溢價施加了下行壓力,而且由於GBTC的高流量和重要信號,在當時也給比特幣價格帶來了下行壓力。

大舉拋售下,對GBTC的影響不僅僅是溢價消失的問題,還將GBTC價格變為負溢價。

這個時候,DCG入場了,從2021年3月,DCG開始大舉購買GBTC。 3AC將大約一半的GBTC賣給了DCG。

同時,三箭資本將剩餘GBTC抵押給Genesis和Equities First。由於BTC在2021年4月期間價格飛速上升,最高突破6.4萬美元,對於三箭而言,即便是負溢價,也獲得價值超過10 億美元的貸款。

三箭之殤,始於GBTC

2022年,市場行情一直處於反彈無力的狀態,從5月6日開始,比特幣和其他加密貨幣市場大幅下跌。 GBTC價格出現大幅度回落,從4萬美元上方跌至2.9萬美元左右,這也導致他們使用GBTC支持的貸款被追繳保證金。

但因Luna等其他暴雷的問題,三箭資本已經沒有資產能夠追繳保證金,最終在6月,各個平台開始對三箭資本的抵押品進行清算。

2022年6月15日~6月18日,僅僅三天的時間,三箭帝國就此陷入暴雷危機。

最後稻草,也是GBTC

對於三箭資本而言,各個平台的清算雖然讓其傷筋動骨,苟延殘喘,但三箭還有自己的底牌,也是整個DCG集團的底牌——GBTC ETF。

早在2021年10月,灰度就向美國SEC提交了將GBTC轉換為比特幣現貨ETF的申請,SEC批准或拒絕該申請的最後期限為2022年7月6日。

GBTC EFT申請通過,對於行業而言是超級大的利好,這在行業將會拿到很多第一,所以在這期間雖然GBTC一直存在負溢價,但是DCG集團一直保持對GBTC的購買。

這裡又存在另外一個套利模型,嚴重的負溢價可以進行反向套利,因為等GBTC轉化為ETF成功後,ETF會有效的跟踪BTC的價格,也就是說GBTC的溢價和負溢價都會消失,最終跟BTC價格保持緊密的錨定。

負溢價模型如下:

負溢價30%購買GBTC,也就是0.7GBTC=1BTC

等GBTC的EFT通過

GBTC價格錨定BTC價格,原價出售原本7折購買的GBTC

獲利30%

而這也是三箭資本最後的救命稻草,GBTC的ETF通過,三箭資本的GBTC資產價值提升40%,這將有效解決三箭資本暴雷危機。

所以就出現以下的情況。

DCG在2021年3月至2022年1月期間購買了1500萬GBTC。然後在2022年2月至2022年3月期間又購買了約300萬GBTC。

2022年3月10日,灰度宣布要回購2.5億美元的GBTC,並大舉招聘ETF相關人員。

2022年4月3日,灰度發布聲明稱要將GBTC變成一個真正的可贖回的BTC ETF。

5月初又說要再追加5億,合計回購到7.5億。

但是,SEC奪走了DCG所有人的希望。

失敗

6月29日,美國證券交易委員會(SEC)拒絕灰度將其135億美元的灰度比特幣信託(GBTC)轉換為現貨比特幣ETF的申請。美國證券交易委員會在其文件中表示,該申請未能回答美國證券交易委員會關於防止市場操縱以及其他擔憂的問題。

晴天霹靂,一紙拒絕狀帶走了三箭資本所有的希望,也帶走了整個DCG集團的野望。

7月2日,三箭資本向紐約法院申請破產保護。

作為三箭最大的貸款方,Genesis曾向三箭資本提供23.6億美元的貸款,當三箭資本出現問題後,Genesis立即清算三箭資本的抵押品,但還有12億美元的缺口,Genesis只能在法院向已破產的三箭資本提出12億美元的索賠。

DCG集團的至暗時刻

Genesis因三箭資本損失的12億美元,很有可能超過DigitalCurrencyGroup(DCG)歷史總淨收入。

Grayscale總淨收入約為10億美元。 Messari預估Genesis在2020年的收入為5000萬美元,假設去年收入增長5倍,並且一直保持30%的利潤率,額外的2億美元也會抹去該產品線的所有淨收入。

整個DCG集團也因為三箭資本陷入泥潭,灰度取消了Genesis加密信託產品的授權參與者身份,DCG集團重組調整,同時裁員10%。

DCG的野望因三箭資本徹底覆滅,但還能苟延殘喘,但隨著FTX的暴雷,再度對Genesis造成1.7億美元的打擊。

灰度也因市場問題導致負溢價暴漲,本月,GBTC負溢價率一度高達45%。目前灰度比特幣信託負溢價回升至40.17%,以太坊信託負溢價回升至42.65%,ETC信託負溢價為70.21%,LTC信託負溢價為49.7%。

結語

如今,DCG集團下的三駕馬車只剩灰度苟延殘喘。

對灰度而言,ETF轉換失敗意味著無法開放的贖回窗口,以及保留AUM,這意味著灰度每年將減少2億美元以上的利潤。

GBTC一直保持極高的負溢價,短時間無法與市面上其他通過ETF的產品抗衡。

Genesis目前自身難保,累計虧損接近14億美元,已經面臨破產清算的問題。

DCG陷入欠款超11億美元風波。

原本的套利模型全部失效,而剩下諸如其他的DCG集團軍也都陷入難以為繼的狀態

……

自此,DCG集團的加密帝國開始崩塌。

《Three Arrows Founders Break Silence Over Collapse of Crypto Hedge Fund

Three Arrows Founders Break Silence Over Collapse of Crypto Hedge Fund》

https://www.bloomberg.com/news/articles/2022-07-22/three-arrows-founders-en-route-to-dubai-describe-ltcm-moment#xj4y7vzkg

《DCG to Buy More of Crypto Trust Amid Stubborn Discount》

https://www.bloomberg.com/news/articles/2021-05-03/silbert-s-dcg-to-buy-more-of-crypto-trust-amid-stubborn-discount#xj4y7vzkg

《MASTER PARTICIPANT AGREEMENT》

https://www.sec.gov/Archives/edgar/data/1588489/000119312519295206/d735049dex44.htm

《3AC, DCG & Amazing Coincidences》

https://datafinnovation.medium.com/3ac-dcg-amazing-coincidences-c14eec941c06

《Three Arrows Capital team sought funds for GBTC trade before meltdown》

https://www.theblock.co/post/152735/three-arrows-capital-team-sought-funds-for-gbtc-trade-before-meltdown