原文標題:2022 DeFi Year In Review

原文來源:DefiLlama

原文作者:DefiLlama

編譯:倩雯、餅乾,ChainCatcher

注:本文經過適當刪減

2009年,當中本聰向世界展示區塊鏈時,加密貨幣算是第一個用例。比特幣證明了區塊鏈可以用來證明數字貨幣的真正所有權。在比特幣推出十多年後,DeFi正在證明區塊鏈還有許多其他用例。

隨著全球經濟的下滑,DeFi今年遭遇重創,但無論如何,DeFi已經走了很長的路。從最初以太坊上的一個創新產品(MakerDAO打造了第一個穩定幣),如今已發展成為一個價值數十億美元的全球產業,影響了數十萬消費者。

本報告旨在為想更深入了解行業的人提供一個全面的數據驅動的DeFi視圖。

一、DeFi 歷史時間線梳理

2009年:比特幣

比特幣證明了人們可以擁有數字金融資產的真正所有權,並在不使用可信任第三方的情況下進行國際即時支付。

2015年:以太坊

2015年7月,區塊鏈以太坊被推出,將智能合約引入加密貨幣,使開發者開始構建應用程序,實現貨幣和支付之外的區塊鏈用例。

2016年:EtherDelta

EtherDelta是以太坊上推出的第一個去中心化交易所。該協議允許用戶在鏈上無需權限地交易代幣。它使用訂單簿模式來連接買賣雙方。 2017年,EtherDelta用戶在一次網絡釣魚攻擊中損失了140萬美元,其創始人被美國證券交易委員會指控經營一家不受監管的證券交易所。同時受其他因素影響,該協議最終被叫停。

2017年:Maker

在項目成立的三年後。 Maker被部署在以太坊上,作為第一個DeFi穩定幣協議。 Maker允許用戶提供抵押品和鑄造穩定幣。穩定幣是一種將其價值與另一種資產掛鉤的代幣。 Maker穩定幣DAI跟踪美元價格。

2018年:Uniswap

Uniswap於2018年推出,是最早使用自動化做市商而非訂單簿的去中心化交易所。

2019年:Synthetix流動性激勵

Synthetix是一個衍生品交易協議,2019年7月它推出了一個項目,向該協議提供抵押品的用戶可以同時賺取交易費和該協議的原生代幣SNX。用代幣激勵用戶為協議增加流動性的這種技術將成為2020年DeFi熱潮的關鍵驅動力。

2020年:黑色星期四

2020年3月12日,ETH的價格在一天內下跌30%以上。這種突然的下跌對DeFi的生態系統產生巨大影響。 Maker協議沒能快速清算不斷下跌的倉位,損失了數百萬美元。該協議不得不創造並拍賣大量的原生代幣MKR來彌補虧損。

2020年:Defi之夏

2020年6月Compound協議推出一個流動性挖礦計劃,將COMP代幣獎勵給在協議上借貸的用戶,使Compound上活動激增。其他協議也迅速採用了流動性挖礦,大量的激勵措施使DeFi活動呈指數式增長。當然,這種狀態並不可持續。 DeFi代幣的價值在年底急劇下降,導致激勵計劃收益率價值下降。

2021年至今:奧德賽時期

自DeFi之夏以來,該行業見證了一系列創新和新挑戰的迸發。我們仍然處於這場運動的早期階段。從現在開始,它只會變得更加瘋狂。

二、2022年的市場狀況

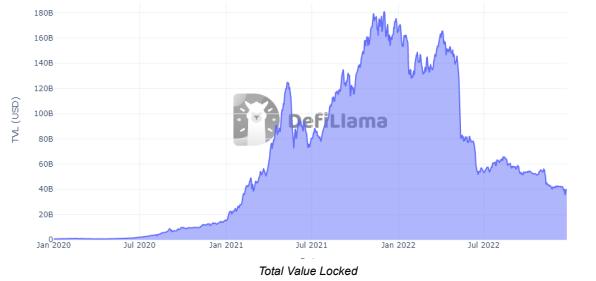

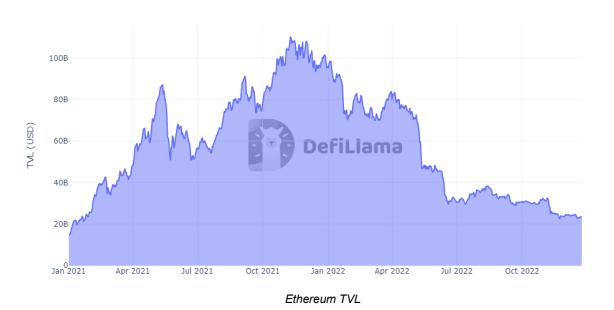

鎖倉量(TVL)是指存放在DeFi產品中所有資產價值的總和。今年以來,DeFi TVL總額呈下降趨勢,但新的地板價遠遠高於最近一次牛市之前的水平。

DeFi 收益率如何驅動DeFi TVL

DeFi TVL與DeFi收益率相關,投資者向DeFi協議提供資本以此獲得收益。 DeFi收益率的來源多種多樣。例如,一些協議將資金借給借款人,收取利息,並將這些利息支付給流動性提供者。

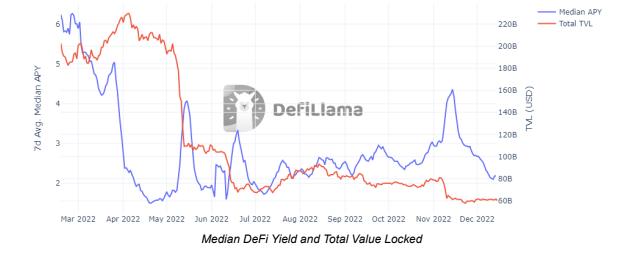

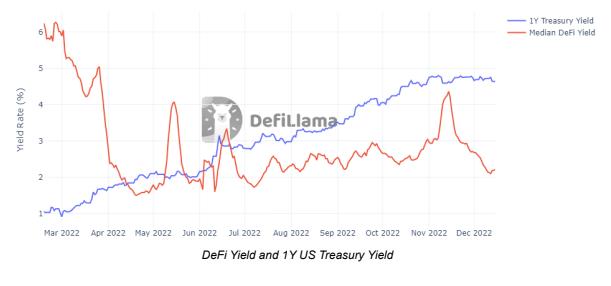

當收益率高時,投資者爭相將資本存入DeFi協議,以獲得豐厚的回報。當收益率低時,投資者將資金轉移到其他可以獲得更好回報的機會中。正如我們在下圖中所看到的,2022年初DeFi收益率中位數暴跌,緊接著是DeFi TVL的急劇下降。

美國的貨幣擴張如何推動這一周期?

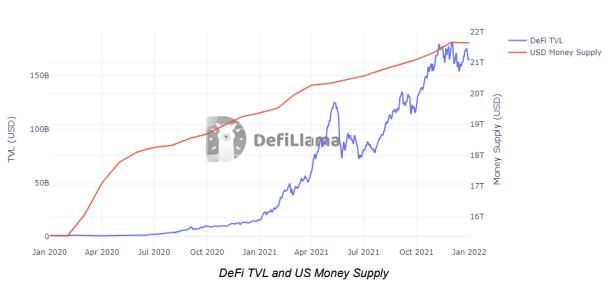

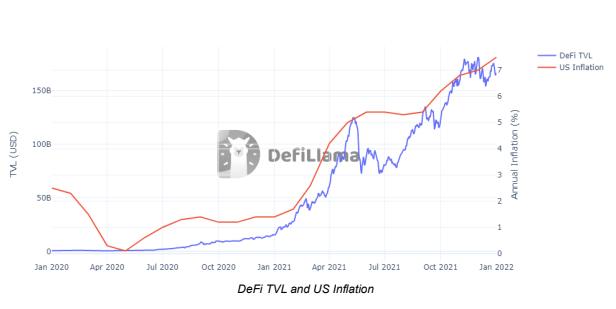

在2020—2022年的加密貨幣市場週期中,DeFi收益率的波動以及由此產生的TVL的繁榮和崩潰是由幾個相互關聯的因素造成的。導致該週期的最大成因之一是美國政府積極貨幣擴張政策導致的通脹上升。

美國人是全球最大的加密貨幣持有者人口之一,而且他們的購買力相對較高。因此,美國人對加密貨幣市場有著巨大的影響。

2020年,美國政府用刺激措施印鈔,以應對新冠疫情帶來的經濟衰退。這一年,美元供應量增長26%。消費者有更多的錢可以消費,他們的需求推動商品和服務的價格上漲。這導致了2021年通貨膨脹的急劇上升。

隨著通貨膨脹的上升,成熟的投資者買入風險資產,如成長股和加密貨幣,來抵消通脹的影響。當時流行的說法是,“由於通貨膨脹,我的現金正在貶值。我需要購買升值速度快於通脹率的資產。”由於刺激措施的出台,散戶投資者的可支配收入增加,所以他們也在風險資產上花費更多。

因此,對加密貨幣的需求激增,導致加密代幣價格激增。加密資產價格的上升意味著投資者在DeFi協議中賺取的代幣更有價值。因此,收益更高。貨幣擴張推動通貨膨脹,推動加密代幣價格和收益的上升。

資本流入DeFi協議以賺取更多收益。在這個過程中,牛市進入全面發展。正如我們在下圖中看到的,DeFi TVL的繁榮緊隨美元供應和美國通貨膨脹的激增。

但快樂的時光總是短暫的。通貨膨脹率上升至過高水平,導致2022年美國聯邦儲備委員會不得不提高利率。當利率高時,借貸成本更高,所以投資者和消費者不得不減少支出。高利率也會導致國債收益率上升,所以投資者將資金從其他資產轉移到國債中。

美聯儲實現了降低支出和對抗通貨膨脹的目標。但這推動代幣價格下降,從而推動DeFi收益率和TVL下降。

我們可以通過分析歷史數據,找到傳統市場的收益率高於DeFi收益率的確切時間點。讓我們看看在DeFi收益和美國國庫券之間的如何進行權衡。下圖顯示,在2022年4月,DeFi收益率的中位數低於美國一年期國庫券的收益。

在這一點上,那些(1)正在收割DeFi收益率和(2)有機會接觸美國國債的成熟投資者將需要作出決定,是重新分配資本還是錯過潛在收益。如果能在相對無風險的國債中賺到更多的錢,為什麼還要在DeFi中承擔風險?

下一篇章

這個故事不會到此為止。熊牛交替是加密貨幣市場的常態。在投機泡沫期間,貪婪的資本湧入加密貨幣和DeFi產品,利用不斷上升的資產價格和收益。在熊市期間,經濟活動下降,不可持續的系統崩塌,但在牛市湧入的一些新資本、人才和用戶群被保留下來。最終,行業會比加密繁榮之前更有韌性、更強勁。

三、熱門DeFi類別

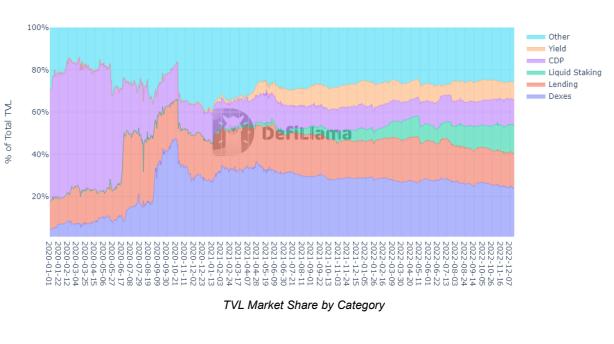

將DeFi TVL分類,我們可以看到在2020年初,在最近一次的牛市之前,大部分的TVL都在抵押債務頭寸(CDP)協議中。利用抵押貸款,這些CDP協議鑄造穩定幣(價值與外部資產掛鉤的代幣)。

1. CDP

在2020年初,Maker佔了CDP TVL的大部分,因為在當時,以加密貨幣抵押品作為貸款獲得DAI是對加密貨幣進行借貸的最佳DeFi選擇。造成Maker主導地位的另一因素是Maker在2019年11月推出的Dai儲蓄率。這個產品允許用戶存入DAI賺取Maker貸款的部分利息,成為DeFi中最受歡迎的計息賬戶選項。

當DeFi之夏在2020年中期開始時,其他類目開始佔據更多CDP的TVL市場份額,因為許多不同的協議推出了流動性挖礦計劃。他們使用代幣獎勵來鼓勵用戶存入資金。但從TVL來看,到2022年12月Maker仍然是最大的DeFi協議,持有DeFi中所有TVL的15%。

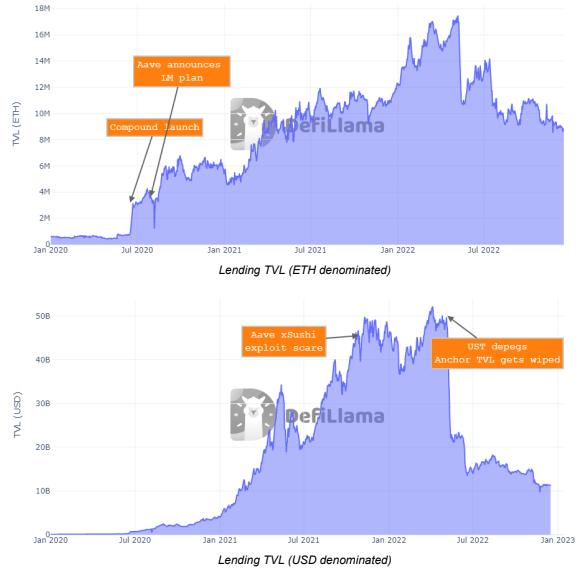

2. 借貸

Compound是一個流行的借貸協議,在2020年6月它以非常成功的代幣激勵計划拉開了流動性挖礦的序幕。 Compound的成功使借貸的TVL市場份額在一周內從16%飆升到43%。

Aave是最受歡迎的借貸協議,隨後推出了自己的流動性挖礦計劃,奠定了其成為市場領導者的地位。

下面的圖表顯示,這些事件在2020年引起了借貸 TVL的階梯式變化。在2021年,隨著代幣價格和借貸收益率的爆炸性增長,該類目出現了快速增長。

我以ETH和美元兩種方式展示借貸的TVL,因為代幣價格在2021年上漲太快,在以美元計價的圖表上很難看到2020年的關鍵峰值。

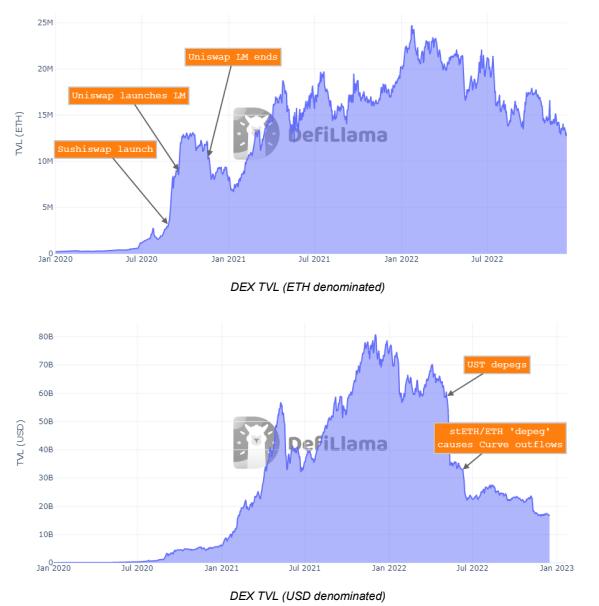

3. DEX

去中心化交易所(DEX)是2020年TVL暴漲的下一個類目。 SushiSwap在2020年9月推出了大型代幣激勵計劃,吸引了很多流動性提供者(LP)。

LP在DEX流動性池中存入資金,這些資金有助於促進交易。作為交換,LP可以賺取交易費。

Sushiswap的計劃吸引大量原本來自UniSwap的LP,UniSwap是當時最受歡迎的DEX。為了抗擊這種“吸血鬼攻擊”Uniswap推出了他們自己的激勵措施。這些計劃的推出最終導致DEX的TVL市場份額在兩個月內從18%上升到47%的高峰。

下圖顯示,在2020年9月,在DEX TVL暴漲的同時,DEX從中心化交易所搶走了大量的交易量市場份額。

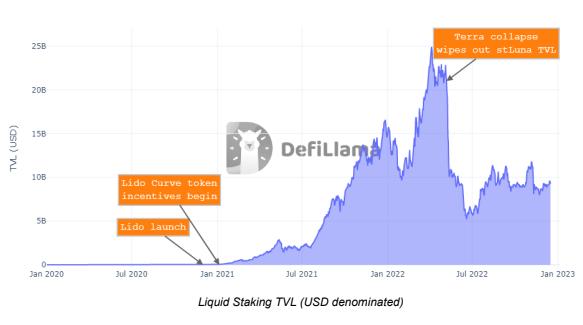

4. 流動性質押

在2021年和2022年,流動性質押吸引了相當大的市場份額,背後的推動力主要是Lido協議。

在使用權益證明(PoS)共識的區塊鏈上,驗證節點質押區塊鏈的原生代幣,以獲得處理交易區塊的權利並贏得區塊獎勵。

流動性質押協議允許用戶質押區塊鏈的原始資產,以換取質押獎勵和質押倉位的可交易代幣。

2020年12月,以太坊的信標鏈啟動。在以太坊主鏈轉換為PoS之前,信標鍊是以太坊新的PoS共識邏輯進行可靠性測試的地方。 2022年9月,信標鏈與原以太坊工作證明(PoW)鏈合併,使以太坊主網成為PoS鏈。

Lido於2020年12月推出,使用戶能輕鬆獲得以太坊質押收益,無需運行驗證節點。以太坊用戶在使用Lido之後將無需在DeFi收益和質押收益之間作出取捨。他們可以在Lido上進行質押,獲得兩種收益,然後使用他們在DeFi中獲得的stETH。

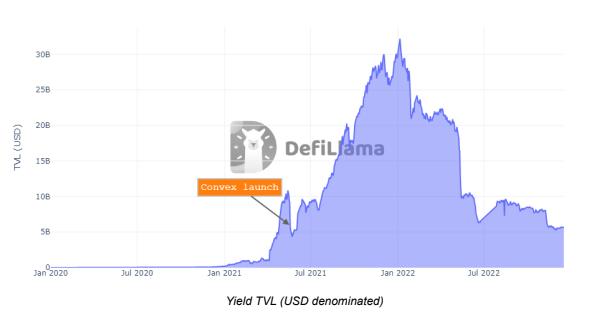

5. 收益

在過去的兩年裡,收益率協議在TVL中也有巨大的增長。這些協議獎勵用戶在其平台上質押或提供流動性,而不是直接在目標協議上進行。這類協議的TVL增長主要是由一系列被稱為“曲線戰爭”(Curve war)的事件推動的。

Curve是一個非常受歡迎的DEX,專門設計用於穩定幣之間的交易和掛鉤資產之間的交易,如ETH與stETH。 Curve在2020年8月實施了一個“投票託管”代幣系統。這個系統允許用戶在智能合約中鎖定他們的Curve代幣(CRV),以賺取veCRV。 veCRV授予持有人對Curve流動性池參數進行投票的權利,最重要的是,可以決定哪些池子獲得最多的給LP的CRV激勵獎勵。

不同的協議和團體開始競爭,以積累最多的veCRV代幣和投票權。 Convex——最大的收益率協議最終贏得了這場鬥爭,並成為veCRV的最大持有人。存入CRV的Convex用戶得到了crvCVX代幣獎勵(這些代幣具有與veCRV相同的投票權,但與veCRV不同的是可以交易),以及更多的CRV代幣與Curve交易費用。

Convex成功的一個重要動力是他們的賄賂系統。 Convex代幣(CVX)的持有者可以為協議中鎖定的每一個veCRV投票決定Curve代幣獎勵。所以項目方賄賂CVX持有者,使他們希望的交易池獲得激勵獎勵。由於人們希望從賄賂中獲得現金流,Convex TVL增長很快。收益類目的總TVL因此而被抽走。

在2022年1月的高峰期,Convex持有320億美元收益率協議中的200億美元。

四、公鍊和L2

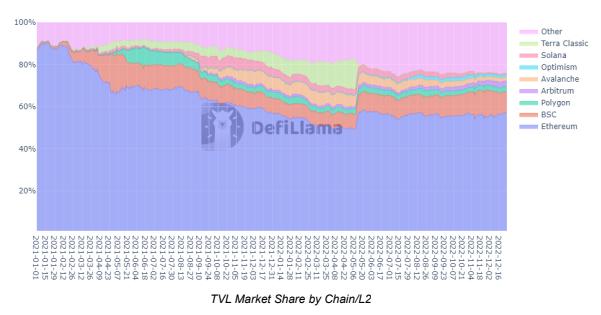

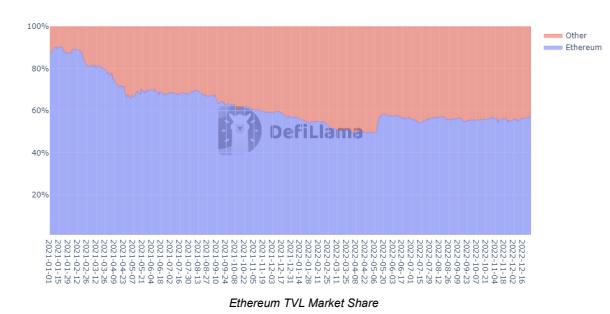

最近加密貨幣市場週期的最大趨勢之一是採用新的智能合約鏈,提供更快、更便宜的以太坊替代品(alt-L1)。按鏈對歷史TVL數據進行劃分,我們看到在2021年年初,DeFi TVL的大部分集中在以太坊上,之後以太坊的主導地位開始動搖。

1. 以太坊

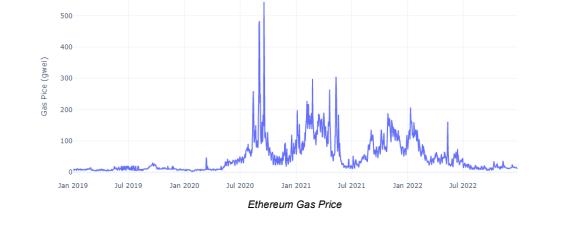

我們在上圖中看到,市場份額變化的一個關鍵驅動因素是牛市期間以太坊突增的手續費,以至於大多數用戶都無法進入該鏈。這種手續費是用戶為在區塊鏈上進行交易而支付的費用。

在以太坊手續費高漲的高峰期,進行一次ETH轉賬的費用可能高達20美元。如下圖所示,在2020年DeFi之夏的時候,手續費價格出現了多次高峰。

Alt-L1的使用成本比以太坊低幾個數量級,速度也比以太坊快,因為它們在設計上進行了創新,或者用去中心化來換取性能。這些Alt-L1成功地搶走了以太坊的TVL市場份額,以太坊的TVL市場份額從2021年初的87%下降到2022年12月的57%。

當然,有許多手續費以外的因素也是特定alt-L1在不同時期獲得關注的原因。我們將在以下章節中探討這些催化劑。

2 . Binance智能鏈

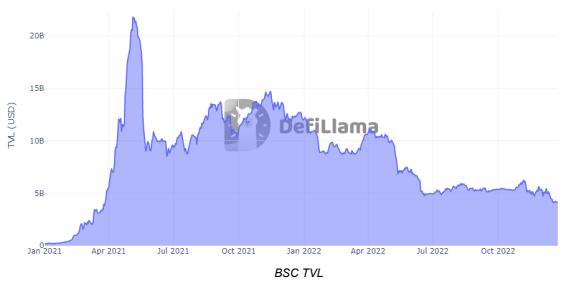

2021年,Binance智能鏈受到了散戶的廣泛採用,他們希望在一個更便宜、更快速的鏈上交易STC代幣(除投機外沒有價值的代幣)。

通過在代幣發行早期進入并快速炒作可以獲得利潤。一些項目給DEX上其代幣的流動性者提供巨大收益,很多人都被此吸引,但是這種短暫損失(impermanent loss)通常不是一種良好策略。

這些驅動因素導致BSC最受歡迎的交易所PancakeSwap 和BSC最受歡迎的借貸平台Venus

的TVL大幅跳水。 2021年5月,BSC的TVL市場份額達到了18.6%的歷史新高。

BNB是BSC的原生代幣;它被用來支付使用該鏈時的交易費用。由於用戶急於使用網絡和交易代幣,BNB的價格呈爆炸性增長。這種激增使“投資熱門alt-L1是賺錢的好方式”這種說法變得流行,從而推動後來的alt-L1激增。

2022年,隨著代幣價格的崩潰和收益率的下降,BSC的TVL受到衝擊。在2022年底,其TVL市場份額為10%,比歷史最高點下降46%。儘管數據有所下降,但按TVL計算,BSC仍是第二大公鏈。

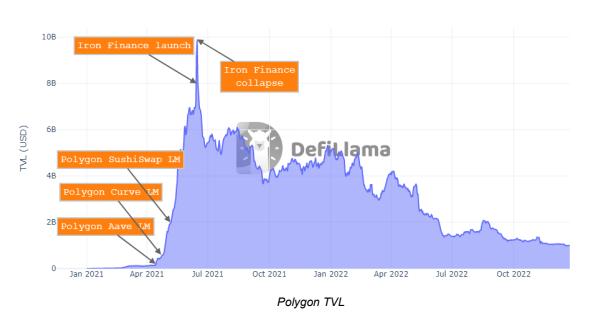

3. Polygon

以太坊側鏈Polygon是下一大流行的區塊鏈。其催化劑是Polygon基金會開始與流行的DeFi協議合作,讓他們在Polygon上部署他們的產品,並與這些協議推出聯合流動性挖礦計劃。

這些聯合流動性挖礦計劃中的第一步就包括在Polygon上部署的Aave。 2021年4月,Polygon向Polygon Aave上的貸款人和借款人提供價值4000萬美元的原生代幣MATIC。用戶爭相將資金轉移到Polygon,使用Aave來獲得這些獎勵。因此,Polygon Aave的TVL迅速增長。

Polygon基金會在許多流行的協議中重複了這策略,如Curve和Sushiswap。 MATIC代幣的價格隨著該鏈獲得採用而飆升。

2021年6月,TVL的市場份額達到了10.3%的歷史新高。

隨著市場轉熊,Polygon的TVL下降。在2022年底,Polygon的市場份額為2.4%(比歷史最高點下降77%),按TVL算,它是第五大公鏈。

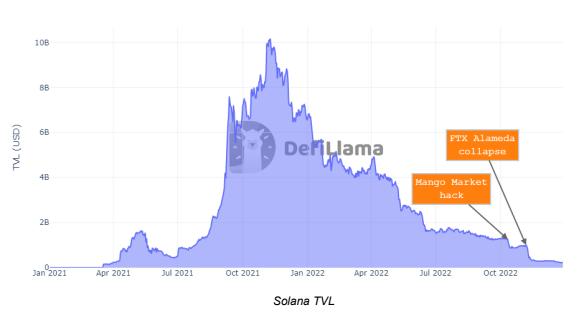

4. Solana

alt-L1後來被Solana接棒。該鏈在2021年8月出現了TVL的大規模增長。流動性挖礦計劃、高額的以太坊手續費和緩慢的以太坊交易速度加劇了Solana的崛起。該鏈的TVL市場份額在2021年9月創下了6%的歷史新高。

驅動Solana早期成功的一大獨特因素是FTX和Alameda的支持。在2022年11月破產之前,FTX是世界上第二大加密貨幣交易所,而Alameda是最著名的加密貨幣對沖基金之一。 FTX和Alameda通過建立、投資和為Serum DEX等應用提供流動性,直接影響Solana TVL。間接而言,他們的推廣有助於為Solana吸引資本和人才。

當Solana開始崛起時,Ian和Dylan Macalinao醞釀了一個重複計算(double-counting)計劃。他們用11個匿名化名推出了11個協議,並鼓勵用戶將抵押品從一個協議存入另一個協議。這意味著同樣的抵押品被重複計算了很多次,讓人以為Solana生態系統中的TVL比實際情況多,使1美元看起來像6美元。

2021年9月,Macalinao項目佔Solana TVL的一半以上。這一事件推動DefiLlama團隊在網站上查看TVL時過濾掉重複計算。下圖顯示了Solana 的TVL和一些受Macalinao控制協議(Saber, Sunny, Cashio, Quarry, Arrow和 aSol)的合併TVL(不過濾掉重複計算的情況)。

在熊市期間,Solana的TVL市場份額下降幅度大於Polygon和BSC。在2022年底,其TVL市場份額為0.53%,比高峰期下降了91%,按TVL排名第11。

除了糟糕的市場條件之外,Solana還受到了FTX與Alameda事件的負面影響。 2022年11月,人們發現FTX客戶的100億美元資金被欺詐性地抽調到Alameda,並被使用在不良投資上。當年,Solana還受到三次網絡故障的打擊,使區塊鏈數日無法使用。

5、Avalanche

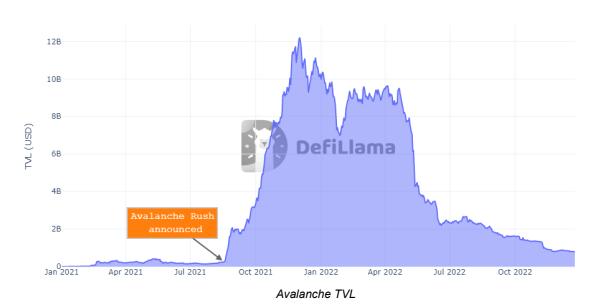

與Polygon 的推廣方式相同, Avalanche與主流協議運行聯合流動性挖礦,以提高用戶的採用率。 Avalanche Rush 計劃投入價值1.8 億美元的AVAX 用於激勵Aave、Curve、Benqi 和TraderJoe 等協議。在四個月內,Avalanche TVL 市場份額升至6.8% 的峰值。

到2022 年12 月,Avalanche 的TVL 市場份額已跌至1.9%,較峰值下降72%,目前該鏈的TVL 排名第6。

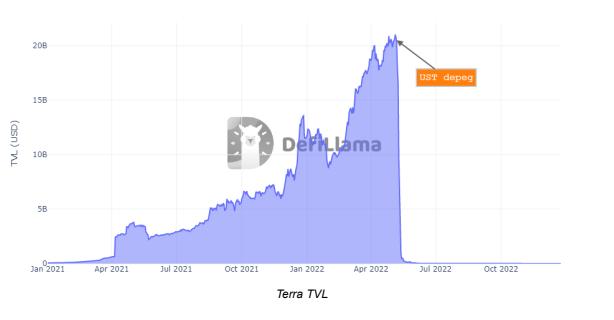

6、 Terra

從2021 年末到2022 年初,Terra 吸引了大量加密用戶的注意。 Terra 最受歡迎的產品是一種名為UST 的穩定幣,它得到了該鏈原生代幣LUNA 的支持。

這種增長的原因是Terraform Labs 以Anchor Protocol 部署了一個大規模的激勵計劃。用戶可以將他們的UST 存入Anchor 以獲得固定的20% 的年華收益率。 Anchor Reserve 基金對收益率進行了大量補貼。一小部分收益來自借款人在Anchor 借貸市場上支付的利息,以及質押借款人抵押品的回報。該激勵方案吸引了大量用戶和資本湧入,他們想要這種不可思議的固定儲蓄率。

基於不穩定的內生資產(來自同一系統的資產)來支持穩定資產被證明是不可持續的。這樣的模式之前已經失敗過很多次,例如Iron Finance、Empty Set Dollar、Basis Cash(後來該協議被證實由Terra 創始人Do Kown 創立)。該模型注定要再次失敗。

2022 年5 月初,UST 失去了錨定匯率,並在周末時候遭遇大量拋售,此後UST 無法恢復1 美元的錨定價格。 UST 持有者可以用價值不到1 美元的UST 兌換價值1 美元的LUNA。隨著越來越多的用戶贖回,LUNA 的供應量增加,其價值下降。在接下來的一周,UST 和LUNA 的持有者競相減少頭寸。隨著UST 價格的下跌,鑄造了更多的Luna。同時Luna 價格的下跌,讓人們對UST 的信心大打折扣。由此產生的死亡螺旋將兩個代幣的價值都打到接近於0。

Terra 生態系統的崩潰讓DeFi 蒸發了200 億美元的TVL。在其崩盤之前的巔峰時期,Terra 擁有15% 的市場份額。

Terra 的崩潰事件在今年餘下的時間裡不斷波及其他加密項目,導致了Celcius 和Voyager 等多個中心化加密項目的破產。這些加密項目在業務方面管理不善,沒有為經濟低迷做好準備。

7、Optimism and Arbitrum

Arbitrum 和Optimism 是建立在以太坊之上的Rollups 網絡,也稱為L2。這些網絡通過將一些計算轉移到鏈下,同時將每筆交易的部分數據保留在鏈上,幫助區塊鏈擴展並支持更快、更便宜的交易。 Arbitrum 和Optimism 在2022 年的TVL 市場份額中得到上升。

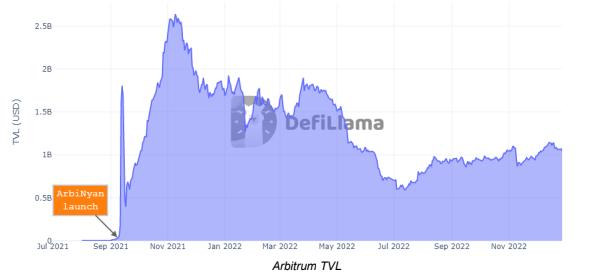

Arbitrum

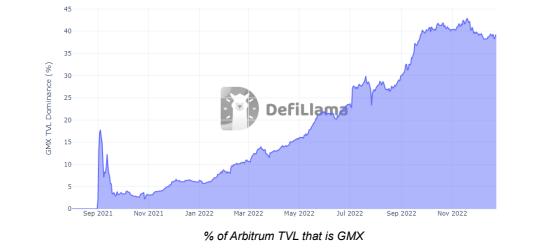

當Arbitrum 於2021 年9 月推出時,其TVL 在短時間內得到大幅上漲,並在兩個月內達到26 億美元的峰值。最初,資本湧入Arbitrum 參與像ArbiNyan 這樣的山寨幣挖礦項目,該項目的TVL 在崩潰前一天飆升至15 億美元。一個ArbiNyan 分叉項目Carbon 同樣短暫地達到了3 億美元TVL 峰值。然而這些資本後續轉移到Curve 和Abracadabra 等流行DeFi 協議。

隨著時間的推移,Arbitrum 的TVL 在很大程度上受到GMX 的驅動,GMX 是一個去中心化的現貨和合約交易所。 Arbitrum目前還沒有代幣,因此大量資金流入該網絡的原因可能是通過參與生態系統來賺取未來空投的代幣。

2022年底,Arbitrum的TVL市場份額為2.6%,TVL排名第4。

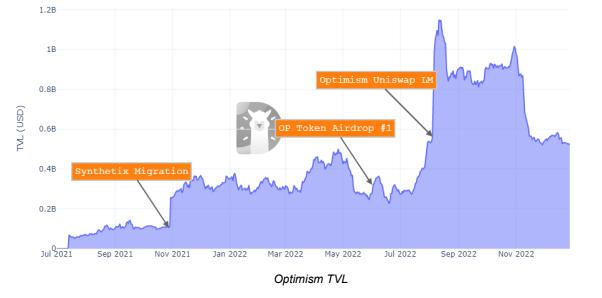

Optimism

7 月份推出時,Optimism 的TVL 增長率更為緩慢。 Optimism 基金會有意限制早期增長率,以便他們能夠以可控的方式測試網絡。直到2021 年12 月,開發人員必須被列入白名單才能在Optimism 上部署應用程序。

在早期,Optimism 引入Synthetix 協議對於TVL 增長發揮了重要作用。 Synthetix 是第一個部署在L2 上的大型DeFi 協議,他們構建了一座橋樑,使用戶可以輕鬆地將他們的SNX 代幣遷移到Optimism。

與Arbitrum 類似,Optimism 的TVL 也受到用戶對其代幣空投預期的影響。 Optimism 於2022 年5 月向用戶空投OP 代幣。從那時起,Optimism Collective 社區開始運行不同協議的聯合流動性挖礦計劃以刺激採用率的增長。

2022年底,Optimism的TVL市場份額為1.3%,TVL排名第7。

8、展望未來

現在加密市場已經進入熊市,主流公鏈的敘述似乎已經冷卻,許多上一輪優秀公鏈的指標從歷史高位暴跌。新公鏈試圖利用相同的敘述,例如Aptos,然而並沒有發生像之前的公鏈那樣的瘋狂行情。

儘管明顯失去了市場份額,但以太坊仍然以高利潤率成為DeFi 的市場領導者,其L2 正在迅速攀升排名。在可預見的未來,以太坊生態系統似乎仍將是DeFi 的主要棲息地。

五、重要事件回顧

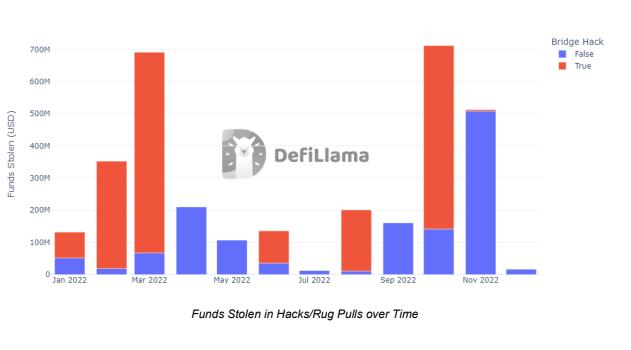

1、黑客攻擊

2022 年是加密貨幣遭遇黑客攻擊最糟糕的一年。 32 億美元在黑客攻擊中被盜。其中最吸引黑客注意的是跨鏈橋,佔2022 年被盜資金的59%。

安全性是DeFi 發展和採用的最大阻礙之一。智能合約沒有可利用的安全漏洞,用戶才能享受DeFi 帶來的好處。

2、穩定幣

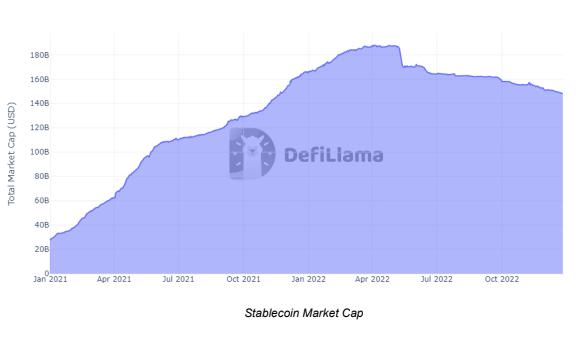

2022 年,穩定幣的總市值創下1875 億美元的歷史新高。

熊市期間,穩定幣市值的跌幅比其他DeFi 協議要緩和得多,即使包括UST 的全部損失。穩定幣的市值已跌至1480 億美元,比歷史高點低21%。

穩定幣作為將現實世界資產過渡到區塊鏈資產的最流行用例而屹立不倒。

USDT 目前是市場領導者,佔穩定幣市值的47%。

3、The Merge

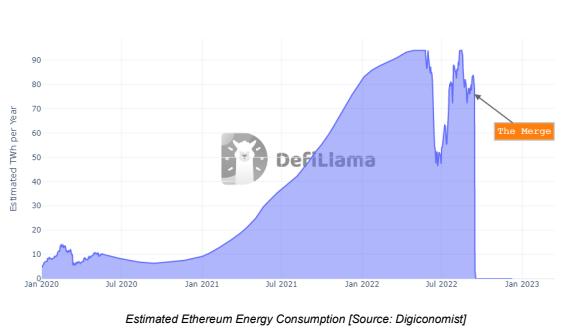

經過五年的研發,9 月15 日,以太坊區塊鏈從工作量證明(PoW)過渡到權益證明(PoS)。

在舊的共識系統PoW 中,以太坊礦工競相解決數學難題。每個區塊中獲勝的礦工可用獲得ETH 獎勵。

在新的共識系統PoS 中,以太坊驗證節點質押ETH,每個時隙隨機選擇一個節點來處理新區塊。被選中的節點獲得區塊獎勵。如果一個節點有惡意行為,它的權益就會被削減。這樣的系統更加節能,並且支持以太坊路線圖中列出的大量未來創新。據估計,以太坊合併使世界總能源消耗減少了0.2%。

下圖顯示,合併之後以太坊的能源消耗預計下降99.99%。

現在,絕大多數DeFi都在由PoS 保護的鏈上活動。這種轉變在DeFi 的碳足跡和安全性方面向前邁出了一大步。

六、新興趨勢預測

以下是DefiLlama 團隊成員在新的一年里關注的一些增長趨勢:

DeFi 協議將提高其核心功能的槓桿率,從而使參與者以選擇更多風險成本來提高資本效率。兩個例子是Uniswapv3 和Aave v3,它們在相關資產上的LTV 很高。

1、Oxngmi:Boss llama

利用ZK 證明和隱私技術。殺手級應用程序應該是流暢的 Web3入口,該應用集成了流暢的DeFi 協議,並且優先支持移動端。

2、Strobie:延期清算

我關注的趨勢是面向隱私的DeFi(例如Aztec)。我還認為穩定幣的使用範圍將繼續擴大,因為目前它們主要由歐洲和美國的居民使用。聚合器可能是一種殺手級應用程序。

3、Vrotend:收益適配器PRs 和Meta DEX 聚合器

DeFi 需要實際收益。人們將更容易理解他們的收益從何而來。殺手級應用將成為加密貨幣的彭博社

4、Bentura:DEX

我正在觀察 DEX 上的交易量,他們持續增長,分析哪些dApp 在該類別中增長將會很有趣。優秀的DEX 是任何公鏈增長和競爭的關鍵。殺手級應用則可能是一款持續盈利的P2E 遊戲。

5、realShaman:區塊鏈驗證

我對使用區塊鏈進行驗證很感興趣。幾年前,人們對供應鏈加密貨幣很感興趣,但這方面的探索卻沒有進展。我認為驗證應用是區塊鏈真正有用的領域。殺手級的應用程序將是一個swish 錢包,用戶可以在其中直接從dApp 上發送交易,而不需要 Metamask 這樣的瀏覽器擴展。

6、wavnebruce:NFT 和預言機API

提供delta 中性收益率策略的協議將成為大趨勢。殺手級應用將是注重隱私的錢包、更方便的進出金渠道和移動支付等等。

7、slasher:收益儀錶盤

隱私將是一個重要趨勢。我對Aztec 感到興奮,即使這個賽道還沒有嶄露頭角。也許以太坊L2 的採用會增加。另外,我還在期待能出現一個跨鏈dex/聚合器龍頭。

8、ulvsses:TVL 變化情況

在CeFi 借貸平台崩潰之後,開發一款產品來滿足用戶對“安全”收益的需求將會很有趣。加密社交媒體有很多未開發的潛力。要是僅僅依靠“抖音賺錢”這樣的應用程序,那說明這個行業沒有前進。

9、cocoahmology:穩定幣和跨鏈橋

無抵押貸款很有趣,我很想看看不同的項目是如何處理無抵押難題。殺手級應用程序將以用戶資產為基礎進行借貸。

10、nemusona:Llamapay, Llamalend 和 Waifus

治理最小化和“代碼及法律”協議將迎來上升趨勢,這些協議可以更好地承受即將到來的監管壓力。殺手級應用將是一種資本高效的保險協議。

11、intern:TVL 的變化情況

我最感興趣的趨勢是預測市場的採用率。殺手級應用將是原子交換協議和聚合跨鏈協議。

12、mintdart:通用型前端

我認為在加密遊戲中仍有很多有趣的地方有待觀察。殺手級應用將是一個一體化的多鏈dApp,集成DEX、收益耕作、隱私跨鏈橋、訂閱和流支付。

13、Oxtawa:Dex 交易量、收入、費用

殺手級應用將是一個讓用戶無需KYC 即可輕鬆獲得抵押貸款的系統。

14、Oxgnek:TVL adapters

我很高興看到DeFi 安全性的改進。目前安全被視為基於事件的實踐(測試-> 同行評審-> 審計),而優秀的加密團隊會將其視為一個連續的過程:對代碼庫中的每段添加代碼進行靜態分析和模糊測試、使用自動威脅響應監控系統、招聘安全專員。

15、Kofi:黑客和趨勢合約

總結

DeFi 已經取得了很大的進步,但資產類別相對於傳統金融服務行業仍然很少。 DeFi 中鎖定的總價值(540 億美元)僅佔銀行系統管理的總資產的一小部分。

我相信,在下一個十年中,DeFi 將佔據金融界的重要地位。 2023 年,我們將朝著這個目標繼續前進:

更多的DeFi 團隊將構建普通用戶可以訪問的產品。這將吸引更多主流資產對該類別的關注,並進一步規範DeFi 作為全球金融參與者的地位。

中心化加密貨幣交易所(Coinbase、Binance、Kraken 等)將認識到證明其鏈上儲備並以透明方式讓用戶訪問DeFi 服務的重要性。他們建立的橋樑將使加密生態系統之外的人更容易與DeFi 進行首次互動

DeFi 活動將在以太坊L2 上蓬勃發展,為更多人帶來廉價、快速和安全的DeFi 體驗。

2022 年DeFi 行業充滿了創新、挑戰和突破。

2023 年將更加精彩。

聲明:本內容為作者獨立觀點,不代表0x财经 立場,且不構成投資建議,請謹慎對待,如需報導或加入交流群,請聯繫微信:VOICE-V。

來源:DefiLlama