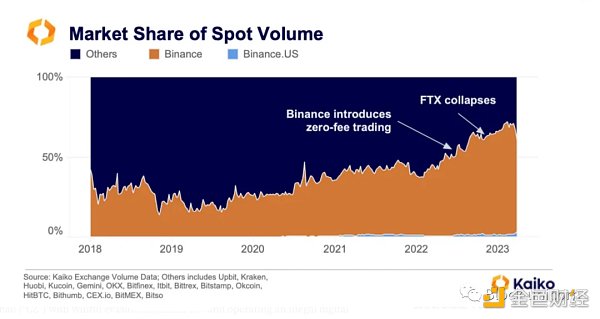

Binance 以巨大的優勢成為世界上最大的加密貨幣交易所。自 2017 年成立以來,它取得了持續的增長,但自 2020 年以來,其日益增長的主導地位令人矚目,當時它佔據了約 25% 的現貨量市場份額。在 2021 年牛市的尾聲,它的市場份額接近 50% ,然後回落,今年再次擴大到峰值 70% 以上。上週,它下降到只有 57% ,其中大部分是由於費用的變化和宕機造成的。

Binance 受到的第一次打擊是在 2 月份,當時紐約金融服務部(NYDFS)命令 Paxos 停止發行 BUSD,同時證券交易委員會(SEC)向 Paxos 發出了威爾斯通知。 NYDFS 發言人表示,Paxos 沒有履行對 BUSD 客戶進行盡職調查的義務,以防止不良行為者使用該平台(”平台”是指 Binance 還是 Paxos 並不清楚)。我在這裡更深入地介紹了這個傳奇故事。

第二個更具爆炸性的打擊發生在本週,CFTC 宣布指控 Binance 及其首席執行官/創始人趙長鵬(”CZ”)故意規避聯邦法律並經營非法數字資產衍生品交易所。這些指控包括:

-

Binance 採取了一種精心策劃的方法來增加其在美國的影響力,首先是引入零售客戶,後來是引入機構客戶。

-

Binance 指導零售客戶使用 VPN 來掩蓋他們的位置,並允許他們繼續交易而無需提交身份證明。

-

當 2019 年 Binance 開始限制來自某些司法管轄區的用戶時,它留下了一個漏洞,允許客戶在不進行 KYC 的情況下使用該交易所。

-

截至 2020 年 1 月, 19.9% 的 Binance 客戶位於美國。

-

Binance 利用與 CZ 相關的 300 個”內部賬戶”在自己的交易所進行交易。

-

Binance 利用 Binance.US 識別重要的美國客戶,然後通過使用與一家空殼公司相關的新 KYC 文件推動他們加入 Binance。

-

Binance 使用”大宗經紀商”,允許美國機構在交易所進行現貨和衍生品交易。

此案可能需要數年時間,我們不會對指控是否屬實作出判斷,而是調查數據顯示的 Binance 用戶群的情況,並考慮為什麼美國機構可能想使用 Binance–以及為什麼 Binance 寧願大型交易者使用 Binance 而不是 Binance.US。

Binance 的用戶在哪裡?

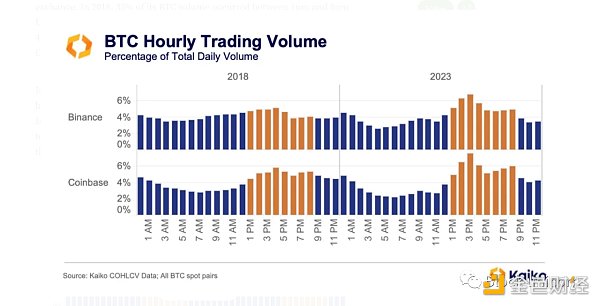

Binance 的交易量不成比例地偏向於美國的交易時間(橙色),實際上與美國的交易所Coinbase很相似。 2018 年,其 35% 的BTC交易量發生在 UTC 下午 1 點至 8 點(美東時間上午 9 點至下午 4 點),而 Coinbase 的數字是 41.5% 。 2023 年到目前為止,Binance 的 BTC 交易量有 43.4% 是在美國時間段,略微落後於 Coinbase 的 47.5% 。

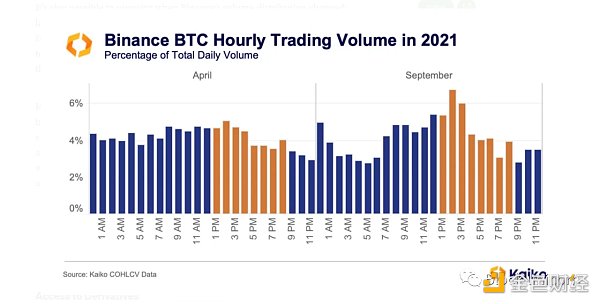

也可以確定 Binance 的交易量分佈何時發生了變化: 2021 年春末夏初,中國對加密貨幣交易進行了打擊。在短短幾個月內,Binance 從一個相對平坦的小時分佈變成了一個明顯偏向歐洲和美國交易時間的分佈,美東時間上午 10 點的交易量是美東時間凌晨 1 點的兩倍多。

誠然,Binance 在美國交易時間內促成了其大部分交易量,儘管不清楚這是否純粹是該交易所專門針對美國交易者的結果。然而,一家總部設在美國的交易公司已經出面證實了訴訟中的一些細節,因此值得考慮為什麼一些美國機構會選擇使用 Binance。似乎有三個主要原因:

1. 衍生品的交易機會

2. 更多的現貨交易對

3. 更深層次的流動性

衍生品的交易機會

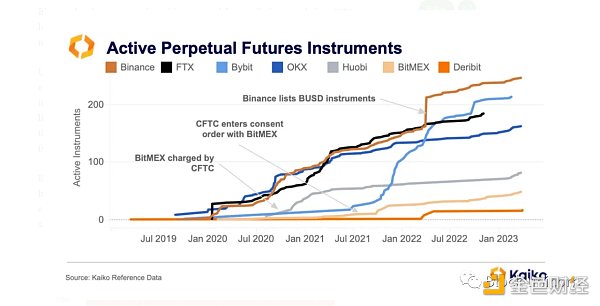

2019 年年中,Binance 上線了衍生品交易服務,相對其他競爭對手來說,Binance 在那個時候還是個新人。因此,BitMEX是之前最大的加密貨幣衍生品交易所——在 2020 年 10 月與 CFTC 發生衝突時,Binance 處於完美的位置,幣安顯然非常清楚對 BitMEX 的監管行動所帶來的影響,其運營總監據稱告訴一位同事:“最近的 BitMEX 事件對該行業產生了巨大的影響。請從我們的所有圖表中刪除美國數據… 除了金融和極少數人以外,未來的所有人都不會看到我們的美國數據。”

幣安一直以來在永續合約上市方面非常積極,並且自 2021 年以來,只被FTX超越,後者在停業時擁有 182 種合約交易對。

對於加密貨幣衍生品,美國用戶的選擇有限——散戶可以使用無需 KYC 檢查的交易所(這可能不安全或不合法),而機構可以選擇使用少數受許可的衍生品交易所,如CME(僅限於 BTC 和ETH),或選擇提起訴訟所述的方法,這將使他們可以訪問超過 200 種永續合約交易對。

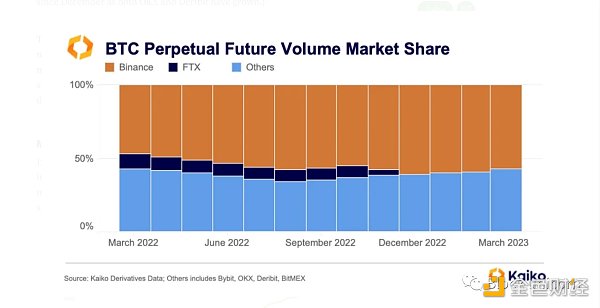

幣安多年來一直主導著期貨交易量,並且自 FTX 的崩潰以來,已經連續多次為 Kaiko 覆蓋的所有 BTC 永續合約的交易量提供了超過一半的交易量。 (請注意,自 12 月份以來,隨著OKX和 Deribit 的增長,其市場份額實際上已經減少。)

由更好的流動性和更多交易對相結合,使 Binance 成為機構交易和做市商的一個有吸引力的場所。然而,這一領域可能會出現動盪,這取決於訴訟的結果,以及 Coinbase 和Gemini是否如傳言那樣推出國際衍生品交易所。

更多現貨交易對

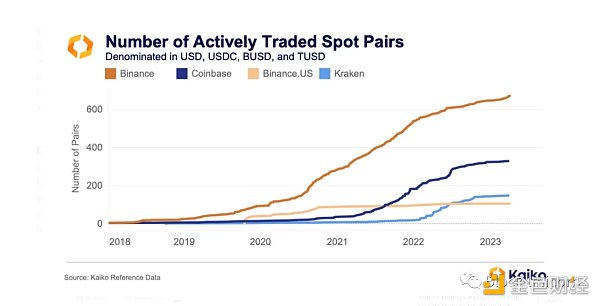

從更普遍的意義上講,Binance 與美國交易所相比的另一個優勢是它可以自由上市新的代幣進行現貨交易。截至目前,Binance 的活躍交易對是 Coinbase 的兩倍以上,是Kraken的四倍,是 Binance.US 的六倍。

如果使用 Binance,機構可以獲得更多的代幣,因為它比美國的分支機構多了近 600 個現貨對。然而,除非 Binance 有很強的流動性,否則所有這些貨幣對都不會成為吸引力,而 Binance 確實有。如果美國證券交易委員會指控 Coinbase 如其威爾斯通知所暗示的那樣上市了未註冊的證券,那麼代幣上市優勢看起來可能會進一步向國際交易所傾斜。

更深層次的流動性

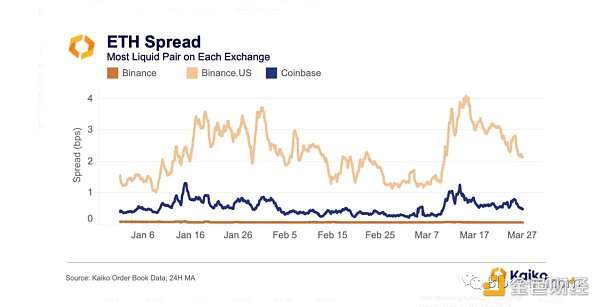

流動性在加密貨幣中是最重要的,特別是對於那些建立或出售大量頭寸或頻繁交易的機構。在這方面,Binance 再次取得了很好的成績,截至本文寫作時,其利差比 Binance.US 收緊了 36 倍,比 Coinbase 收緊了 8 倍。不出所料,Binance 的 BTC-USDT和 ETH-USDT 的價差可以說是最小的。

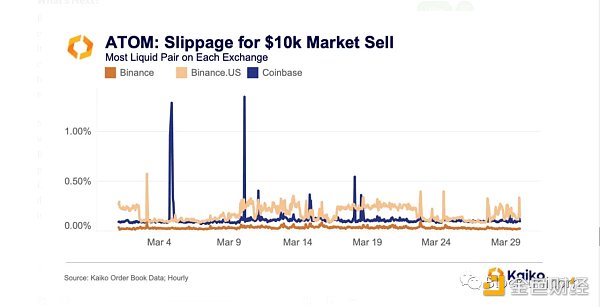

這自然吸引了頻繁交易的機構。幣安的小幣種流動性也非常深。下面是一個表格,顯示了一個名為 ATOM 的市值排名前 25 的代幣的模擬銷售價值為 10, 000 美元的滑點,該代幣在這三個交易所上都有交易。在 Binance 上的滑點為 0.03 %,從未超過 0.1 %;在 Coinbase 上的滑點為 0.11 %,在 Binance.US 上波動在 0.1 %和 0.3 %之間。

幣安的市場份額已經下降,並且在未來幾個月中可能會進一步下降,儘管很難確定這是因為它在最常交易的 BTC 交易對上重新實行了費用,還是因為美國機構停止在該交易所交易的原因。幸運的是,Kaiko 擁有各種流動性和交易指標,可以讓我們了解該交易所如何應對其最近的變化和這項監管行動。

通常,我會猜測美國交易所,特別是 Coinbase,會吸收一些離開幣安的美國機構現貨交易量。但現在監管環境過於不明確,無法做出任何預測。在短期內,Deribi、Bybit 和 OKX 等其他交易所可能會繼續吸引幣安的一些衍生品交易量。如果 Gemini 和 Coinbase 決定參與其中,爭奪這部分交易量可能會變得更加有趣。

原文作者:Riyad Carey

原文編譯:Block unicorn

來源:星球日報