作者:Terry

前不久,數個頂級的MEV 機器人遭到黑客攻擊,黑客將MEV 機器人的交易包拆解後,將部分交易替換從而盜走了MEV 機器人的資金,損失約2500 萬美元,再度說明了「加密行業是技術人員和黑客的天堂」。

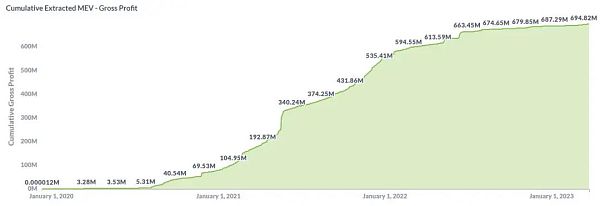

根據Flashbots 的最新數據,從2020 年1 月至今,以太坊網絡MEV 已經帶來將近7 億美元,其中最近30 天約200 萬美元,那究竟什麼是MEV,它又為何能帶來這麼大的價值?

2022.01-2023.01期間以太坊網絡MEV 總收益來源:Flashbots

什麼是MEV?

MEV,全稱Maximum Extractable Value(最大可提取價值),之前也被稱為Miner Extractable Value(礦工可提取價值)——因為以太坊轉PoS 等因素導致區塊生產者不再是唯一決定交易排序的角色。

所以MEV 的定義現在就是指驗證者、排序器等通過在其生產的區塊內任意包含、排除或重排序交易等能力所獲得利潤的一種度量。簡言之,MEV 可以簡單理解為以搶先交易等形式進行的鏈上套利。

在這之前,我們有必要重溫一下以太坊網絡交易打包的基礎知識。眾所周知,在以太坊網絡中的一筆交易費= Gas(Used) * Gas Price(Gwei),其中:

Gas 即該筆交易消耗的總Gas 數量,一般每筆交易需要消耗的Gas 數量都是固定的;

Gas Price(Gwei)即該筆交易中我們為每單位Gas 所願意付的價格,所以它是直接決定區塊生產者是否願意快速打包該筆交易的關鍵;

而目前的Gas Price(Gwei)主要就是一種「競拍」遊戲——每個以太坊區塊的Gas Limit 容量固定,也就是坑位有限,那麼自然誰出價高(Gas Price 給的高),誰的交易就優先被打包進區塊確認。

明言可見,其中可以有操作空間的關鍵就在於「交易排序的問題」,尤其是伴隨著DeFi導致的以太坊鏈上活動的大幅增長,其中的可操作空間也越來越大。

舉個最淺顯的例子,某用戶在Uniswap 上進行大額交易,從而產生較大滑點,創造了一個可以通過在不同DEX(或CEX)搬磚實現1 萬美元收益套利機會。這種情況下,時刻關注鏈上套利機會的朋友在註意到類似機會後,無疑會立即提交一筆交易來捕捉它。

這時其實就是機器人的競爭了,無數的鏈上交易機器人都會注意到這個套利機會,並給出更高的交易費報價,開始一場爭奪套利權的競價戰,這種競拍被稱為「優先Gas 競拍」(「Priority Gas Auctions」,簡稱PGA)。

這時候就看哪家的機器人動作快了,本質上是一種公開博弈的過程,任何旨在尋覓鏈上套利機會的交易機器人都憑本事競爭,大家作為同一賽道的「選手」,是相對公平的。

而大家爭奪的這1 萬美元潛在利潤就是MEV,同時競拍結算價格和總MEV 之間的差額,就是獲勝者的利潤(例如有套利機器人向區塊生產者支付7000 美元的競拍費用,則剩餘的3000 美元就留給這個套利者)。

MEV 爭奪戰的激烈博弈

簡言之,MEV 客觀存在、無法避免,有個觀點就是「分佈式系統中將始終存在一定數量的MEV」。

因為像上文提到的情形,某種程度上套利機器人是負責將市場價套利至與真實價格持平,使得鏈上市場更加有效,同時也不損害原始交易者的利益,這可以稱得上良性的MEV 交易。

-

此外還有一些利用MEV 的有趣想法,譬如之前EthDenver 2022 上有項目就旨在通過開源良性flashbots 來解決網絡釣魚問題:

它可在資金從錢包中轉出時進行檢測,一旦檢測到資金是轉移到不受信任的地址時,MEV 領跑者就會立即以兩倍Gas 費發送一個交易,把用戶的所有資產轉移到備用地址。

-

當然,由於MEV 本身雖然中性,利益催動背後「惡性」的MEV 交易自然也無法避免:

還是上面提到的1萬美元的例子,大家別忘了「裁判」親自下場的可能——如果區塊生產者(現在是驗證者)「不講武德」,複製並審查套利者的交易,從而採用自己打包自己的交易;

又或是針對同一筆交易,套利機器人會在執行之前識別用戶的交易,並將其交易「夾在」自己的買賣訂單之間,人為抬高執行價格,然後機器人立即出售以獲取利益;

甚至一度出現機器人們「互夾」的內捲奇景,導致MEV 競爭市場變成搶跑機器人們的真實存在的以太坊DeFi「黑暗森林」——機器人與機器人之間不帶任何感情的策略競爭與互割;

這些惡性的MEV 交易吸引了不少利益相關方來切蛋糕,導致Gas Price不斷推高,成了一場無情的競拍遊戲,無疑會極大降低用戶體驗,妨礙網絡健康發展,並已開闢並形成一個體量龐大的利益再分配市場。

畢竟只要MEV 足夠大,搶跑者會很願意通過惡性競爭支付高出普通交易幾百倍的Gas 費,這會導致原本就緊張的區塊被很多沒有實際意義的高額手續費交易填滿,造成堵塞,也是對區塊資源的浪費。

重要性日益凸顯的長坡賽道

而在以太坊轉PoS 之後,改變了原先只有區塊生產者(主要是是大礦池一家獨大)可以插手交易排序的情況,目前許多專注於DeFi 交易的策略機器人、其他網絡參與者(也稱為搜索者)也越來越多參與到到了提取MEV 的行列,爭相搜刮交易利潤。

所以,PoS 背景下獲取MEV 的人數範圍變大了,但大家目的都沒變,都是為了獲得最大利益,而且我們不能低估MEV 這個長坡賽道所隱藏的巨大想像空間:

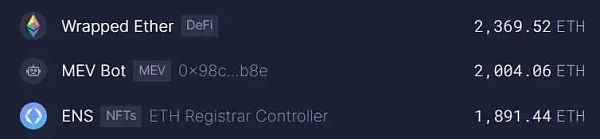

ultrasound.money 數據也顯示,以太坊合併以來,排名第一的MEV Bot (MEV 機器人)在ETH 燃燒排行榜上的消耗量甚至都超過了ENS 註冊合約,超過了2000 枚ETH,另外還有數個MEV Bot 的以太坊消耗量也超過了1000 枚ETH。

這也從側面說明以太坊合併以來MEV 賽道在逐步趨於白熱化,鏈上的各式充滿創新玩法的MEV 機器人角逐與套利屢見不鮮。

就像最近影響頗大的SushiSwap 智能合約漏洞事件,以太坊質押協議Lido 就在此次安全事件中於Epoch 193,186 捕獲了689.02 枚ETH 的MEV 獎勵,並直接收入Lido 金庫。

雖然SushiSwap 後續表示會與Lido 溝通探索解決方案,意味著可能並非會讓Lido 用戶直接瓜分。

但這也佐證了隨著MEV 作為一個類別持續增長,尤其是多鏈MEV 的機會不斷擴大(現在還主要是以太坊生態內),Rollup、應用鍊和超級DApp 勢必將把MEV 視為新的收入來源,甚至後續部分收入會以Gas 補貼或其他折扣的形式返還給用戶。

總而言之,MEV 將繼續成為加密行業發展不可或缺的一部分,尤其是隨著DApp 們持續在考慮MEV 的情況下做出產品決策,MEV 作為收入和業務模型的核心組成部分,會變得越來越重要。