文章作者:JOEL JOHN、SAURABH 文章編譯:Block unicorn

我一直在閱讀雅各布·布朗諾斯基的《人的昇華》。這本書的核心觀點是,人類塑造環境的程度與環境塑造人類的程度相當。 TikTok上的十幾歲的青少年和他的穴居祖先在表達自己的慾望上有著共通之處,只是表達的方式不同而已,我們創造藝術是因為它使我們能夠逃離周圍的現實。

人類在動物中是獨特的,因為我們的想像力使我們能夠共情並經歷他人的故事,而無需複制他們的世界。社會獎勵藝術家創造這些虛構的世界,J·K·羅琳(《哈利·波特》的作者)和Epic Studios(《堡壘之夜》的製作公司)通過創造虛構的世界積累了數十億美元的財富。但是,我們的社會花費了幾個世紀的時間才像現在這樣重視藝術。以下是一個簡要的歷程,來解析這種關係是如何發展的。

15世紀的意大利佛羅倫薩興起了外匯、債券和國際貿易。許多我們今天欽佩的藝術家受到當時金融家的讚助,藝術成為地位的象徵。根據藝術作品的稀缺性和風格的複雜性,一幅畫可以讓人退休。瑞典在17世紀早期就設立了藝術拍賣行。與此同時,荷蘭人在思考鬱金香是否是一種良好的價值儲存工具。

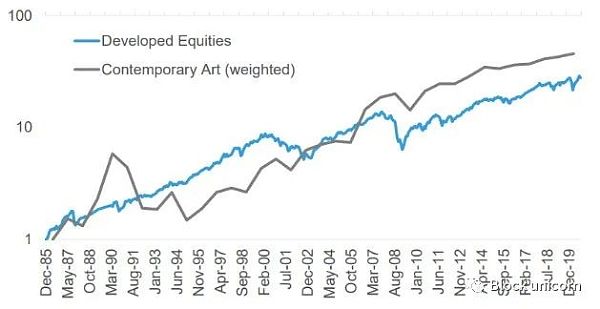

大約100年後,佳士得和蘇富比等拍賣行開始運營。然而,在集資成為一種選擇之前,投資藝術仍然很困難。 1904年,安德烈·勒韋爾創辦了第一個現代藝術基金。他和他的朋友購買當代藝術,持有十年,資產翻了兩番。在20世紀70年代,英國鐵路養老基金購買了2000件各類藝術品,為藝術作為一種資產類別贏得了前所未有的信譽。

藝術從一個地位的象徵轉變為一種資產類別,我們創建了藝術指數。 Artnet(1989年)和Mei Moses(2002年)為投資者提供了基準數據集,並跟踪一個嚴重分散的市場中的價格。藝術品的證券化還沒有成為普遍的做法,現代世界中,金融和藝術之間經常發生衝突。就在幾年前,泰勒·斯威夫特的粉絲們向擁有她早期作品版權的錄音室發出了死亡威脅。這位藝術家在推特上表示,她被限制不能再現場演唱這些作品。

另一個藝術與金融融合的例子是Bowie債券。在1997年,著名歌手大衛·鮑伊與保德信保險公司合作,通過債券發行籌集了5500萬美元。投資者提前支付了這筆資金以獲取利息,這些利息將來自鮑伊25張專輯版權所產生的收入。你能看出這裡有一個趨勢嗎?幾乎我們在Web3討論的所有內容,從購買藝術品到流媒體版稅,都在過去發生過。我們所涉及的領域,並不是特別複雜或高深的領域。

但是我們正在建設的基礎設施可以用於在全球範圍內流動流動性(美元)和追踪資產,基礎設施和技術對於推動藝術和金融行業的發展具有巨大的潛力。在過去的一個世紀中,藝術家的發現是通過策展人提及或在大型博物館展出其作品來實現。互聯網降低了發現新藝術家的成本,區塊鏈使其在金融方面成為可能。世界各地的任何人都可以競拍並擁有一位藝術家的作品,就像Beeple以7000萬美元的價格售出他的NFT一樣。

然而,鯨魚(大戶)收購數字藝術與大規模使用它們是完全不同的事情。在現貨市場購買NFT,沒有融資選擇,就像希望每個人都購買沒有抵押貸款的房子或汽車一樣。這個市場非常小,即使是iPhone也需要與運營商合作,通過巧妙的融資方案將其成本分攤給消費者才能使其普及。在過去的幾周里,我們一直在關注圍繞NFT的金融生態系統的發展。這篇文章就是由此而來的。

粘性的交易者,更加難以離開的JPEG

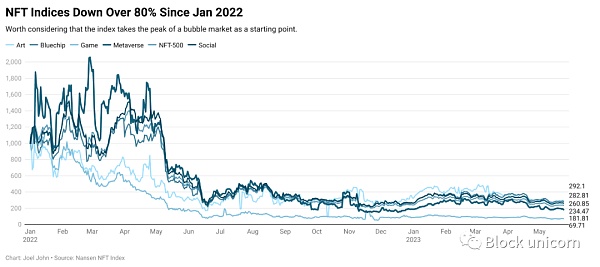

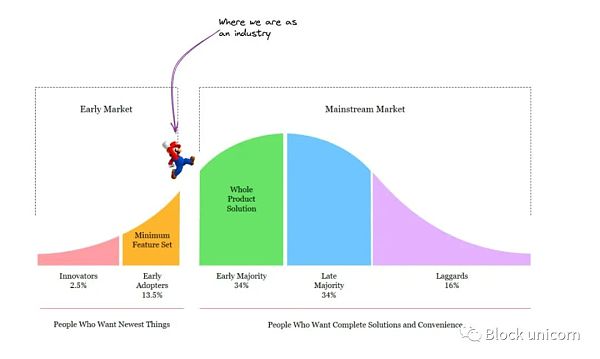

讓我們弄清楚一些事情,關於NFT的一些承諾可能並沒有完全按照我們的預期實現。例如,藝術家們,特別是那些不創作視覺藝術的人,除非他們已經解決了分發的問題,否則無法利用這些原生特性創造新的收入來源。一些NFT收藏品確實實現了數百萬美元的銷售額,但NFT對音樂產業是否像Soundcloud對音樂產業那樣具有同樣的影響?也許現在說還為時過早(但Audius(NFT音樂發行平台)已經在改變音樂發行的方式)。

同樣,遊戲生態系統對NFT進入其中並不太接受。 Sky Mavis在Axie Infinity和Ronin方面做得非常出色,一些工作室正在探索如何更好地在遊戲中使用鏈上資產。但是如果你問一個在遊戲機上花費幾個小時以上的人,是否在他們的遊戲中擁有NFT,答案可能是堅決的否定。然而,情況可能很快會發生變化,因為像Stepn和Axie Infinity這樣的應用程序獲得了App Store在特定市場上的功能權限,儘管需要支付蘋果稅。

最近,Meta開始計劃從他們的產品中刪除所有關於NFT的整合。 NFT沒有捕捉到普通零售客戶的心靈。在Instagram上展示擁有一隻Bored Ape的所有權並沒有像擁有Gucci或Louis Vuitton等老牌品牌發布的其他Veblen商品那樣有影響力,部分原因可能是許多騙子使用這些NFT來展示他們的財富。早期NFT採用者中的地位象徵漸漸轉變為與零售用戶心目中的騙局相關聯,這非常令人遺憾。

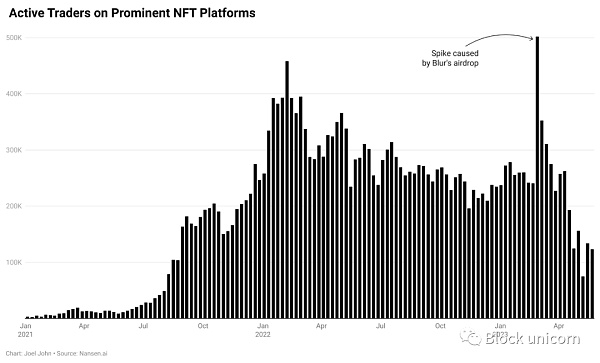

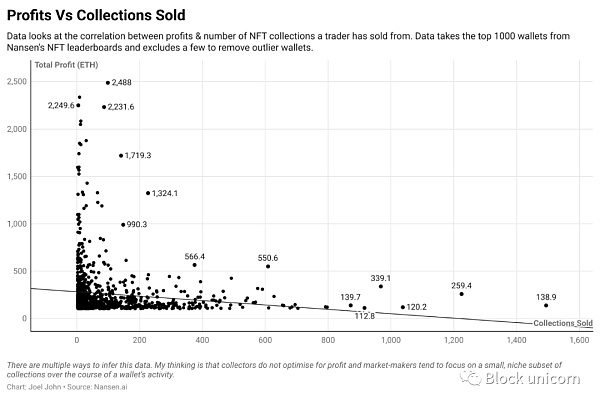

那麼我們在哪些方面看到了一些進展呢?其中很大一部分集中在將NFT作為現貨資產進行交易,就像其他任何加密貨幣一樣。根據Nansen的數據,在每一天交易NFT的錢包數量已經從約1萬個增長到了15萬個以上。根據以太幣計算,獲利最多的前10個NFT錢包總共花費了約1.4萬個以太幣,創造了約6.2萬個以太幣的利潤。在最有利可圖的1000個錢包中,收益中位數約為92%。

這些用戶是否在不同的收藏品之間進行交易呢?在這裡,中位數錢包交易了大約33個收藏品。有一個錢包與超過1400個收藏品進行了互動,在與收藏品互動方面排名前100的錢包至少與200個不同的收藏品有過互動。因此,至少在高級用戶中,與許多NFT收藏品進行互動已經成為常見做法,很可能是希望其中一個收藏品會大獲成功,給予與Bored Ape NFT相似的回報。

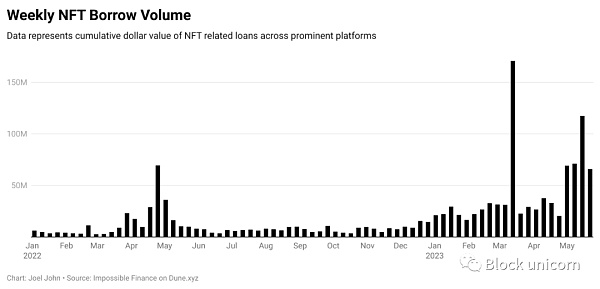

正如我們之前看到的,藝術品作為我們所知的一種漸進的金融化過程需要幾個世紀的時間才能完成。私人持有的藝術品價值約為2萬億美元,而藉貸業務只有約200億美元。而目前的NFT市場規模僅約100億美元,相對較小。然而,區塊鏈所提供的金融基礎設施可能會導致更高的資本流動速度。正如Electric Capital的Avichal Garg最近指出的那樣,在eBay首次公開募股之前,NFT的交易量大約是eBay的30倍(NFT約120億美元,eBay約3.5億美元)。儘管這一指標的質量仍有待討論,但值得注意的是用戶願意花錢購買這些資產。

一批新興初創企業正試圖捕捉其中一部分交易量,下面我們列舉了一些值得關注的項目。

發現價格的交易平台

與大多數資產一樣,NFT交易平台是市場的基本模塊,它們有助於價格發現。在這裡我們看到了三種基本模型。

第一種是現貨市場,就像在OpenSea上的市場一樣。持有NFT的用戶只需將其資產列出他們願意出售的價格,而那些想要購買的用戶可以提交他們願意接收該資產的出價。當他們轉移到DeFi中使用的AMM(自動做市)模型時,這種模型得到了Sudoswap等平台的改進。

Sudoswap通過AMM來促進NFT交易,價格基於債券曲線(一種根據交易者的行為確定價格變動的函數)變動。他們有兩種選擇,線性曲線,價格線性變動,或指數曲線,價格按相同乘數因子增加或減少。

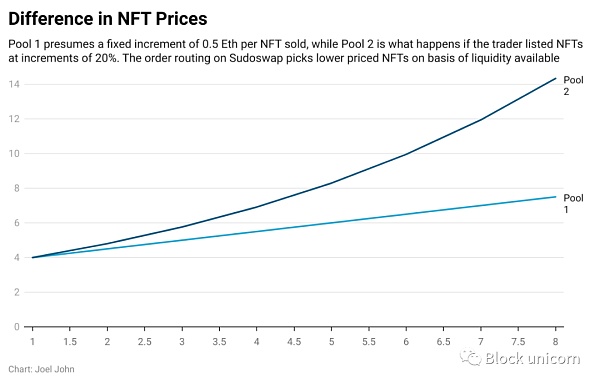

假設兩個用戶都想以4個ETH的起始價格出售同一系列的5個NFT,但其中一個用戶希望按0.5個ETH的線性增量出售,而另一個用戶希望按10%的增量出售。下面的圖表顯示了這兩個池子隨時間變化的價格差異。假設這兩個池子是該系列的唯一池子,買家將默認獲得上面列出的前10個中最低的8個。這種模型的優勢在於為大額交易訂單的交易者提供了流動性,使其可以輕鬆進出市場。

很快,人們意識到可以在市場之上構建一個薄薄的層,匯集NFT的最佳價格。像Gem和Genie這樣的平台允許交易者通過點擊一下按鈕來獲取大宗NFT的最佳價格。然而,一旦聚合器發展到用戶更多地選擇前往聚合器而不是市場的程度,它可能會對市場構成威脅。

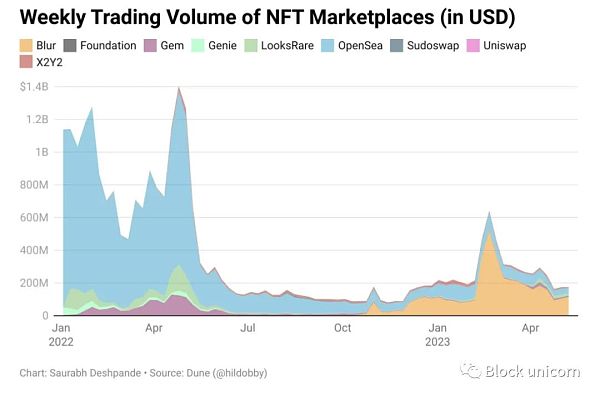

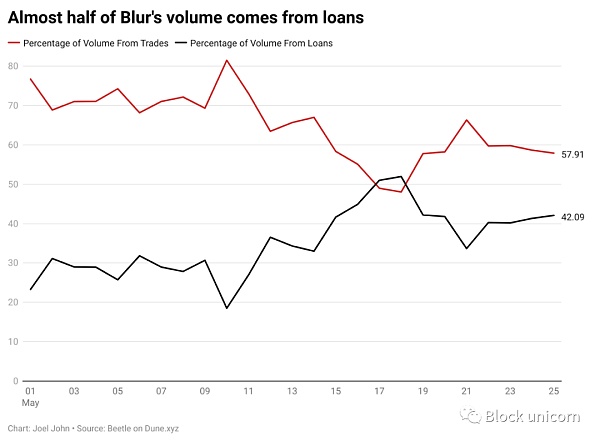

想像一下,亞馬遜最近推出電子配件市場對競爭對手的影響。 OpenSea在一年前收購了Gem,但在推出代幣方面過於緩慢。 Blur察覺到了機會,並於2021年第三季度推出了自己的平台,並通過潛在的代幣空投作為他們市場推廣的營銷方案。在人們意識到之前,大部分交易量已經開始集中在像Blur這樣以交易者為導向的平台上。

一旦NFT市場擁有足夠的用戶,自然而然的延伸就是開始提供槓桿交易。這樣做可以使更多用戶產生更高的交易量,潛在地為您帶來更好的費用。這通過借貸模式實現,我們將在下面進一步介紹。另一種方法是通過衍生工具,跟踪資產的價格,並在沒有實際擁有該資產的情況下進行交易。 (接下來會有一些金融術語,請跳到借貸部分,如果不感興趣的話)

假設Sid對Bored Apes Yacht Club(BAYC)的NFT持樂觀態度,但他不想冒60個ETH的風險。如果NFT的價格約為60個ETH,而他的預算只有10個ETH,那麼Sid可以使用提供高達10倍槓桿的協議,在不實際購買NFT的情況下進行BAYC的交易。這些期貨合約,就像可替代代幣的永續期貨一樣,利用資金費率的概念來平衡多頭和空頭,並確保價格跟踪該系列的底價。

在這裡的關鍵考慮因素是協議如何獲取底價(NFT的最低售價),因為期貨平台上市場價格與指數價格(整合的底價)之間的差異決定了資金費率,資金費率驅動著平台上多頭或空頭方的激勵。

如果期貨平台直接使用市場上的底價,那麼它將容易受到操縱(NFT中的搓合交易和欺騙行為很常見)。 Nftperp是一個專為NFT設計的永續期貨平台,它使用了一個真實的底價機制,可以抵禦上述問題。他們篩選掉異常交易或搓合交易,並使用加權平均價格(TWAP,在一個時間段的平均價格)來估算正確的資產價格。

元宇宙的JPEG摩根

借貸作為一種金融方式已經存在很久,人們可能出於多種原因想要“借用”一個NFT。出現了三種借貸模式,第一種模式是藉款人和放款人在鏈上進行對接,點對點借貸,第二種模式是點對點放款人將NFT添加到一個提供抵押貸款的資金池中,最後一種模式是抵押債務倉位,類似於MakerDAO和DAI。

點對點借貸是最簡單的NFT借貸形式,像NFTfi這樣的平台允許借款人將其NFT質押,以便對其進行貸款。一旦借款人接受感興趣的放款人的報價,NFT就會被放置在託管賬戶中。如果借款人在到期前償還貸款,NFT將歸還給借款人。如果借款人未能償還貸款,NFT將歸還給放款人。智能合約在回收債務抵押品並交給放款人方面非常擅長,任何在DeFi中經歷過貸款清算的人都會知道。

這是促進基於NFT的貸款的最簡單方式之一,另一個積極因素是該模式不依賴於外部因素,如底價預言機,使其比其他貸款方式更安全。缺點是匹配需要很長時間,並且通常存在流動性短缺的問題。

Web2世界中有很多點對點借貸平台的例子,比如LendingClub、Zopa和Prosper,它們為藉款人提供了與銀行不同的選擇。借款人在這些平台上享受更好的利率,但規模並沒有大規模擴展。可能的解釋是,由於沒有政府擔保,放款人對使用這些平台進行貸款持有疑慮。在點對點市場發放貸款的風險溢價很高,但違約風險也很高。

點對點借貸模式可以與基於訂單簿的交易相比較。在貸款啟動之前,借款人和放款人必須就細節達成一致。尋找這些匹配的時間使得這種模式難以擴展。去中心化交易所(如EtherDelta)最初採用了鏈下訂單簿,但流動性不足阻礙了其規模。 Uniswap的真正突破在於它不要求買方和賣方達成價格協議。從某種意義上說,將被動流動性利用起來是Uniswap的巧妙之處。類似地,點對資金池(P2Pool)模型類似於自動做市商(AMM),用戶從池中藉貸而不是從其他用戶那裡借貸。

這種設計類似於貨幣市場,用戶可以利用貨幣市場進行貸款,但其抵押品是NFT而不是ERC-20代幣或ETH。 BendDAO是最早幾個促進這一模式的項目之一,它擁有一個NFT借貸池。可以將其類比為AAVE,用戶可以存入/借出不同的可替代資產或ETH,並可以立即獲得ETH(或其他可用資產)貸款。在BendDAO的情況下,借款人存入的NFT充當抵押品。如果抵押品價值低於定義的閾值,協議需要清算NFT。

BendDAO還允許用戶支付一定比例的首付款(根據收藏品而異),購買NFT。這一差距通過從AAVE獲得的閃電貸款來彌補。在協議從買方那裡收回貸款之前,閃電貸款會由協議償還,買方也成為藉款人。這種機制在很大程度上依賴於價格預言機,老實說,這並不是最佳做法。

擴展這種模型存在問題,因為外部因素如NFT價格和流動性會影響抵押比例。這意味著治理機構必須審查新的收藏品上市,這會導致瓶頸。當系統中存在壞賬時,另一個挑戰出現。假設一個人將NFT作為抵押品交給系統並藉貸,如果由於市場波動而導致抵押不足,需要有足夠的流動性進行清算。 (還記得FTX的FTT貸款嗎?我每天都會想起。)

快速出售NFT可能會對底價產生負面影響,導致協議遭受更多損失,形成了一種流動性級聯效應。這種情況下,為了彌補壞賬,將一個NFT出售可能會導致更多壞賬進入系統。 BendDAO在2022年10月面臨了類似的流動性危機,該協議不得不採取糾正措施,以確保借款人不會損失他們的ETH。 (你可以查詢2月份BendDAO壞賬風險問題資訊)

有關P2P模式(規模、資本效率)和P2Pool/CDP(抵押債務頭寸)模式(覆蓋範圍有限、依賴價格預言機)都存在權衡之處。 MetaStreet Labs最近推出了一種被稱為“Automatic Tranche Maker (ATM)”的第三種選擇。

在ATM中,借貸人選擇他們願意向NFT系列提供貸款的價格。不同的借貸人可以選擇不同的價格,然後將這些價格疊加在一起,為藉款人提供即時流動性。

例如,有三位借貸人希望向CryptoPunk提供貸款,但這三位借貸人的風險承受能力不同。假設CryptoPunk的價值為100 ETH,您有一組借貸人願意以不同的ETH數量為NFT提供貸款。

-

在這個例子中,借款人A願意每個CryptoPunk借出最多10 ETH,借款人B願意每個借出最多30 ETH,借款人C願意每個借出最多45 ETH。

-

這三個借款人將資金存入同一個CryptoPunk資金池中,每個人的掛單價格都不一樣。

-

當借款人來到這個CryptoPunk池子時,他們將看到自己的CryptoPunk可以立即獲得45 ETH的流動性,然後愉快地獲得這筆款項。在幕後,三個借款人都獲得了他們想要的結果。

-

借款人A獲得了0-10 ETH的頭寸,借款人B獲得了10-30 ETH的頭寸,借款人C獲得了30-45 ETH的頭寸。

在ATM模型中,借款人將看到單一的利率,而債權人將不成比例地分擔利息,以使借款人C獲得大部分回報(作為承擔大部分風險的交換),利息的份額逐級分配給資金池中的每個後續債權人。

ATM模型通過資金池提供了協作借貸策略,從而實現了比點對點借貸市場更低的資本成本,同時使每個用戶能夠獨立設置其風險配置,而不受其他參與者或第三方預言機的影響。

Blur提出了一種名為Blend的P2P借貸設計,它解決了P2Pool(個人對資金池)借貸的一些缺點。 Blend在很大程度上借鑒了傳統貸款的工作方式。它消除了預言機的需要(這是大多數P2P設計的情況),默認情況下這些貸款沒有到期日。債權人或借款人可以隨時退出。債權人可以在任何時候啟動拍賣,以便出售頭寸,無論出於什麼原因(比如他們在其他地方找到了更高的利率),借款人有規定的時間來償還本金和利息作出回應。

如果借款人未能履行借款合約,該貸款將被競標者接管。如果找不到競標者,債權人將取得NFT(抵押品)的所有權,這類似於現實生活中貸款的工作方式。從借款人的角度來看,如果他們想退出,他們可以隨時償還貸款並解除借款合約。然而,他們必須時刻關注債權人是否啟動了拍賣。

CDP(抵押債務頭寸)模型在很大程度上借鑒了MakerDAO的設計。這種類型的借貸使用了一種合成資產,用戶可以以其抵押品NFT進行鑄造。 JPEG’d是最早為NFT推出CDP借貸的協議之一。就像用戶可以通過將抵押品鎖定在Maker的保險庫中鑄造DAI一樣,用戶可以通過將NFT鎖定在JPEG’d的保險庫中鑄造pUSD。借款人可以通過償還貸款(及利息)來取回其NFT。可以用作抵押品的收藏品是經過篩選的NFT的一個子集,這意味著用戶可以即時獲得他們NFT的貸款。

另一個優點是發放新貸款的邊際成本為零。從供給方面來看,該模型是可擴展的。然而,它也存在一些缺陷。它需要預言機,而我們知道預言機本身容易受到操縱的風險。強制性的白名單設置會產生瓶頸,並對擴展構成障礙。最後,只能鑄造本地穩定幣,這意味著項目需要被廣泛接受才能實現規模化,並且無法利用現有穩定幣的網絡效應。

NFT租賃

這個模型可以看作是租房子。當有人租借一個NFT時,他們在租期內享受其所有的權益。在租期結束時,NFT將歸還給所有者。租借NFT可以有不同的用途,舉個例子,假設你需要一個NFT來玩一個特定的遊戲幾個小時:你可以租借它,而不是花費幾百美元購買該NFT,以少量費用租借,並與NFT所有者分享任何資本收益的一部分,這就是像Axie Infinity這樣的遊戲中收益率迅速增長的方式。

公會保留了NFT的所有權,但玩家在遊戲中使用它並產生收入,這些收入與公會分享。這種趨勢可能會在NFT具有熱門實用功能的生態系統中傳承下去,另一個可能發生的情況是在Stepn中,該應用程序以步行穿戴特定鞋子來獎勵用戶。然而,(虛擬的)鞋子可能價值數千美元。如果你可以將它租借給第三方,並與他們分享獎勵,你將打開一個全新水平的智能合約驅動的資本主義。

在我們所熟知的“元宇宙”中,目前並沒有足夠的關注來支持一個龐大的NFT租賃生態系統。簡單來說,目前還沒有相應的激勵機制,但在虛榮上是其中可能會起飛的領域之一。比如說你擁有一把價值40萬美元的限量版槍械,就像《反恐精英》中的某把槍。有理由認為第三方會從你這裡租借它,然後在Twitch上進行直播炫耀。當然,前提是《反恐精英》是一個擁有幾十年曆史、擁有數百萬觀眾的品牌,而Web3原生遊戲目前還沒有達到這個水平。

另一個可能的領域是社交俱樂部。與其一個人花費數万美元來訪問像Foster這樣的以數字為主的社區,多個人可以支付費用購買一個NFT,然後通過它來進入社區。藝術家的粉絲俱樂部可以共同籌集資金購買基於NFT的門票,這些門票在一個賽季內有效,俱樂部中的個人可以根據誰能參加藝術家的活動進行輪換。這些都是假設,需要更多的零售用戶接受這些原生功能。目前,我們只擁有技術沒有用戶。

超越投機

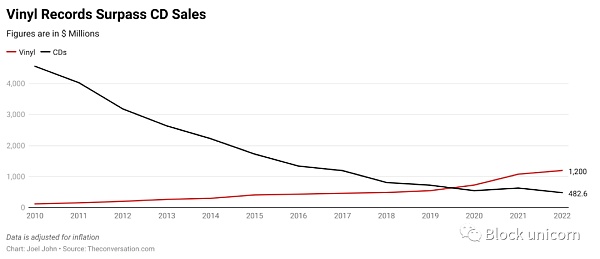

在技術領域中或許是最奇怪的回歸之一,黑膠唱片現在的銷量超過實體CD。原因很簡單。如果你從Spotify等平台上流媒體音樂,如果藝術家和平台(如Spotify)之間的關係惡化,你就有可能失去所有音樂。當Jay Z試圖將Tidal(音樂流媒體平台)發展成一個有意義的業務時,我的一些最喜歡的Jay Z的歌曲在Spotify上暫時下架。

擁有實體唱片意味著在平台關閉後,你仍然可以繼續收聽音樂。這表明人們希望擁有與他們喜歡的藝術家直接相關的資產。在遊戲領域也可以看到類似的趨勢。最近,CS GO中的一把槍售價達到了40萬美元,我們在Web3中興奮的許多行為模式在傳統領域中也存在。

傳遞版稅或數字商品的所有權並不一定需要發行一種投機代幣。 Web3中的用戶群體無法擴展,因為我們經常被激勵(代幣)所分散注意力,而忽略了吸引和留住用戶的重要性。

挑戰在於,如果沒有足夠的用戶數量,你無法在應用程序中啟動一個功能性的經濟體系。假設是,構建次級產品通常是可以接受的,因為客戶就像是投機者,而激勵(如代幣)足夠長時間地迷惑消費者。但在4%的利率環境下,我不認為這種情況會發生。只有通過構建與用戶看不到的區塊鏈技術相結合的可關聯產品,行業才能得以發展,像賬戶抽像這樣的工具已經使用戶能夠做到這一點。

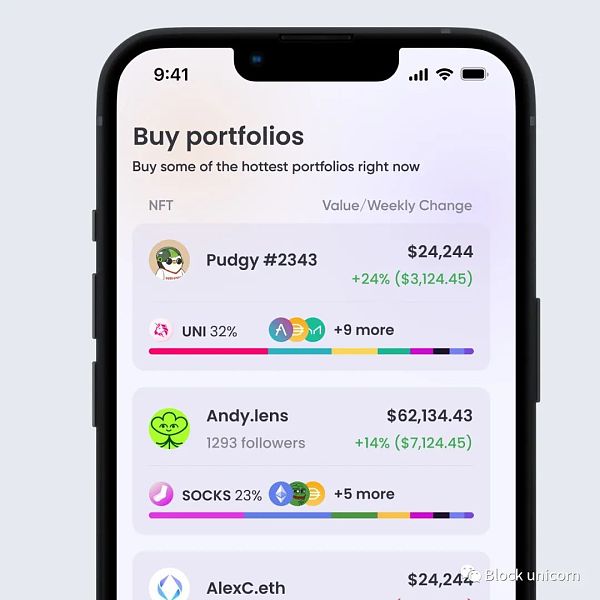

其他可能加速這一過程的技術進步也正在發生。一個例子是最近引入的ERC-6551標準,用於與代幣綁定的賬戶。這有助於為每個ERC-721代幣(NFT)創建智能合約錢包。這意味著NFT可以擁有資產並與應用程序進行交互。例如,你可以玩一個遊戲,其中NFT代表你的角色。而這個角色又可以在遊戲中積累代幣作為獎勵。因此,如果你轉讓NFT,你就會轉讓在遊戲中積累的所有資產。或者你可以購買代表整個代幣組合的NFT,就像下面所示的例子。

我一直在思考,更好的基礎設施是否總是能轉化為更多的經濟活動。具有諷刺意味的是,這種情況在我所在的城市發生過。迪拜通過改善基礎設施和製定吸引企業家和投資者的經濟政策,成為全球貿易中心。而且他們已經做了一個多世紀。區塊鏈與城市類似,它們都是空蕩蕩的,往往很少能促進經濟活動。但是降低費用(貨幣政策)和提供工具(基礎設施)可以吸引那些希望在這些區塊鏈上構建應用程序的開發者(企業家和投資者)。

NFT需要一個應用程序,就像《精靈寶可夢GO》為增強現實和ChatGPT為人工智能所做的那樣。 Axie和Stepn等應用程序就是當一個應用程序使用戶能夠輕鬆地與這些密碼原語交互時所發生的情況的例子。但我不相信我們只能想到兩個例子,NFT還有更多實用的空間。