DAO當前所處階段的定義

DAO基本情況

去中心化自治組織DAO(Decentralized Autonomous Organization)一般指基於區塊鏈技術、通過智能合約開展、由設計完備的通證經濟來維護各方利益的組織,參與者由共同目標聯結,通過網絡進行協作。與傳統公司製層級架構設計不同,DAO不存在中心節點和層級架構,所有決策由DAO成員投票決定。自2014年DAO 這一概念被首次提出以來,DAO 迅速發展壯大,目前已分化出資助型、投資型、協議型、收藏型、媒體型、社交型等多元類型DAO。

據DeepDAO數據[1],截至2023年4月7日,全球共12,353個DAO擁有253億美元資產,前五大DAO依次為Optimism Collective、Arbitrum One、Uniswap、BitDAO、Polygon,資產合計約165億美元,CR5高達65%。 2023年1月初,全球DAO總量僅10,752 個擁有88億美元資產,前五大DAO依次為Uniswap、BitDAO、ENS、Gnosis、Wonderland,CR5約63%。 DAO仍處於野蠻生長階段,組織數量、資產規模、競爭格局尚在高速迭代階段。

由於DAO組織架構的不完善,當前諸多組織採用公司+DAO的雙重架構,公司充當DAO底層協議的開發者、運營商、資產保管和所有者。典型案例是Uniswap labs公司負責Uniswap底層協議的開發,Uniswap則是公開自由的DAO。

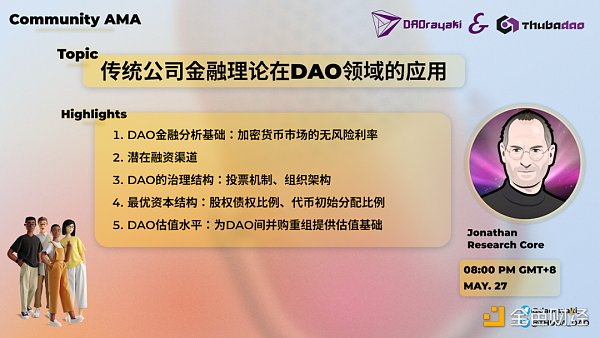

圖 1 DAO發展歷程簡述

公司金融與DAO金融研究的基本框架

DAO 被認為是可與公司製相提並論的資源組織形式、未來元宇宙的基本生產單元。與動輒千億資產規模的公司相比,DAO的發展任重道遠。公司製下資產規模的迅速發展部分源於股權債權投融資、併購重組等資本運作了加速經營效率。未來優質DAO資產規模的擴張需要股債投融資,不良DAO可能面臨破產重組、債務重組等問題。

傳統公司金融理論的一個簡單框架是從①市場無風險利率出發,對外分析②潛在融資渠道(含一級的PE/VC/IPO和二級的股票增發/債券發行),對內分析公司③內部委託代理的治理結構、④最優資本結構(MM定理下的股權和債權比例),從而測算⑤公司估值水平(DCF/PE/PS等方法),為進一步分析公司間⑥併購重組提供估值基礎。基礎公司金融理論發展已較為完善,公司治理目標是股東利益最大化,而非公司利益最大化或債權人利益最大化。

儘管與公司製存在較大不同,但傳統公司金融的研究框架也可應用於DAO,為DAO治理和未來可能面臨的資本運作提供理論參考。類比公司金融在分析,DAO金融分析的一個基本框架是從①加密貨幣市場的無風險利率(儘管這一利率可能並不存在)出發,對外分析②潛在融資渠道,對內分析③DAO的治理結構(投票機制、組織架構)、④最優資本結構(股權債權比例、代幣初始分配比例),從而測算⑤DAO估值水平,為DAO間⑥併購重組提供估值基礎。對標公司金融,DAO治理的目標應當是治理代幣持有者全體利益最大化,但這一結論尚未達成市場和學界共識,DAO資產規模最大化、治理代幣和效用代幣持有者全體利益最大化、DAO估值最大化等等也可能成為DAO治理目標,市場共識會走向何方且待觀察。本文將以治理代幣持有者全體利益最大化為DAO治理目標作為出發點,從無風險利率、潛在融資渠道、治理結構、最優資本結構、估值水平、併購重組六個方面簡單討論DAO金融。

DAO研究的六個金融維度

DAO面臨的無風險利率

金融市場中的無風險利率通常取國債收益率或股指收益率,國債由政府為資金償還做擔保,除戰爭等極端因素外不會出現違約情況。加密貨幣市場無政府擔保,而市場機構總存在風險,如世界第二大加密貨幣交易所FTX於2022 年末在一周內迅速破產;此外,還存在賬戶被黑客盜竊等風險,因此加密貨幣市場並不存在完全無風險利率,但存在低風險利率作為加密市場投資的機會成本。 “以BTC/ETH計價”的投資者和“以美元等法幣計價”的投資者面臨兩類不同的機會成本,前者通常是新興的加密貨幣基金,募集和投資均通過BTC/ETH進行;後者通常是傳統的金融投資機構和個人投資者,較前者需額外承擔加密貨幣和發幣的匯率風險。

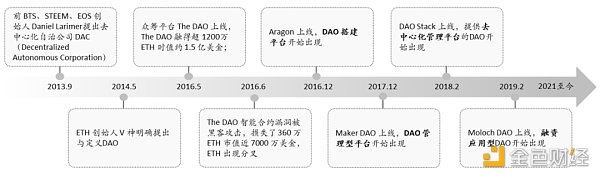

表 1 Compound平台各代幣借貸利率

資料來源:Compound 官網,數據截至 2023年4月7日

圖 2 Compound平台ETH借貸利率

對以比特幣/以太幣計價的投資者而言,其低風險利率可參考Defi的借貸利率。加密貨幣交易所和提供去中心化金融DeFi(Decentralized Finance)借貸的機構眾多,由於交易成本和流動性差異,同一幣種在不同交易所間價格常存在差異。本文以流動性為業內第一梯隊的Compound項目為例介紹低風險利率。首先粗略介紹Compound 的存貸款機制,Compound為每一類借貸資產設置單獨的資金池。存款方存入1個ETH,Compound平台向其發放10個Compound 代幣作為存款憑證(兌換率0.1),假設用戶贖回時兌換率上升至0.12,則用戶可獲得1.2 個ETH,對應20%收益。借款方需質押一定資產才能藉貸,如質押1 個比特幣可藉貸與0.75 個比特幣等額的以太幣(質押率0.75)。

質押率通常介於0 到0.75 之間,質押資產價格波動過大時會要求借款方補倉,否則會被平倉,該機制一定程度上保障了存款方的資金安全性。值得注意的是,Compound 平台的低風險利率並非一成不變,而是根據資金供求關係確定,以ETH為例:存款利率在0%-12.75%之間,貸款利率在0%-16.18%之間[2]。較傳統金融的無風險利率(通常在2%-10%之間),加密貨幣的低風險利率波動區間較大,這意味著加密貨幣資產估值天然具有波動較大特點。

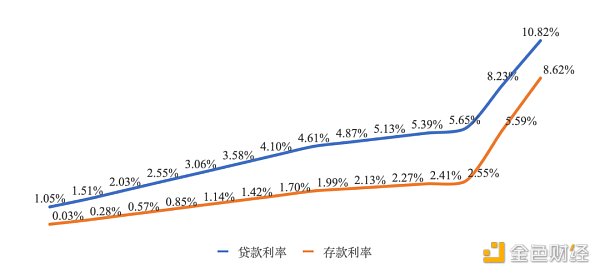

對以美元為計價標準計算投資收益的投資者而言,其低風險利率可取傳統金融市場的國債收益率、加密貨幣市場質押ETF指數、同時買入和賣出加密貨幣的對沖套利收益率。國債收益率法對某些加密貨幣領域的定向基金不適用,LP也大概率不同意;加密貨幣市場質押ETF指數法是最理想的方法,但考慮實際可交易加密貨幣ETF數量寥寥無幾,目前尚不適用,該指標有效性未來有望提升;對沖套利收益率包括空間上的跨交易所套利、時間上的期現套利,要求對沖策略的資金容量較大且收益率具有穩定性,否則無法作為一般性的利率。

①跨交易所套利是指不同交易所交易價格差距過大,以比特幣為例,在A交易所買入在B交易所賣出,即使考慮手續費依然有正收益,以Bittrex、Exmo等六大交易所2015年至2022年末的收盤價數據為例,日交易價差在1%左右,最高達13.65%,但近些年有所下降,即隨著流動性增加各交易所價格趨同,套利機會消失。 ②期現套利是指利用期貨合約價格和現貨價格的價差進行套利,投資者可買入一定數量現貨,賣出同等數量期貨,在交割日即可獲取差價利潤。若交易所支持賣出期貨的保證金以已買入現貨的形式支付,則可實現較低風險套利,否則存在價格劇烈上漲導致保證金不足的爆倉風險。跨交易所套利、期現套利策略均存在資金容量有限、仍存潛在風險的問題。前者存在盤口流動性不足、交易速度不足導致交易失敗的風險,後者在不能以現貨形式繳納保證金時存在較大的爆倉風險。因此對以美元為計價標準的投資者而言,長期有效的低風險利率仍有待尋找。

圖 3 各大交易所BTC價差

資料來源:Cryptodatadownload

潛在融資渠道

一級市場:DAO獲取風險投資來源主要包括以傳統法幣計價的VC 機構、以加密貨幣計價的VC 機構、以加密貨幣計價的DAO 基金。 2022 年前十大加密貨幣基金均為美國基金。除Sequoia 為傳統VC,其他均為新設立專注於加密貨幣領域的基金。僅頭部基金如Paradigm 和a16z 的資金規模超過20 億美元,其他基金的資金規模如Pantera、Sequoia 大都低於10 億美元。以傳統法幣/加密貨幣計價的VC機構依然採用傳統VC架構,限定於特定國家或地區的高淨值人群或高風險可承擔人群,投資目標是獲取財務回報或戰略優勢地位,DAO 基金指社區成員共同籌集資金或向LP募集資金,成員通過治理代幣發起投資提案和投資決議。

DAO 基金目前主要包括三類:①DAO 風險投資基金通過LP 籌集資金,採用管理費+提成盈利模式,較符合現行法律框架;②Syndicate DAO 由parent DAO 和sub-DAOs 構成,parent DAO 開展盡職調查,sub-DAOs 由parent DAO 針對每項投資而成立,成員一般不多於99 個,sub-DAOs成員可獲得投資收益並承擔投資風險;③服務DAO向第三方基金提供諮詢服務換取項目股權或固定服務費,但並不直接參與投資決策。

表 2 2022 年前 10 大加密貨幣基金

資料來源:Web3 VC Database

一級市場:DAO於一級市場的另一融資渠道是首次幣發行ICO(Initial Crypto-Token Offering),一般指區塊鏈初創項目發行加密代幣籌集比特幣、以太幣等通用數字貨幣,發行代幣(token)可作為支付代幣使用平台未來開發的功能,也可以在交易所兌換為其他加密貨幣,代幣估值業內尚無共識方法,部分研究者提出應綜合考慮代幣流動性、未來解禁時間、未來供需關係等因素估值[5]。

較傳統IPO 模式,ICO 在發行主體、發行對象、機構服務方面存在明顯差異,①IPO 發行主體為成熟期企業,已建立相對完善的組織框架、商業模式和較完善的歷史財務數據,只能是股改後的有限責任公司;而ICO 通常在區塊鏈初創項目的發展早期,實體法人/非實體團隊/個人/DAO 組織均可發行。部分項目甚至只有白皮書而無實際產品也可進行ICO,如以太坊在僅發佈白皮書情況下於2014 年在42 天內募集1,840 萬美元的比特幣,大部分項目發行代幣價格小於1美元,募資規模小於50 萬美元。

②與股份有限公司相比,ICO 發行的代幣可能採取總量固定、無上限兩類機制設計,如比特幣總量僅為2,100 萬枚,而以太坊的以太幣總量無上限。以Polygon為例,其白皮書規定代幣MATIC 總供應鏈100億枚,ICO 中出售19 億枚MATIC 換取了500 萬美元的BNB 代幣。 ③股份有限公司的股票即代表所有權、分紅權、投票權等權利,而區塊鏈初創項目可能採取雙代幣機制,即治理代幣有限供應、具有投資價值、類似股票,而遊戲代幣無限供應、僅在平台內產生和消耗,關於雙代幣機制的具體討論可參考附錄一:代幣經濟模型。 ④ICO 發行無強制性中介機構,儘管存在UD Blockchain 等三方機構提供代幣發行的諮詢服務但非強制性,但IPO 必須僱傭券商、會計師、律師等諸多中介機構。

圖 4 2019-2022 年 ICO 發行價格(美元)

圖 5 2019-2022 年 ICO 募資規模(美元)

資料來源:Coinmarketcap

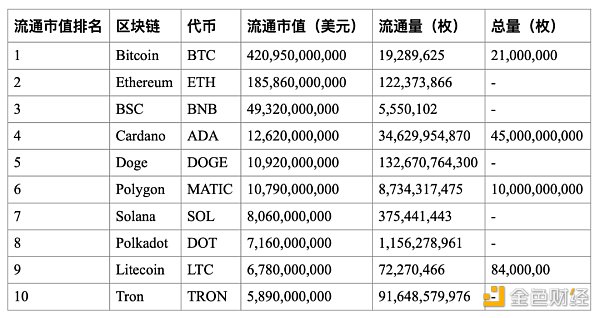

表 3 2022 年末前十大區塊鏈代幣總量情況

資料來源:Coinmarketcap,截至 2022 年 12 月 31 日

二級市場:股份有限公司在上市後可通過股票增發/債券發行在二級市場融資,而DAO在二級市場的資金募資可能通過token拋售或債券融資。前者是指DAO 項目方在ICO 時通常僅出售部分代幣,將項目未來發展所需代幣存儲於國庫中(國庫概念請參見附錄一:代幣經濟模型),因此在社區發起提案並獲得投票通過後,直接向二級市場拋售代幣即可迅速募集資金。債權融資是指DAO向借貸市場申請短期(1年以下)或長期(數年)的token貸款、向傳統資本市場發行債券獲取法幣貸款。由於長期限token貸款產品缺失、DAO不具備法律實體資格發行債券、借貸需償還而token融資無需償還等因素,DAO的二級融資尚未形成明顯體量。但對組織架構穩定、未來盈利預期良好的DAO而言,債權融資成本遠高於token融資成本,因此債權融資規模將隨著DAO規模發展而不斷增長。

基於token的治理結構

股份有限公司的同股同權、同股同利由法律強制規定,除特殊AB 股架構外,一股代表一票治理權,一股一票模式有效保障了各股東的利益。 DAO發行的代幣並不天然代表治理權,僅代表使用代幣獲取平台未來開發的功能的權利,一token一投票權的模式不再適用,治理權如何分配由每個社區各自商討確定。

考慮到社區成員眾多,所有社區成員參與投票和達成共識的難度較高,因此一些創新的治理權分配機制已被提出[6]。 ①二次方投票機制允許單個投票主體為同一選項重複投票,但投票成本是投票次數的平方,該模式削弱了擁有大量代幣用戶的控制權,使大量用戶支持的項目得以通過,典型應用為Gitcoin,但由於偽造身份會使投票機制失效,因此需要綁定社交賬號,這使投票無法實現匿名性。 ②加權投票與聲譽投票將投票影響力與持有時長、鎖倉時長掛鉤,避免大規模借入資金操縱項目投票的風險,但大量資金鎖倉抑制了項目流動性,典型應用是Polkadot。

③知識可提取投票是指提案被劃分為不同主題,不同主題對應不同知識通證,擁有某類知識通證者獲得更高權重的投票影響力,解決了專業領域的投資難題,但知識通證的合理分配尚需研究,典型應用是Dit protocol。 ④怒退機制指任意成員可在任意時刻取回DAO 中對應份額資金、退出DAO 組織,典型應用為DAOhaus,理論上投票無法傷害任何成員的主要利益,但該機制下的組織穩定性有限。

DAO 治理機制設計仍在不斷演變,力求在投票效率和成員共識間尋找最優解。最優DAO 治理機制的求解已不僅是金融學問題,需要在實踐中進一步探索,這將是決定DAO資產規模能否指數級增長的關鍵因素。

最優資本結構

最優資本結構規劃的目的是使DAO價值最大化,需重點關注token和債權資本比例、token分配與釋放兩方面。

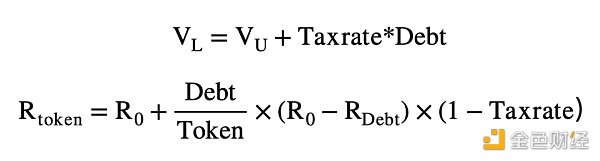

在一定條件下,無稅MM定理認為企業採用股權融資或債權融資的比例不影響企業總價值,因而無法通過改變資本結構來提高企業價值。而有稅MM定理認為在一定條件下,債權融資的稅盾效應提升企業價值,但破產成本相應降低企業價值,企業價值隨債權融資比例提升而先上升後下降。 MM定理的公式表達如下:

DAO token的持有收益包含token價格上漲的資本利得和token對應分紅權,只要token分紅權與傳統股票一股一利的原則一致,MM定理可遷移至DAO領域應用。反之,若DAO分紅違背一股一利則MM定理不適用。但由於分紅行為會使token被歸類為證券,因此目前DAO盡可能避免向token持有者分紅,而是通過資本利得使各方獲益。

總體而言,在一token一利的前提下,DAO價值可通過適當增加債權比例來提升,價值提升主要來自於稅盾效應;債權比例的提升也導致token資本成本的提升。

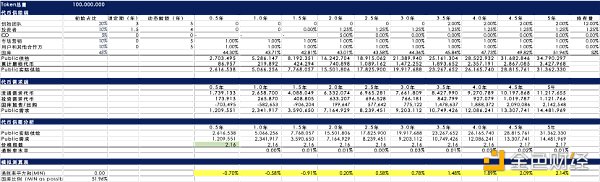

初始token分配指單幣或雙幣模型中的總量固定token在創始團隊、市場營銷、投資者、ICO、國庫等多方間的分配。 Token分配與釋放的基本原則尚無統一觀點,有兩點基本觀點可通過數值模擬總結而來:①token釋放週期應與用戶增長周期相匹配;②國庫應持有較多token以平抑token價格波動。

圖 6 代幣通脹模擬測算表

DAO估值方法

Yash Agarwal曾提出對DAO社區估值的框架[7],分析了DAO估值應重點關注的指標與維度,但未提出定量模型方法。 Kristof Lommers曾提出對DAO token估值的初步定量思路[5]。估值方法通過分為相對估值法和絕對估值法,相對估值法是指基於某指標與已有公認估值的DAO對標,從而獲得標的DAO的估值。 Kristof 初步提出TVL、協議交易量、代幣交易量和速度、用戶淨現值等指標可用作相對估值的基準指標,但由於較少DAO存在穩定公認的估值,相對估值法目前適用場景有限。

絕對估值法方面,Kristof 提出DAO token的價值可拆分為token預期現金流折現值、治理權隱含價值折現值、token預期質押獎勵折現值。該方法本質是認為代幣價值等於持有代幣可獲得的資本利得、治理權收益、分紅和質押收益。其中,治理權收益較難度量且持有量不同的代幣持有者享受不同治理權收益,因此不同持有者會得出不同估值結果。

Kristof 的絕對估值法在token投資定價方面具有重要參考意義,但確不完全適用於DAO併購重組場景,DAO併購估值應基於具有投票權的全部代幣,既非全部流通代幣也非全部代幣,主要係只要控制了具有投票權的全部代幣,某一DAO就可掌握對另一DAO的全部控制權。因此,DAO估值等於全部投票權代幣*代幣估值。

DAO併購重組的關鍵點

DAO從野蠻生長邁向有序成長階段,小型經營不善DAO可通過破產清算,大型經營不善DAO可能通過收購來實現資產盤活。營運完善的DAO也可能通過併購重組實現快速成長。 2021年12月8日,xDai 與Gnosis 合併的提案通過, 1 個xDai 代幣STAKE 兌換為0.032個Gnosis 代幣GNO,xDai Chain 更名為Gnosis Chain[8]。同年12月22日,Rari Capital和Fei 協議合併提案獲得各自DAO成員的投票批准,Rari 代幣RGT 被轉換為TRIBE[9],合併後總鎖倉價值為20億美元。合併條款約定,RGT代幣持有者可在180天內以1:26.7(RGT:TRIBE)將RGT兌換為TRIBE;不同意合併者可在3天內用TRIBE交換Fei Protocol 資金庫一定份額。

DAO併購重組階段需關注組織架構合併、交易對價兩方面。組織架構合併方面,若併購標的組織架構相同且屬於同一公鏈,則合併技術難度有限,如何避免合併導致KOL流失是關鍵問題;若組織架構不一致,則需依據併購重組雙方的經營狀況、未來發展戰略等確定是採用全新架構還是一方融入另一方架構,無論何種方法難度都遠高於前者;若合併雙發歸屬於不同公鏈,目前可參考案例有限,但邏輯上存在可行性,未來有待觀望。交易對價方面,邏輯上存在現金及等價物支付、token置換支付、債權借貸支付及幾類方式融合支付,考慮到操作難度token置換支付在短期將依然是主流方式。 Token置換支付比率可通過(5)DAO估值方法提及的估值方法確定。

參考文獻

[1]DeepDAO https://deepdao.io/organization/10edb97a-9dba-448a-88b1-ca263a7c75ad/organization_data/finance.

[2]ETH Interest Rate Model https://compound.finance/markets/ETH.

[3]Cryptodatadownload https://www.cryptodatadownload.com/data/.

[4]Web3 VC Database https://codygarrison.notion.site/Web3-VC-Database-2022-de9c391f8dd14a8a9a3e01a69f4e0b7f.

[5]A Framework for DAO Token Valuationhttps://mirror.xyz/kristoflommers.eth/koszUqhfZ83GN5_UuxIo7orjSmRB1lBRL24EWMYfJ64.

[6]DAO的7種常見投票機制https://www.panewslab.com/zh/articledetails/1642043584042534.html.

[7]How to value a community? — DAO Valuation Frameworks https://yashhsm.medium.com/how-to-value-a-community-dao-valuation-frameworks-7a5e80e3e11d.

[8]xDai / Gnosis Merger AMA https://docs.gnosischain.com/updates/archive/2021/xdai-gnosis-merger-ama/.

[9]DAO mergers: the future of M&A? https://www.gtlaw.com.au/knowledge/dao-mergers-future-ma.

[10]代幣化及代幣經濟方案https://www.ud.hk/sc/blockchain-solution-tokenization-tokenomics-ico-ido-ieo-sto.

[11]單筆和雙幣模型比較https://foresightnews.pro/article/detail/13933.