作者:@Macr 0 Mark,3 V Labs

Sei 網絡旨在處理大規模的機構級訂單流,它採用了三項主要的技術創新:

-

原生訂單匹配

-

雙渦輪共識

-

市場化的並行鏈

什麼是原生訂單匹配引擎?為何這個特性能將MEV 保護提升至全新水平?

MEV 是什麼,它為何成為威脅所有Layer 1 的最大問題?

在 Sei 團隊的視線中,存在兩種類型的 MEV,一種是前置交易的機器人/驗證人,一種是清算/套利者。前者會帶來負面後果,而後者對於一個強大的交易經濟模型來說則是可以接受的。

Sei 試圖通過頻繁的批量拍賣(FBA)最小化不良 MEV,同時通過鏈下閃電機器人式拍賣最大化良性 MEV。

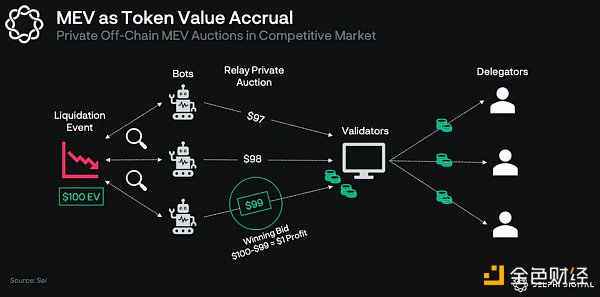

從氣費中獲取代幣價值對於像 Sei 這樣的高吞吐量鏈來說收益不足。因此,Sei 計劃通過分配由良性 MEV 機器人生成的拍賣利潤給驗證人和股權人,來獲取價值增值。 Sei 的拍賣將是私人的且在鏈下進行,類似於閃電機器人模型(一種基於MEV-boost 的實施方案,允許以太坊進行前置運行保護)。這個系統是私人的,意味著它是一個盲拍(也被稱為第一價格封閉標書拍賣),在這裡投標者可以提交精確的交易訂單偏好,而無需揭示其出價,也無需為失敗的標書付費。

這次拍賣將允許機器人競爭典型的 MEV 交易,比如清算和套利。而不是擁塞P2P 網絡並提高氣價。機器人將為交易的經濟價值進行投標,中標的出價將接近交易的實際價值。在足夠多的市場參與者的情況下,中標價可能會略低於交易價值,一部分給予贏家,其餘的則進行分配。

例如,在一次價值100 美元的清算中,機器人會競爭並加價,以便參與清算交易,但是它們不會對Sei 鏈造成垃圾信息,而是在鏈下進行,超越了氣費。在一個高效的市場中,獲勝的出價可能值大約99 美元,其中1 美元將被授予機器人,剩下的99 美元將被分配給驗證者和委託人。

讓我們後退一步,看看什麼是MEV。

“最大可提取價值,是通過在區塊中包含、排除和改變交易順序,從區塊生產中最大化經濟價值的過程”。

在MEV 下,驗證人通過“搜索者”或套利機器人支付的增加的氣費獲得利益,這些機器人必須以最高的氣費提交套利交易。套利機器人運行算法以檢測有利可圖的MEV 機會,並執行無知的零售交易者發布的訂單,就在他們能以公平價格完成訂單的幾秒鐘(甚至幾毫秒)之前,因此先發製人。

邁克爾·劉易斯在他的書《閃電男孩》中,調查了原始的華爾街“先發製人者”,其中高頻交易(HFT)和不道德的套利實踐,導致了一個被操縱的市場的形成。

持續的信息不對稱(前置運行)和深度流動性的缺乏,正在阻止下一代DEXs 推翻他們的中心化對手和市場製造商以數十億美元的規模實現鏈上的資本效率。

當選擇在哪里安置他們的流動性時,做市商(MM)重視速度、最終性和延遲。為了提供市場深度,MM 每個區塊都跟踪並更新他們的雙邊價格,因此,亞秒級的區塊時間意味著更小的差價,因此被高頻交易者利用的風險更小,他們在外部價格更新和MM 反應之間的時間範圍內獲利。

Sei 的原生hOMiE 如何實現前置交易保護?

訂單匹配引擎(OME)是在包括加密市場在內的所有種類的交易市場上,匹配買賣訂單。

就像你的汽車引擎,OME 負責速度(TPS 和最終性)和扭矩(吞吐量)。

讓我們詳細拆解一下為什麼 Sei 擁有一台“法拉利”引擎。

-

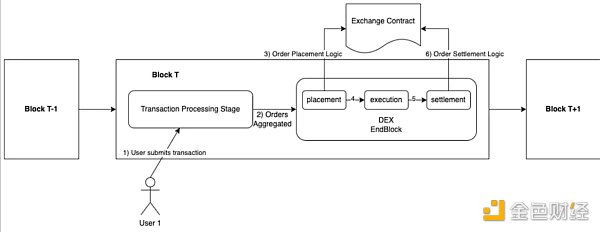

Sei 的 OME 是原生的,這意味著任何在 Sei 基礎設施之上建立的交易類應用都可以使用訂單下達和匹配(“即插即用”),它不是需要被分叉的智能合約。

-

Sei 的 OME 使用頻繁批量拍賣和單區塊訂單執行相結合

-

FBA 可以在區塊結束時聚合每一筆市場訂單,然後以同樣的統一清算價格執行所有訂單。

-

Sei 還將下訂單和執行合併到一個區塊中,以創造更快的交易體驗。無論你的交易順序如何,你仍然會和那個區塊時間(約 450 毫秒)內發布交易的所有人得到同樣的價格。

假設在訂單簿上有兩個訂單,一個是以 10 美元的價格賣出$Sei,另一個是以 11 美元的價格賣出$Sei,然後有兩個買家進來。通常情況下,第一個買家以 10 美元的價格成交,第二個買家以 11 美元的價格成交,但是使用頻繁批量拍賣,兩個訂單都以 10.50 美元的價格成交,這是統一的清算價格,由兩個價格的總和除以二得到,(P 1+P 2)/2 。

頻繁批量拍賣:這個模型是作為解決連續雙重拍賣模型(CDA)的巨大套利機會而創建的方案。 CEX 通常使用 CDA,訂單一旦到達訂單簿(或被其他出價或要價填滿)就被處理,這在高波動性時需要高吞吐量。對於 DEX,這通常會因為網絡擁塞導致嚴重的延遲。

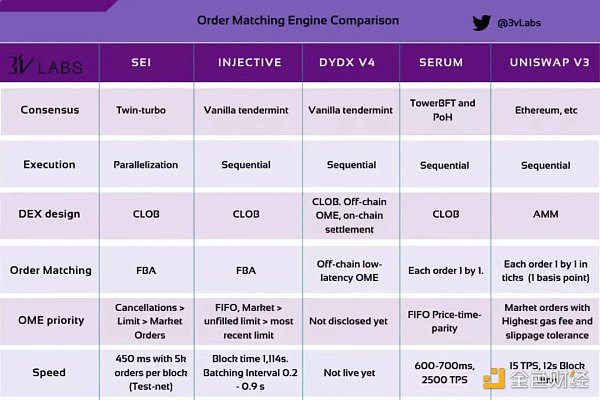

Sei 的引擎真的獨一無二嗎?與Injective、dYdX 和Serum 進行比較

以太坊上的Uniswap 或者Solana 上的 Serum 這樣的DEX,是一個接一個地執行每一個訂單,這導致了更慢的性能和更高的與MEV 相關的成本。

新的AMM 模型有“可能”的無限流動性的好處,但它們限制用戶只能接受價格。而中心訂單簿交易所(CLOB)的用戶可以吃單或掛單。

OME 比較@ 3 vLabs

Injective

Injective 的總鎖倉量超過920 萬美元,市值達2.93 億美元(截至2023 年2 月22 日),基於Cosmos SDK,以流動性最強的做市商、去中心化交易所和交易員為目標群體。

為了減少前置交易,Injective 也採用了頻繁批量拍賣(FBA)模型,並引入了三個主要特性。

-

離散時間特性:規定交叉訂單在一個離散的時間週期內以“先進先出”的優先級填充;

-

統一清算價格;

-

密封出價:訂單在拍賣間隔結束和批次執行前不會在訂單簿中公開。

Serum

對於Serum 而言,其總鎖倉量為56.6 萬美元,市值為1.24 億美元(截至2023 年2 月22 日),其訂單匹配引擎相當簡單。該模型將最高的出價和最低的接單價格聚合,設置當前市場價格,交易員可以立即執行訂單,從而收緊買賣價差。

這種模型在高流動性訂單簿和Solana 的快速交易速度下可以很有效,但仍然不是最優的。

在Sei 中,所有的中心化訂單簿交易都在一個區塊的範圍內原子性地執行,而不像Serum,需要兩個獨立的交易來處理訂單的放置和執行。

交易的生命週期 https://github.com/sei-protocol/sei-chain/blob/master/whitepaper/Sei_Whitepaper.pdf

DYDX

說到dYdX,當前版本存在兩個問題:Ethereum 和StarkEX 應用程序的性能都不足以滿足dYdX 的需求,此外,v3 是通過中心化序列器操作的,它有權限審查交易。

用dYdX 團隊的話來說:

“我們可以開發的每一個L1 或L2 的根本問題在於,沒有一個可以處理接近於運行一流訂單簿和匹配引擎所需的吞吐量。”

在性能方面,當前的版本3 每秒處理10 筆交易,每秒處理約1, 000 個訂單的掛單/取消。

dYdX 團隊正在以Cosmos 應用鍊為基礎重建,包括一個完全去中心化的、鏈下的,訂單簿和匹配引擎。 dYdX v 4 計劃在2023 年下半年(9 月底)發布,公開測試網將在7 月底推出。

聽起來熟悉嗎?

Sei 的競爭優勢

Sei 的優化設置將進一步提升這些訂單匹配引擎的性能,具體方法包括:

區塊並行處理

Sei 並不是順序處理交易,而是並行處理交易。多個與不同市場相關的交易可以同時進行處理,從而提升性能。從最近的負載測試中,我們可以看到與順序處理相比,區塊時間減少了75-90% ,而對於並行處理,延遲時間為40-120 ms,與順序處理的200-1370 ms 的延遲時間相比,有顯著改善。

基於市場的並行處理:默認情況下,Sei 將所有觸及不同市場的訂單簿交易視為獨立的(如果它們在同一區塊中不影響同一市場)。

原生價格預言機

Sei 的價格預言機負責將鏈下價格數據引入區塊鏈,它們被內建在鏈中。這意味著所有的驗證者在提交一個區塊時都需要提出他們的價格(匯率)。只有當所有驗證者對一個共同價格達成一致時,區塊才會被創建。如果驗證者錯過了一些投票窗口或者提供的價格過於偏離中位數,他們將會被削減(懲罰)。

交易訂單打包

做市商可以在一筆交易中取消和創建在多個市場的訂單(即,所有對某一特定市場的BTC 永續合約的訂單將會被合併到一次智能合約調用中)。

深入研究訂單匹配優先級

Sei 的訂單匹配引擎(OME)將優先處理所有訂單取消,移除與之相關的訂單簿中的限價單。然後,所有的限價單將被添加到訂單簿中。這確保了訂單能夠在最大流動性中完成。然後,匹配引擎將處理市場訂單。

Injective 協議運行在先進先出(FIFO)原則上,市場訂單首先被執行,然後是未填充的限價單,最後是最新的限價單。

Serum Dex 也採用與“價格-時間-優先權”匹配的 FIFO 策略,訂單根據其價格進行排名,同一價格的訂單則根據它們在訂單簿中發布的時間進行排名。

總結來說,Sei 是為交易類應用定制構建的L1 區塊鏈,具有包括原生訂單匹配、雙渦輪共識和基於市場的並行化在內的多項創新技術。其原生訂單匹配引擎(OME)旨在通過使用頻繁批量拍賣(FBA)和單區塊訂單執行來實現防止前置交易。這允許更快的交易執行,並消除了由高頻交易者進行市場操縱和剝削的風險。

總體而言,Sei 旨在為交易類應用的機構訂單流和市場做市商提供一個安全和高效的平台。