MakerDAO是基於以太坊的去中心化穩定幣借貸協議,核心是以超額抵押加密資產做背書,發行與美元1:1錨定的穩定幣DAI。通過治理調節發行DAI的穩定利率,讓市場以套利方式實現DAI價格的穩定。

LD曾在今年3月份Spark協議上線之前出過一篇研報《LD Capital:萬物生長的MakerDAO,星火已燃》,該文對MakerDAO的現狀及未來進行過展望。目前Spark協議已經上線一個多月,值此之際,我們來复盤一下MakerDAO近段時間的變化。

1. Spark Protocol現狀

MakerDAO的通用借貸協議Spark Protocol於5月9日正式啟動,該協議主要用於借貸以DAI為重點的加密資產,其上第一個產品為Spark Lend,允許用戶以設定的Dai儲蓄率(DSR)借入DAI,目前利率為3.49%。

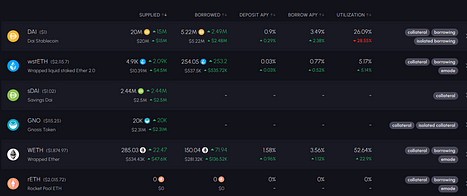

目前Spark借貸市場支持的資產包括DAI、wstETH(包裝版本的stETH)、WETH、rETH、GNO和sDAI(包裝版本的DSR內DAI)。

來源:blockanalitica.com

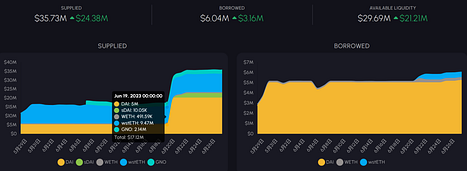

TVL當前達到2,969萬美元,其中資產供應量最多的分別為DAI和wstETH。從下圖的資產供應曲線上可以看到,自從Maker宣布上調DSR利率之後,資產供應量上漲幅度超過110%,但是資金出借規模僅有600萬美元左右,利用率17%。

來源:blockanalitica.com

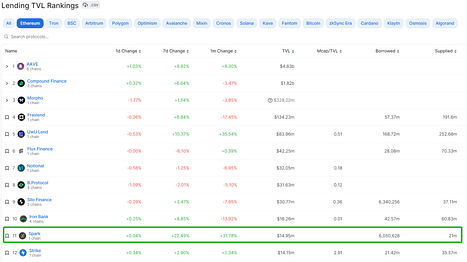

作為一個上新協議,雖然有MakerDAO做背書,但是最初的資產吸引力並不強,DSR調整之後才帶來TVL的激增。依據defillama.com數據,Spark目前在以太坊借貸協議上排名第11位,過去7天內TVL上漲20%,目前TVL僅為Aave的0.2%。

來源:defillama.com

2. DSR利率調整

DSR利率指的是DAI的存款利率,MakerDAO提供了一個儲蓄合約,用戶只需將持有的DAI存入該合約就能獲得被動收益。當用戶以ETH或者WBTC等資產作為抵押品借入DAI時,他們必須支付穩定費,也是DSR的收益來源。因此,DSR利率調整會影響到借DAI的穩定費。

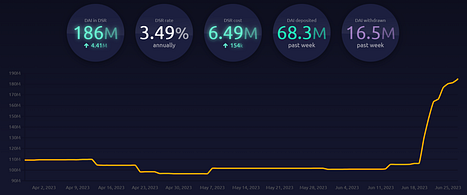

6月16日,Maker社區通過將Dai儲蓄利率(DSR)從1%上調至3.49%的提案。該舉措於6月19日正式生效,DSR內DAI規模一天內從1.1億枚上漲至1.3億。從下圖DSR內DAI的增長曲線可以看到,DAI的增速雖然放緩,但是仍然處在增長狀態。過去一周,DAI供應增長6,800萬枚左右,當前總供應達到1.86億。

來源:makerburn.com

在Maker的貨幣政策中,DSR是一個關鍵的貨幣政策調節工具,它通過激勵或阻止用戶鎖定DAI來幫助平衡DAI的供需。通過調整DSR,可以應對Dai經濟市場的短期變化。因此,隨著Dai儲蓄率的上調,Dai生態參與者可能會選擇從其它藉貸平台退出轉而存入DSR合約,亦或者用戶會將他們手中的其它穩定幣換成DAI,進而導致對DAI的需求增加,這一變化也會導致外部DeFi協議中藉DAI的利率,Maker平台將能夠提供比其它協議更具有競爭力的利率,將DAI回收到Maker系統內部。

3. 抵押資產去“USDC”化

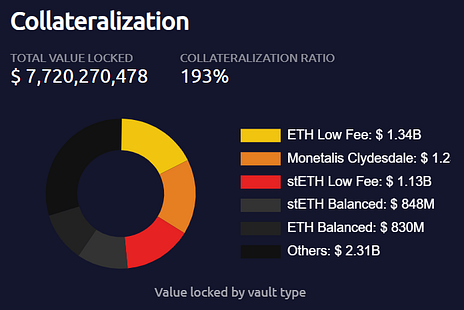

MakerDAO內目前鎖定資產(TVL)規模高達77億美元,抵押資產類型最大的金庫分別為ETH-A和stETH-A。

來源:makerburn.com

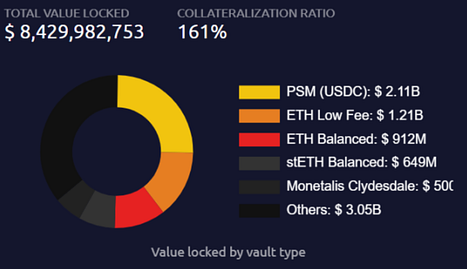

如果回看2023年3月份的數據,我們可以發現:當時TVL規模達到84億美元左右,其中PSM-USDC池內資金就達到21億美元左右,佔比達到25%。

甚至在3月8日USDC發生脫錨事件時,MakerDAO PSM迅速成為USDC逃離的傾銷場所,吸收了近20億美元的USDC,導致PSM內USDC總規模達到40美元。慶幸的是此次脫錨事件是由於擔心USDC存款儲備而引起的,未對Maker造成實質性損失。在USDC錨定恢復之後,PSM模塊內的USDC逐漸恢復到20億美元左右。

來源:Dune Analytics

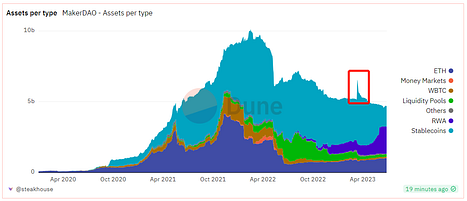

該事件之後,Maker內最大抵押資產為USDC一事再次點燃社區討論熱度,也令社區擔憂。因此,MakerDAO試圖將其資產負債表多樣化,下調USDC的市場份額。目前該項數字已經下降至4.4億美元左右,下降幅度達到80%。與此同時,stETH作為DAI抵押品的份額大幅上漲,從原來的6.5億增加至11億,漲幅接近80%。

除此之外,Maker社區接連通過兩項提案,一是將GUSD債務上限從5億降至1.1億,另一項則是將USDP債務上限從5億降至0,從這一系列舉措也可以看出,Maker社區旨在降低中心化穩定幣對協議的潛在威脅,也是在逐步實現Maker的“終局計劃”。

4. The Endgame路線圖更新

The Endgame(終局計劃)的目的是簡化和並行化Maker生態系統,推出新的品牌標識和首批6個SubDAO。 2023年5月12日,MakerDAO聯合創始人Rune Christensen在社區論壇發布關於The Endgame路線圖的重大更新,此次更新旨在“提高效率、彈性和參與度”,應用人工智能工具輔助構建治理流程。對之前提出的The Endgame計劃做出的細化補充以及明確階段性任務

路線圖分為五個階段:

1)品牌重塑:在未來幾個月內推出新的同一品牌標識和新治理網站,該網站將通過人工智能輔助流程構建彈性和並行治理,不會影響用戶現持有的DAI和MKR,屆時可直接升級到NewStable(新穩定幣)和NewGovToken(新治理代幣),最終名稱將與新品牌和網站一起公佈。

2)SubDAO啟動:將發布首批6個Maker SubDAO和新的穩定幣進行流動性挖礦。 SubDAO作為MakerDAO中去中心化專業部門發揮作用,該計劃旨在消除與日常運營相關的成本和復雜性,並將“大部分複雜性和風險”委託出去。

3)AI治理工具發布:Maker生態系統將開始提升其用於治理監控和改進的AI工具,包括Alignment Artifacts、Governance AI Tools、Atlas、AVC、Purpose Fund等;

4)治理激勵措施啟動:發布Sagittarius Lockstake Engine(SLE),治理即挖礦;

5)發布NewChain並達到最終的Endgame狀態:該鏈將能夠使用硬分叉作為治理機制,並且它還將具有優化其“作為AI輔助DAO治理流程和AI工具用戶的後端,包括智能合約生成,狀態租賃和協議內MEV捕獲”的功能。

Dune Analytics上將PSM模塊數據統一到Stablecoin類別內,未進行USDC、GUSD、USDP分類。

信息來源:星球日報

該部分內容也可參考我們之前發布的《LD Capital:萬物生長的MakerDAO,星火已燃》。

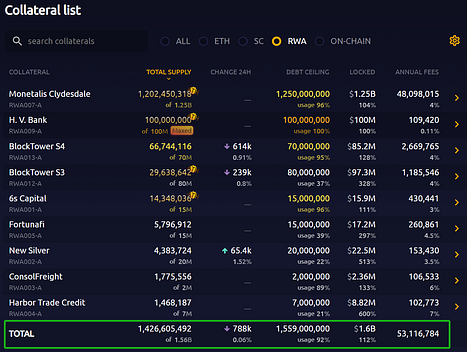

4. RWA業務規模

RWA當前鎖定資產價值為16億美元左右,供應DAI的規模在14億美元。業務類型包括與Centrifuge合作的真實世界資產抵押借貸、美債和Coinbase託管,其中倉位最多的是Monetalis Clydesdale持有的美債,總供應12億,佔比達到76.9%。 MakerDAO最初於2022年10月購買5億美元的債券,2023年6月再次購買超過7億美元的債券。

來源:makerburn.com

該數據不包含MakerDAO向Coinbase Custoday提供的5億美元USDC,Coinbase的託管部門將為存款支付2.6%的年收益率,USDC獎勵按月計算。 Coinbase不會對參與該獎勵計劃或託管USDC收取任何費用。

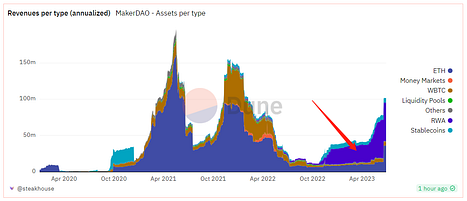

RWA業務規模在MakerDAO的業務佔比中僅為20.7%,但是其收入為5,300萬美元,在MakerDAO總收入(1.18億美元)中佔比達到45%。 RWA是MakerDAO最為重要的收益來源,其中美債則是最大收益,所以MakerDAO社區再次增加對美債的投資,以期盡可能地增大收益,距離我們上次報告發布(2,300萬美元)收益增長120%。

來源:Dune Analytics