6月中旬,美國股市出現調整,“小牛市”暫時熄火,全球眾多股指在6月迎來反轉跡象,“漲幅過熱”或迎來“初步降溫”。與此相反,儘管本月幣圈“並不太平”,但加密資產價格卻走出一波上行行情,新一輪加密牛市正在來臨?

先來聊一聊宏觀面。本月最大的宏觀新聞莫過於美聯儲暫停加息,這無疑是給全球資本市場一個喘息的機會。美國時間6月14日,美聯儲宣布維持當前5%至5.25%的聯邦基金利率目標區間不變,符合市場預期。自2022年3月開啟本輪加息週期以來,美聯儲已連續10次加息,累計加息幅度達500個基點,這是自上世紀80年代以來最快的加息步伐,堪稱“激進”。雖然美國為加息按下短暫的“暫停鍵”,但鮑威爾稱這並不意味著美聯儲的加息週期徹底結束,他贊成進一步加息,並且認為短期內不會降息。

美國為何在激進加息之後選擇暫停?一是因為美國加息“初顯成效”。美國本周公布了5月CPI指數,同比上升4%。這是連續第11次增速下降,創2021年3月以來新低,且低於市場預期的4.1%,通脹壓力得到明顯遏制。同時,美國5月份PPI增速1.1%,也是超預期下降,顯示在工業領域的通脹壓力得到緩解。二是美國在激進加息之後金融系統面臨巨大壓力。世界大型企業聯合會的報告顯示,5月消費者信心指數下滑,消費者對當前就業狀況的評估出現了“嚴重的惡化”。

在市場沉浸在激進加息暫停的喜悅中時,6月22日,鮑威爾再次發表鷹派講話提及加息,隨後美股及亞太多數股指下挫。然而股市的下跌並非全部因鮑威爾的講話,股市短期漲幅過猛也是一大原因。

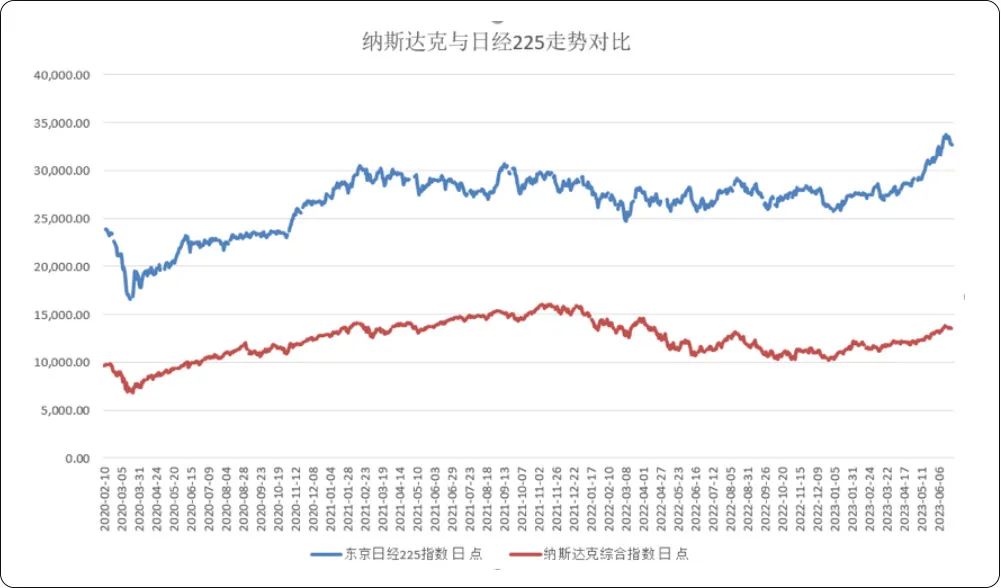

今年以來,美股在AI浪潮的加持下,科技股引領美股走出牛市步伐,英偉達市值突破一萬億美元,Adobe公司本月最高漲幅超25%。進入6月份以來,美股納指最高漲幅為7.43%,標普最高漲幅6.63%。亞太市場表現也非常亮眼,其中日經225指數是亞太地區表現最亮眼的指數,自3月中旬以來連續上漲,創下33年來最高,6月份最高漲幅更是達9.45%。

然而,不論是美國股市還是亞太股市,其上漲態勢恐怕將會迎來一輪調整。美國目前經濟基本面的情況不及預期。美國6月Markit製造業PMI初值為46.3,預期48.5,前值48.4,創六個月以來新低;6月Markit服務業PMI初值為54.1,預期54,前值54.9,創5個月以來新低。而6月Markit綜合PMI的數據則為53,較前值54.3也有所降低。

由於歐美經濟的頹勢,資本市場對亞太新興市場普遍有較高預期,因此今年以來一些亞太新興市場國家股市走勢也非常亮眼。但是,據越南媒體Vnex Press6月23日稱,越南急劇下跌的經濟跡象無處不在,使得越南出口大幅下滑、工廠產出萎縮。越南作為東南亞第二大經濟體,它的糟糕經濟表現或會讓追逐新興市場國家的資金多一絲冷靜和理智。

日本股市上漲的原因則是由於日股相較於歐美市場具有“性價比”。相比於歐美髮達國家股市,日本股市則被長期低估。為了改善長期以來的低估值,東京證券交易所在2023年3月底出台了一項新規定:“對於PBR長期低於1倍以下的上市企業,要求其公佈具體的改善計劃”。這類似我國“中特估”上漲邏輯,因此也被市場稱之為“日特估”。同時,巴菲特連續加倉日本五大商社,股神影響力的加持也為日本火熱的市場行情增添了催化劑。但隨著日本股市的持續上漲,日股相較於歐美股市的“性價比優勢”正在逐漸減少。同時,由於日股的定價權在外資手裡,歷史上日股走勢與美股具有較強的聯動性,因此在美股可能走弱的預期之上,也需要注意日股的風險。

儘管美國方面經濟基本面略有不及預期,但是由於美元持續升值,國際資本會更加青睞美元資產。在基本面的利空被市場消化之後,國際資本仍有較大可能性回流美股。

今年以來,比特幣價格從最低點開始反彈,一路走高。在本月20日,比特幣價格單日上漲超10%,隨後在21日繼續上揚。自2021年5月以來,比特幣重新掌握整個加密貨幣市場50% 的份額。

雖然在6月5日,美國SEC起訴幣安違法證券法,但這件事對幣市的影響並不大,比特幣價格在6月5日當天跳水,隨即在6月7日“收復失地”。到今天,比特幣價格已經創出一年以來的新高。眾多媒體分析,SEC的起訴旨在爭奪在加密資產領域的監管權,但此舉並未得到其他人的認可,美國法官拒絕SEC凍結幣安資產的請求。

然而,即使在這件事情發生的背景下,全球資管巨頭貝萊德仍在6月15日堅持向SEC申請推出比特幣現貨ETF。隨後兩天,比特幣應聲大漲超5%。貝萊德的行為讓很多人吃驚,畢竟SEC對於加密資產一直“頗不待見”。比特幣雜誌的首席執行官David Bailey表示,資管巨頭貝萊德(BlackRock)的BTC ETF(Exchange-Traded Fund,交易所交易基金) 可能會很快獲得SEC的批准,這是繼其他公司多次嘗試失敗後的一次突破。

在比特幣逐漸成為越來越多人的資產配置選項,傳統金融巨頭也在謀求在這一領域定價權。知名KOL AutismCapital認為,貝萊德選擇在美國證券交易委員會(SEC)的監管壓力下推出ETF,很可能意味著SEC 正在進行一次清理行動。目標是清除加密領域的“低級別騙子”,以方便美國傳統金融的精英巨頭們按自己的規則重新搭建一次遊戲平台。因此,儘管貝萊德的行為對加密資產是利好,但諸多加密社區對它的行為並不買賬,認為此舉正在破壞加密圈原有的生態。

不過,從另一個角度來思考,貝萊德為何急於申請比特幣現貨ETF,哪怕是在SEC剛剛對幣圈進行打壓之際? WealthBee認為,很大一部分原因是比特幣在新一輪減半之際,可能會走出一波較大的行情,貝萊德顯然不想眼睜睜看著這筆錢“溜走”。

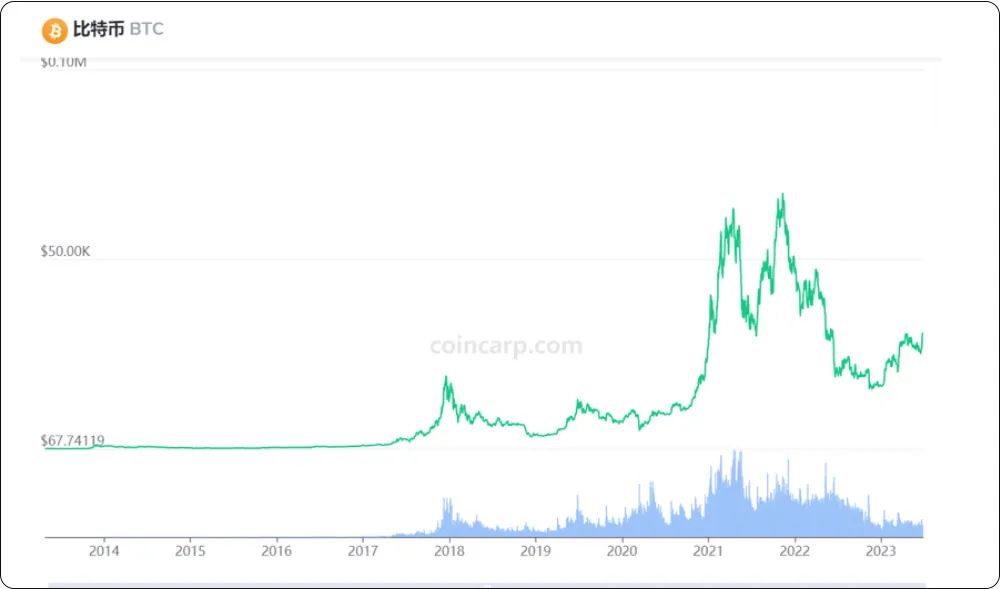

縱觀比特幣歷史,每一次的減半都帶來了轟轟烈烈的比特幣牛市:

2012 年11 月28 日——第一次減半將挖礦獎勵減少到每個區塊25 BTC,市場上比特幣的價格從12 美元上漲到1217 美元。

2016 年7 月8 日——第二次減半,挖礦獎勵降至每塊12.5 BTC,減半時BTC 市值為647 美元,到2017 年12 月17 日飆升至19800 美元。

2020 年5 月12 日——第三次也是最近一次減半,礦工的獎勵降至6.25 BTC。此時BTC 的價格為8787 美元,飆升至64507 美元。與減半前的價格相比驚人地上漲了635%。

早在4月,投資顧問公司Morgan Creek Capital Management創始人兼首席執行官Mark Yusko表示,他很確信“加密資產的盛夏”正在來臨。自上一次比特幣崩盤之後,比特幣價格已在去年11月達到最低點15450USDT,如今的價格已經將近翻倍。

從技術圖形角度來看,比特幣價格止跌信號明顯。如果貝萊德的申請被成功批准,機構大規模建倉比特幣必然會帶來價格的上漲。在減半預期、技術面止跌與巨頭看漲的“三重共振”下,或許比特幣新一輪大牛市真的就在路途之中。

儘管美聯儲未來會持續加息的預期與科技股對美股帶動性逐漸減弱,但在美元持續升值的大背景下,美元資產或仍會受到資本青睞。對於幣市,SEC對幣安的監管對整個加密市場來講會是一場“規範化整治”,會進一步明確“證券資產”的範疇。如果比特幣進一步被聲明“非證券”的資產屬性,那麼貝萊德的申請被審批通過便是一件順理成章的事情,這對加密市場無疑是一種利好。在減半週期的大背景下,加密市場的進一步規範化或許會成為新一輪牛市的催化劑。儘管對於一些加密玩家來講,他們並不期待傳統金融勢力的介入。但如果把比特幣看作一種加密資產,完善的監管必然是其長期走向繁榮的必要條件。

牛市的到來並非代表著單邊上漲。未來比特幣價格可能會在3萬美元附近震盪,也可能會有下殺洗盤的動作。 WealthBee認為,比特幣價格走勢上底部特徵明顯,因此任何一個下殺過程都是比較好的建倉點。