作者:Binance Research;編譯:白話區塊鏈

TLDR

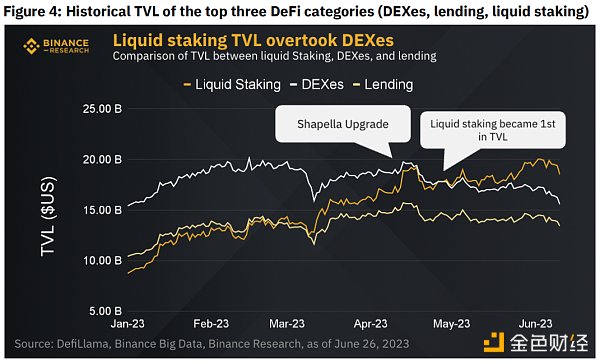

流動性質押:由於提款減少,整體質押的ETH 正在經歷指數級增長,這可以歸因於較低的流動性風險和LSDfi 協議的日益普及。在超越DEX 之後,流動性質押現在在不同的DeFi 領域的總鎖定價值(“TVL”) 中排名第一。

以太幣質押有四種主要方法,包括池質押服務提供商、中心化交易平台(“CEX”)、質押即服務(“SaaS”)和單獨質押。

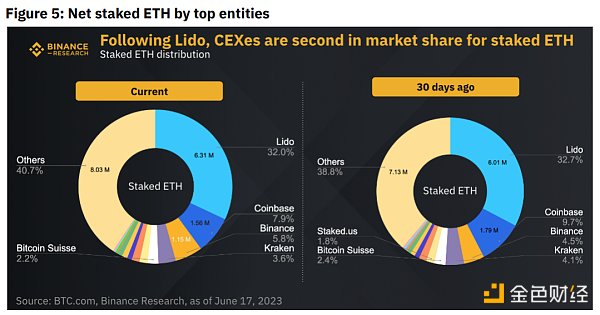

擁有32.0%的市場份額,通過Lido進行集中質押是目前最流行的方法。儘管如此,像Frax這樣的其他競爭者試圖通過引入分散的,創造性的點對池借貸市場來擴大其市場份額。

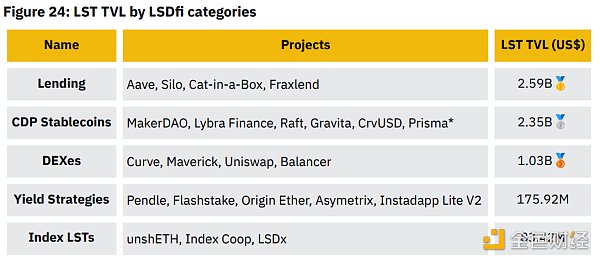

頂級LSDfi 類別:LSDfi 有許多類別,包括CDP 穩定幣、DEXes、指數LST、收益策略等。貸款目前以25.9億美元的TVL位居榜首,而CDP穩定幣則以23.5億美元的TVL緊隨其後。 ❖ LST 產量和TVL:通常,LST 的收益率在二級或衍生協議(如Pendle、Convex 和Aura)上最高。但是,在主要DEX 上(如曲線)的TVL 通常更高。

協議聚焦:雖然許多LSDfi項目越來越受歡迎,但我們重點介紹Pendle和EigenLayer,它們最近在社交指標上出現了波動。 Pendle作為收益交易協議;EigenLayer支持對ETH和LST進行重質押。

一、介紹

1、LSDFi是什麼?

在我們之前的LSDfi報告中,我們討論了LSDfi的前景及其潛在增長。這份數據洞察報告將從數據驅動的角度深入探討流動性質押和LSDfi,首先快速回顧它們是什麼。

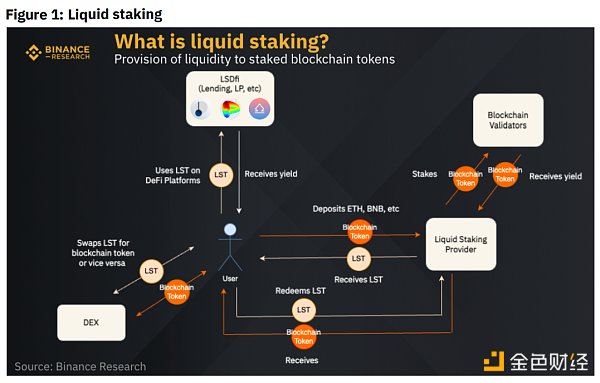

在權益證明(“PoS”)網絡中,流動質押允許用戶質押網絡代幣(例如ETH 或BNB)以獲得潛在收益,同時通過包裝代幣為這些質押代幣提供流動性。這些包裝代幣被稱為流動質押代幣(“LST”),也可與流動質押衍生品(“LSD”)互換使用。

流動性質押的一些好處包括提高資本效率、流動性質押機會以及通過更多質押網絡代幣增強網絡安全性。然而,人們應該意識到其中的風險,例如削減或智能合約風險。可以通過麗都等市場領導者引入的保險基金來減輕風險。由於目標差異,治理者和LST 持有者之間也可能出現潛在衝突。

例如,由於LST 和治理持有人的持有期限不同,可能會出現利益錯位。然而,LST 持有者沒有任何投票權。這種衝突可以通過雙重治理體係來緩解,在該體系中,LST 持有者擁有對保護其利益的決策的否決權。為了更好地了解其他類型的風險,請參閱我們之前的報告。

2.市場統計

(1)質押的ETH增長

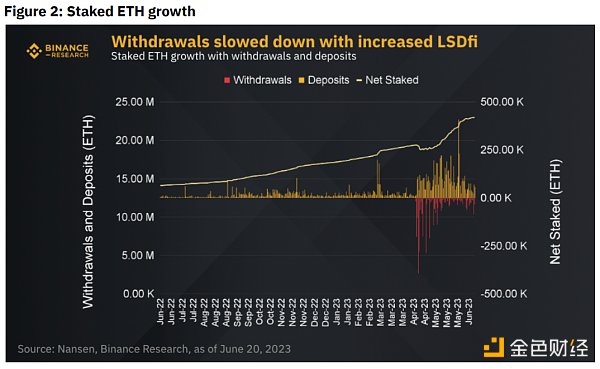

在以太坊的Shapella升級之後,由於能夠提款,用戶對質押的信心增加了。儘管在最初幾天有大量提款,但隨著流動性風險的降低和LSDfi協議的日益普及,提款放緩了。 LSDfi為用戶提供了提高產量的新機會,我們將在本報告的後面部分進一步討論。

2023 年6 月1 日存款突然激增是由 Celsius促成的,它從Lido提取了428000 ETH。根據21Shares的數據,192000被存入攝氏質押池,而另外99000則通過機構質押提供商Figment質押。

(2)質押率

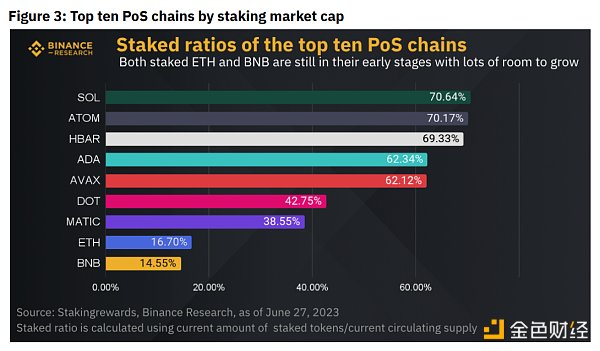

截至2023 年6 月27 日,質押的ETH 代幣與其流通供應量的比例為16.70%,而BNB 的比例為14.55%。這些數字表明,考慮到其餘前十名PoS鏈按質押市值(“市值”)的平均質押率為49.67%,兩條鏈都有很大的發展機會。

(3)流動性質押的TVL

鎖定總價值(“TVL”)為184.8億美元,自年初以來增長了131.67%,流動性質押目前在不同DeFi行業的TVL中排名第一。 2023 年4 月28 日,它首次以680 萬美元的TVL 差價取代了DEX,這是TVL 最大的領導者。

二、以太坊上的流動性質押

有幾種方法可以質押ETH,包括通過服務提供商進行集中質押、集中質押服務、質押即服務(SaaS) 和單獨質押。用戶可以根據質押簡單性、潛在回報等因素選擇他們喜歡的方法。

Lido 在過去30天內保持了約32%的市場份額。總體而言,大多數實體都獲得了或保持了市場份額,除了Coinbase和Kraken,它們分別損失了1.8%和0.5%的市場份額。

請注意,對於ETH質押來說,太高的主導地位並不完全健康。超過1/3、1/2和2/3的關鍵共識閾值可能導致以太坊很容易縱或攻擊。 Lido 的進一步增長可能會帶來系統性風險,並允許區塊空間的卡特爾化。因此,鼓勵新的解決方案或顛覆性的競爭對手,特別是因為自我限制存款在Lido 被投票反對。

1.流動性質押池

目標受眾:加密貨幣和DeFi原生用戶

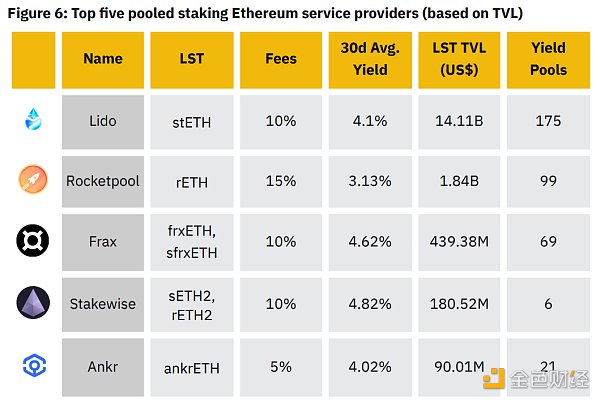

頂級提供商(TVL):Lido,Rocketpool,Frax,Stakewise,Ankr 典型的費用似乎在10%左右,但Ankr和Rocketpool除外。儘管費用最低,為5%,但Ankr的TVL仍然落後,如下圖6所示。

在上述協議中,Fax似乎在去中心化方面進展最快,特別是隨著frxETH V2的引入。在當前的frxETH V1 設計下,Frax 團隊使用3/5 多重簽名機制對所有驗證器節點進行完全控制。 frxETH V2 將是一個去中心化的、無需許可的ETH 借款市場,面向使用點對池模型的節點驗證者。

它使運營商能夠以市場利率借入ETH進行驗證,而無需額外費用或佣金,只需支付市場力量驅動的利息。這提高了效率和權力下放,同時減少了對中央當局的依賴。未使用的ETH進入曲線AMO智能合約,為frxETH持有者提供更深層次的流動性。此外,sfrxETH持有者有可能從其持有的股份中賺取利息。這些升級可能會在發佈時提高Frax的TVL。

(1)LST 模型主要有三種類型:

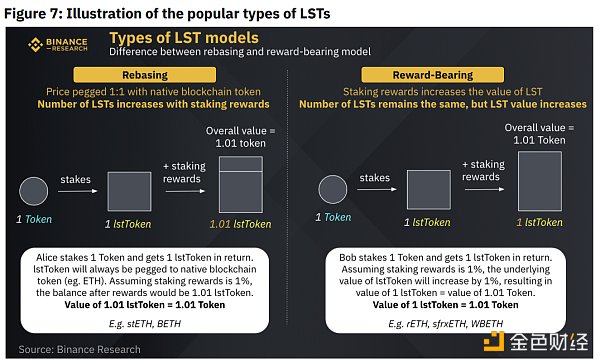

A.可評估的代幣(例如,stETH)

● 代幣供應將因質押獎勵或可能的削減處罰而在算法上發生變化

● 理論上與原生代幣1:1 掛鉤

B.有獎勵的代幣(例如,rETH、ankrETH)

● 隨著時間的推移而增加價值以反映質押獎勵的代幣

C. 基礎代幣+ 獎勵代幣(例如,Frax、StakeWise)

● 一個將1:1 掛鉤,而另一個將累積獎勵

● Frax:基礎(frxETH)和獎勵(sfrxETH)

● 賭注:基礎(sETH2)和獎勵(rETH2)

請注意,並非所有DeFi 協議都支持可重基代幣。例如,Uniswap 上的stETH/ETH 交易對在重新變基代幣時遇到兼容性問題,這可能會導致stETH 的質押獎勵損失。

當用戶選擇包裝其可重定基準的令牌(如stETH)時,包裝的令牌通常會成為承載獎勵的令牌。例如,stETH 被包裝成wstETH。 wstETH 餘額隨著時間的推移保持不變,但其價值會增長。

假設用戶包裝了1 stETH 並收到0.98 wstETH。如果wstETH 價格上漲5%,用戶可以解包0.98 wstETH,從而獲得1.05 stETH。

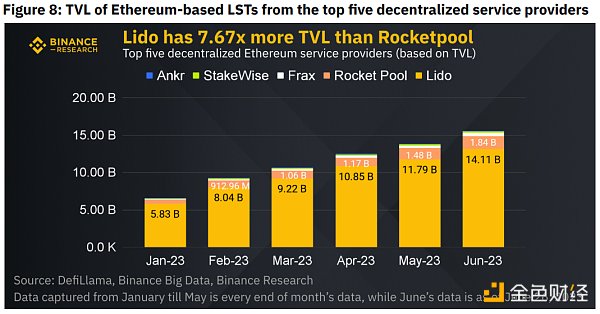

Lido是五大去中心化服務提供商中無可爭議的市場領導者,自今年年初以來,TVL增長了142.02%。成立於2020 年12 月,其早期先發優勢有助於保持其在以太坊流動性質押領域的據點,儘管其收益率可能不是最高的。這種層次結構也意味著stETH的流動性更深。

與其他LST 相比,大多數協議和池都與stETH 集成,這使得用戶在DeFi 生態系統中賺取收益和交換他們的LST 更具吸引力和靈活性。因此,它吸引了更多的新用戶和質押金額,有效地創造了一個積極的反饋循環。

(3)哪個LST獲得的收益率最高?

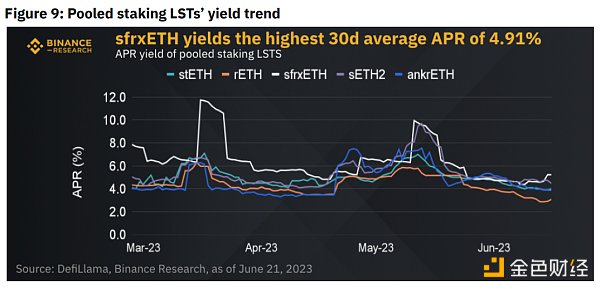

Frax 的30 天平均年利率最高,為4.91%,其次是Stakewise,為4.83%

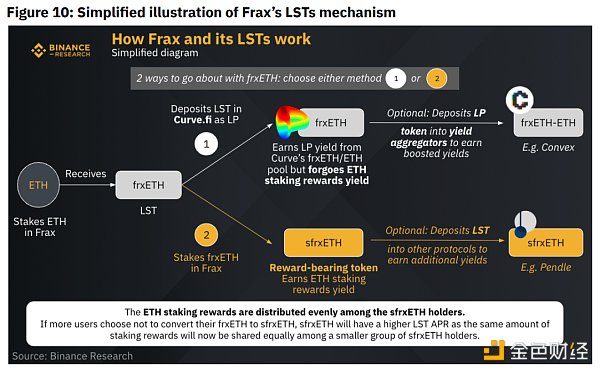

較高的收益率可能部分是由於Frax的設計,用戶可以選擇在ERC-4626金庫中質押frxETH以接收sfrxETH,或將其放入frxETH/ETH曲線池。如果選擇後者,他們將不得不放棄他們的ETH質押獎勵,而是作為流動性提供者(“LP”)獲得收益。

sfrxETH持有者將能夠從frxETH供應中獲得質押獎勵。 sfrxETH 是一種有回報的代幣,其中1 個sfrxETH 代表1 ETH 加上累積的質押獎勵。那些選擇不為sfrxETH 質押frxETH 的人,將獲得所有sfrxETH 持有者平均分享他們無人認領的ETH 質押獎勵。

如果更多的用戶決定不將其frxETH 轉換為sfrxETH,則sfrxETH 持有者將體驗到增加的LST APR。這是因為相同數量的質押獎勵將在減少的sfrxETH 持有者池中平均分配。

目前60.28%的frxETH質押在Frax上;因此,ETH質押獎勵將在這些質押的sfrxETH持有者之間平均分配。

在Stakewise的情況下,它將其存款和獎勵系統分開。 sETH2 與ETH 1:1 掛鉤,而rETH2 代表獲得的獎勵。這有助於用戶避免無常損失,但這樣做可能會帶來分段的流動性。

(4)代幣持有者

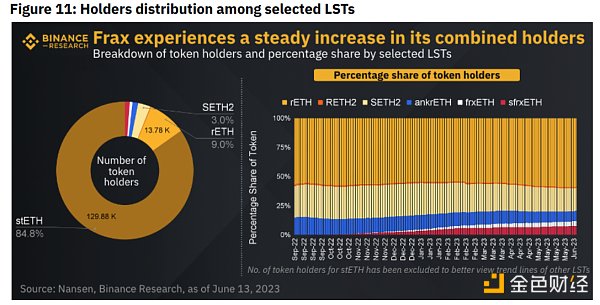

不可否認,stETH擁有最大的代幣持有者份額,因為它在質押的ETH和TVL中都佔據主導地位。自2022 年9 月以來,ankrETH 和SETH2 的代幣持有者百分比份額有所下降,尤其是在Frax 進入流動性質押市場的情況下。

Frax 在TVL 的前五大集合質押提供商中排名第三,即使代幣持有者數量最少。儘管如此,該協議始終顯示出增長。在過去的30天裡,frxETH和sfrxETH持有者的數量增加了22.87%,達到2.74K。 frxETH V2的引入,以及增強的營銷和教育,由於其更高的產量和創新的設計,可能有助於Frax吸引更多的零售用戶和鯨魚。

2.CEX服務提供商

目標受眾:DeFi新手和CEX用戶

供應商: 幣安, 幣庫,Kraken

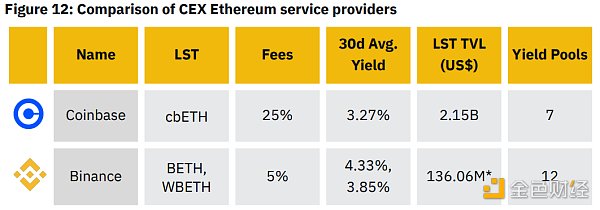

CEX服務提供商是託管池質押的另一種形式。在以太坊上,Coinbase cbETH在中心化交易平台中擁有最高的TVL,其次是Binance WBETH。

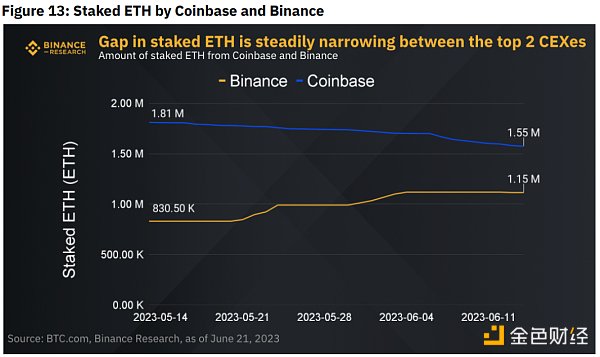

隨著時間的推移,Coinbase和幣安之間的ETH差距正在逐漸縮小。在過去的30 天裡,幣安的質押ETH 增加了38.03%,而Coinbase 的質押ETH 減少了12.62%。

幣安使用兩種類型的LST:BETH和WBETH。 BETH代表Beacon ETH,而WBETH指的是Wrapped Beacon ETH。主要區別在於,WBETH是一種承載獎勵的代幣,主要用於DeFi應用,而BETH是用於交換用途的變基代幣。有關兩者之間的深入差異,請參閱本文。

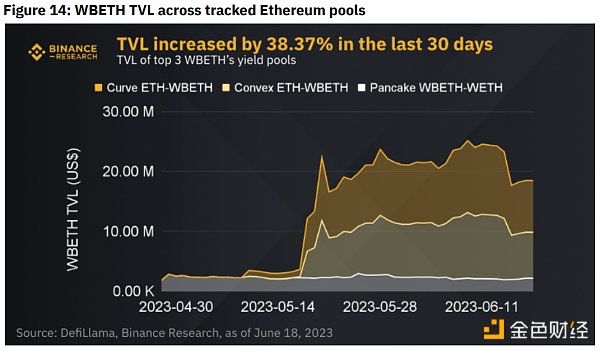

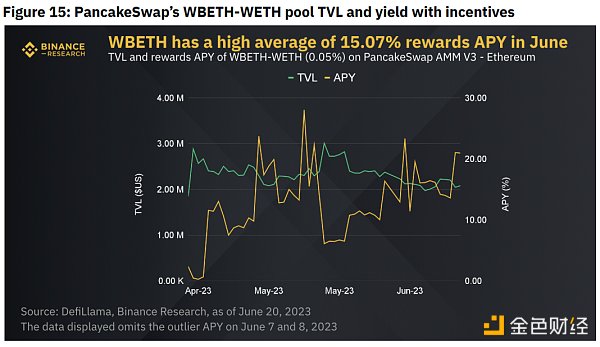

WBETH可以從幣安鑄造或提取,並用於煎餅掉期和曲線等DEX上,在包括激勵措施後,作為流動性提供者,獎勵的年收益率(“APYs”)高達21.03%。跟踪的DEX池的TVL已達到18.51M美元,預計隨著LST採用的增加而增長。

3.質押即服務(“SaaS”)

目標受眾:擁有至少32 ETH的機構或個人

提供商:stakefish、Staked.us、Figment、Kiln

SaaS 為那些不想因池賭注而面臨技術風險或減少回報的人提供基礎設施和節點運營商。一些例子是權益魚和Staked.us,它們分別收取25%的執行層(“EL”)費用和10%的所有獎勵費用。根據Nansen的數據,stakefish去年獲得了4.3%的市場份額。

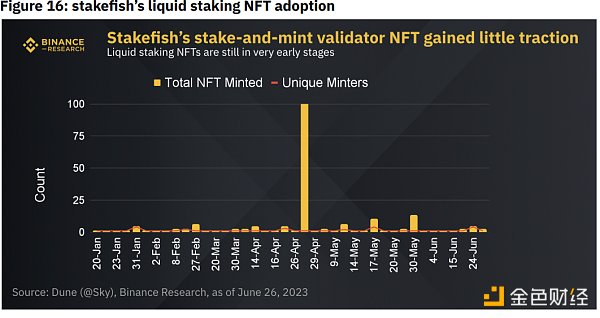

這可能是由於其對ETH質押的費用為零(但EL費用較高),以及機構客戶的湧入,因為能夠提款的流動性風險較小。 Stakefish 還引入了一個創新的NFTfi 概念,用戶可以在其中質押他們的ETH 和鑄幣驗證器NFT。一個權益驗證器NFT 代表32 ETH 加上質押獎勵加上提示和MEV 費用。

然而,它的質押和鑄造液體質押NFT 並沒有獲得太多采用。到目前為止,只鑄造了182 個NFT。鑄造的100 個NFT 的異常值都來自鑄幣前三天新近獲得資金的同一地址。

4.獨立質押者

目標受眾:可以運行驗證器的個人

截至2022 年底,以太坊上的單獨質押者約佔活躍質押者的6.5%。單獨質押適合那些不想依賴任何SaaS 或服務提供商並且至少擁有32 ETH 的人。驗證者隊列為93,683,代表等待進入或退出網絡的驗證者數量。

這意味著新的驗證者必須等待46 天(2) 才能質押。這帶來了時間回報的機會成本,可能會阻止潛在的獨奏質押者。對於池質押和CEX來說,這不是問題,因為產生的收益率在所有用戶中平均分配。

如果獨立質押者能夠等待,由於沒有第三方費用,他們可能會通過成為自己的驗證者來賺取更多。儘管如此,總體成本計算還應考慮硬件和雲託管費用。

三、BNB鏈上的流動質押

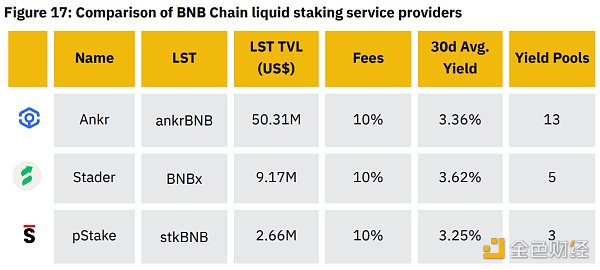

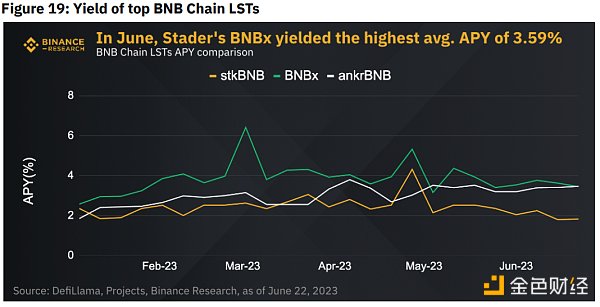

由以太坊推廣的流動性質押也可以在BNB 鍊等鏈上訪問。前三大主要服務提供商——pStake、Ankr和Stader——都有一套相同的標準費用,其中BNBx的30天平均年利率最高,為3.62%。所有三個LST – BNBx,ankrBNB和stkBNB都是有回報的代幣。

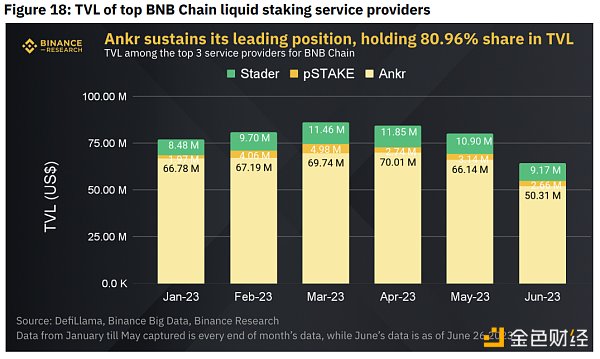

要成為BNB 鏈上排名前21 位的當選驗證者之一,一個人將需要大約100,000 個BNB。對於大多數零售用戶來說,這可能不可行。因此,引入了池質押,可以將他們的BNB 委託給選定的節點。 Ankr主導著BNB Chain的流動性質押市場,在頂級提供商中佔有81.18%的份額(基於TVL)。

這種主導地位可歸因於其作為BNB 鏈生態系統中唯一的流動性質押抵押品選擇的地位,允許用戶鑄造穩定幣。此外,它在以太坊上的市場佔有率以及與Microsoft的合作可能有助於提高用戶中的品牌知名度。

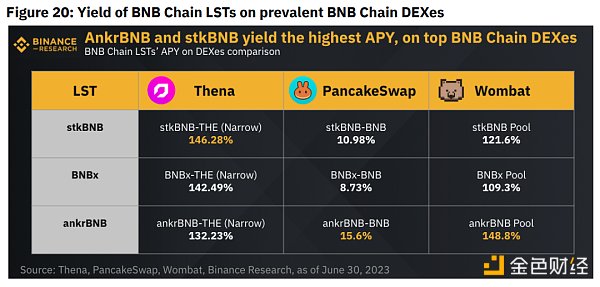

在收益率方面,Stader的平均APY最高,為3.59%,Ankr在最近一個月的平均APY為3.36%,排名第二。儘管如此,作為DEXes的LP,stkBNB在Thena上產生了最高的回報,而ankrBNB在PancakeSwap和Wombat上產生了最高的回報,如下圖20所示。

四、LSDfi/LSTfi

LSDfi和LSTfi是業界使用的兩個可互換術語。以下是當前生態系統的快速概述,其中包括已將LST集成到其應用程序中的現有成熟協議以及主要關注LST的新啟動項目。

1.LSDfi的現狀

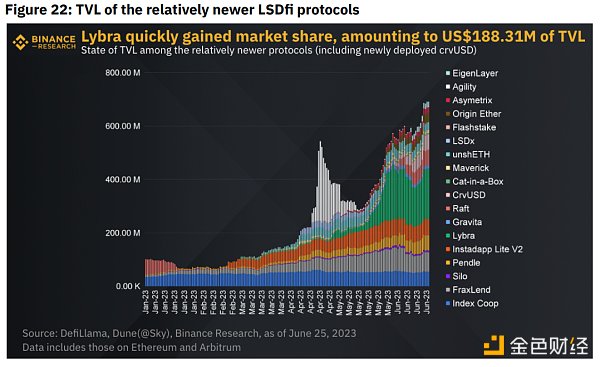

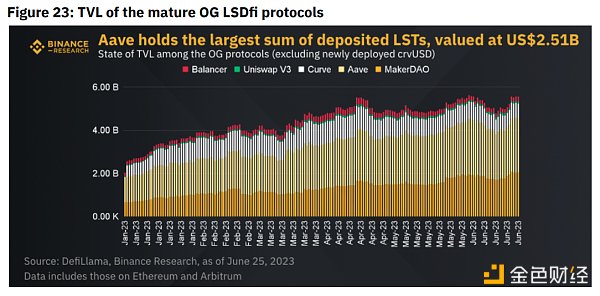

OG和相對較新的協議的總LSDfi TVL為6.25B美元,OG的TVL比較新的高8.76倍。相對較新的協議的TVL 呈指數級增長,自2023 年5 月以來增長了66.10%。

目前,大多數協議主要與stETH集成,由於與過度依賴相關的風險,stETH可能不代表健康的增長模式。一些協議,包括LSDx和Agility LSD,在最初的幾週後努力保持其市場份額。

就抵押債務頭寸(“CDP”)穩定幣協議Agility LSD而言,由於有吸引力的3,000+%年化收益率,其TVL在4月份飆升至502.85萬美元。然而,不可持續的代幣排放導致TVL大幅下降。可疑的TVL 峰值可能表明機器人使用了誇大的數字。

2.頂尖的LSDfi 發展類別

在LSDfi的各個類別中,Lending以25.9億美元的TVL領先。

(1)借貸

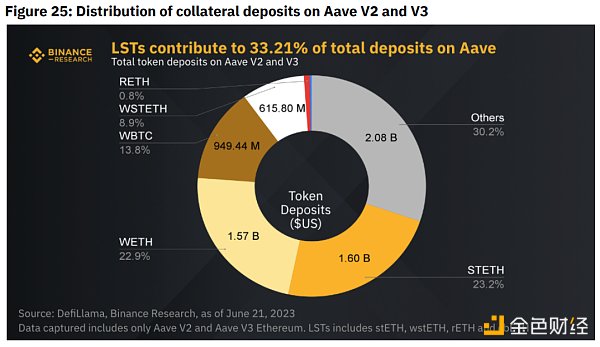

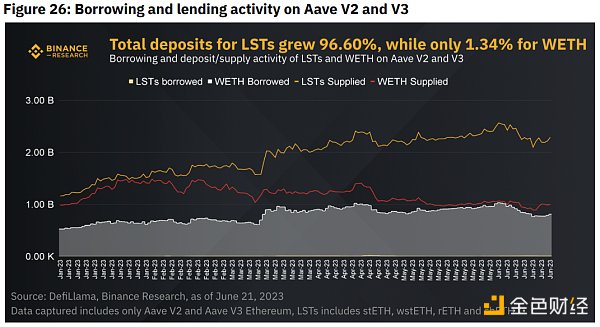

在TVL的四種監控貸款協議中,Aave以96.73%的份額主導市場。僅在Aave上,LST已經超過WETH,成為V2和V3的主要抵押存款。

在藉貸領域,我們觀察到使用LST作為抵押品的趨勢需求,以及Aave上LST和ETH的總供應量之間的差距越來越大。 LST的引入有助於存款的增長,而不是蠶食提供的ETH。

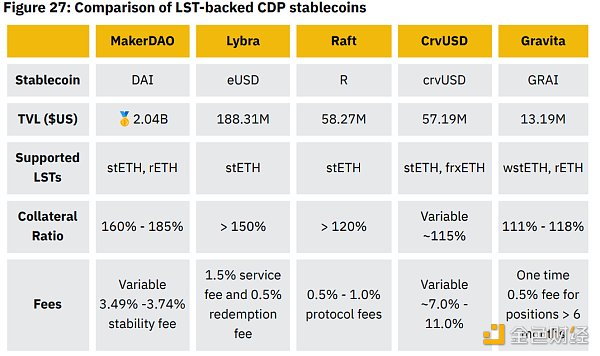

(2)CDP穩定幣

CDP 是通過在智能合約中存入和鎖定抵押品(在本例中為LST)並因此鑄造穩定幣來創建的。由於代幣發行量增加帶來的高APY,圍繞新協議的炒作很多,但MakerDAO 等OG 協議仍然是明顯的市場領導者,從存入的LST 中鑄造了4.844 億DAI。與DAI 鑄造量相比,鑄造量顯著高出5,730% eUSD (Lybra),儘管抵押率最高,費用相對較高。

Lybra 引入了一個新概念:將質押獎勵重新分配給穩定幣持有者。只需持有計息eUSD,持有者即可賺取高達8% 的衍生收益率,該收益率由基礎LST 收益率支付。此外,eUSD 的鑄造為用戶提供了賺取esLBR 約28.59% 的機會。 eUSD 面臨DeFi 兼容性有限,並且由於套利激勵不足而經常保持在1 美元以上。即將推出的V2 可能會解決這些問題。與此同時,Lybra 獨特的CDP 穩定幣和流動性挖礦機會推動其TVL 自5 月中旬以來飆升1,059.20%。

CrvUSD 為藉款人提供最高的利率(超過7.5%),這也是由需求增加推動的。由於底層借貸清算AMM 算法(LLAMA),用戶可能不介意較高的利率。它允許“軟清算”,即抵押品將轉換為有限合夥人頭寸,以限制價格波動造成的潛在損失。 LSDfi CDP 穩定幣的競爭非常激烈,因為Aave 的GHO 和Prisma Finance 的穩定幣等新興穩定幣都在努力佔領市場的一部分。

(3)DEXes

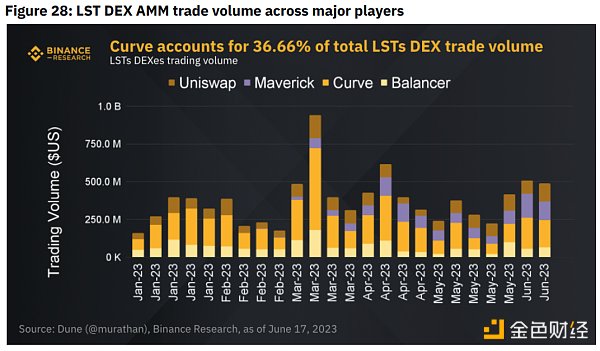

截至2023 年6 月25 日,DEX 上的LST TVL 總額為1.03B 美元,是LSDfi 中的第三大類別。

DEX作為一種退出流動性形式對用戶來說很重要,特別是如果一個人已經投入了大量資金並且由於網絡延遲而無法等待提款。雖然Curve佔LST總交易量的36.66%,但Maverick正在迅速縮小差距,其日交易量增加到1.25億美元。

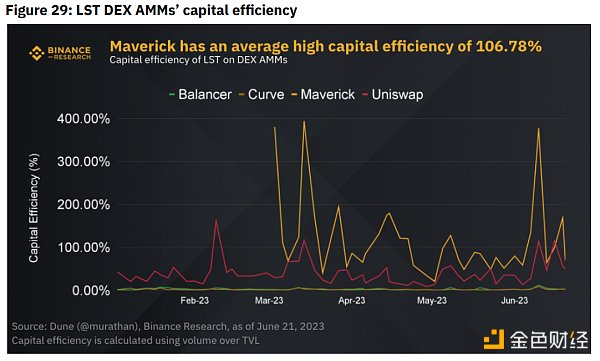

資本效率是指AMM使用LP存入的現有資金的有效性。更高的資本效率可以為LP帶來更好的流動性並產生更多的利潤。

Maverick表現最佳,平均資本效率為106.78%,其次是Uniswap,平均為38.64%。雖然Uniswap 的效率可以飆升至115%,但這主要是由鯨魚偶爾的大筆交易推動的。

3.LST的最高產量在哪裡?

人們可能會自然而然地質疑哪種LSDfi協議會在他們的LST上產生最大的回報。為了解決這個問題,我們比較了來自三大領先的流動性質押提供商的幾個流行的LST 池的TVL 和回報:Lido、RocketPool 和Frax。通常,二級或衍生協議(如Pendle、凸面或Aura)的產量最高;TVL 通常在主要DEX 上更大,例如曲線。請注意,所列收益率截至撰寫本文時,可能會根據市場情況不時波動。

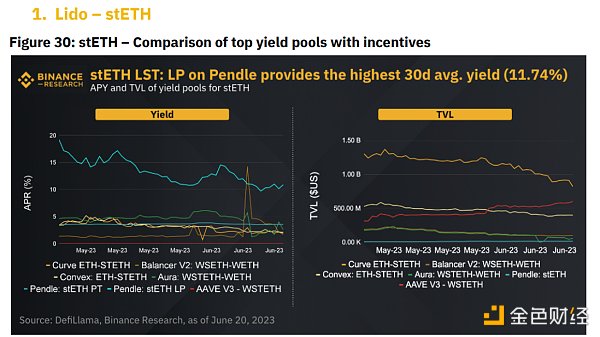

最高的30天平均收益率:Pendle stETH LP(30天平均年利率為11.74%)

最高TVL:曲線ETH-STETH(30 天平均年化收益率為2.56%)

目前,Pendle的stETH池為流動性提供者提供了最高的收益率,儘管APY呈下降趨勢。它的TVL最低,為16.37百萬美元,可能是因為其複雜的收益率代幣化可能會阻止大多數零售用戶。但是,自5 月以來,TVL 增加了72.70%。 Curve ETH-STETH池以8.2126億美元的TVL佔據最大的市場份額,即使獎勵年利率低至1.94%。

最近幾週,鎖定價值下降了37.12%。用戶似乎正在轉向像Lybra Finance這樣的高收益協議,或者在Aave等貨幣市場將stETH作為抵押品。對於Aave V3,stETH的TVL在過去7週內增長了90.69%,達到603.78M美元。

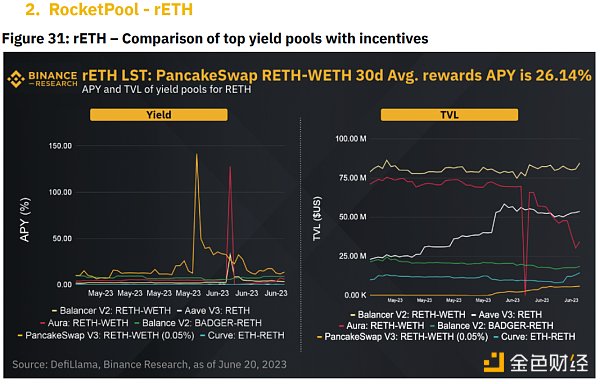

最高30 天平均收益率:PancakeSwap V3:RETH-WETH(30 天平均APY 為26.13%)

最高TVL:平衡器V2:RETH-WETH(30 天平均年化收益率為7.19%)

PancakeSwap 提供最高的APY 總獎勵,當月平均為23.25%。 PancakeSwap RETH-WETH 礦池的採用率有所增加,自6 月初以來,其TVL 增長了203.14%。

Balancer V2 RETH-WETH 仍然是最受歡迎的池子,6 月份的TVL 最高為8463 萬美元,平均收益率為5.51%。 RocketPool 利用Balancer 的亞穩態礦池為其用戶提供更低的滑點和費用。自5 月份以來,Aave V3 rETH 池的TVL 增長了132.83%,儘管平均獎勵APY 僅為0.01%。這與我們之前關於利用LST 作為貨幣市場抵押品的需求不斷增長的觀察結果相吻合。

Aura 的RETH-WETH TVL 由於AIP-29 池遷移而受到打擊。自2023年6月9日宣布升級以來,Aura的RETH-WETH池TVL已下降47.56%。此外,流行的LST 協議Pendle 最近宣布從其vePENDLE 投票選項中刪除RETH-WETH。該團隊還建議出售或將流動性轉移到替代品。

然而,由於Pendle 礦池貢獻了Aura 礦池TVL 的3.94% 左右,這樣的公告可能不會產生巨大影響。

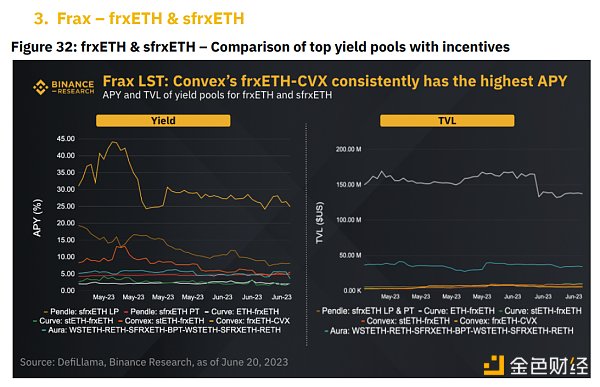

最高的30天平均收益率:Convex的frxETH-CVX(30天平均年利率為27.75%)

最高TVL:Curve 的ETH-frxETH(30 天平均年化收益率為2.27%)

儘管Convex的frxETH-CVX始終提供最高的APY獎勵,但它並沒有獲得很大一部分市場份額。這可能是因為需要額外的步驟,例如首先在曲線上提供流動性。

Pendle的sfrxETH LP提供第二高的收益率,sfrxETH目前提供最高的ETH質押收益率,約為5.20%。當與Pendle等協議結合使用時,用戶可以進一步提高產量。 Pendle的sfrxETH目前的TVL僅為6.44M美元,約佔整個sfrxETHTVL的1.63%。

這為增加採用sfrxETH LP 池提供了重要機會。 Curve的ETH-frxETH目前擁有最高的TVL,儘管其獎勵年利率最低。目前,該池由Frac推動,以鼓勵用戶成為LP,最初的目標是提供與sfrxETH的質押APY幾乎相當的APY。

五、相關協議

LSDfi是一個相對年輕的行業,最近幾個月出現了許多新的協議。為了更詳細地概述其中一些協議試圖為用戶提供的內容,我們重點介紹了兩個最近在社交指標方面出現顛簸的項目。我們將在下面簡要討論以下協議。請注意,提及具體項目並不構成幣安的認可或推薦,用戶應進行徹底的盡職調查。

1.Pendle

Pendle是一種收益交易協議,使用戶能夠以折扣價購買資產或獲得槓桿收益率敞口,而沒有清算風險。它於2020 年推出,2021 年從風險投資和機構投資者(如機制資本和斯巴達集團)籌集了3.7 億美元。

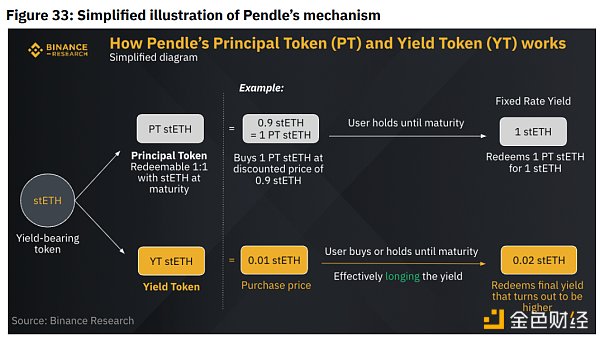

截至2023年6 月28 日,它目前擁有43.9K 推特粉絲。該協議作為LST 的流動性挖礦和高APY 的早期提供商在加密社區中廣受歡迎。這是通過收益代幣化實現的,這涉及將收益代幣拆分為委託代幣(PT) 和收益代幣(YT)。下面的圖33 提供了一個簡化的圖表來說明它是如何工作的。

主體代幣(PT):持有一枚PT stETH,用戶將無法獲得stETH 產生的收益。由於它不包括收益率部分,因此1 個PT stETH 的價格將始終低於1 個stETH。作為一種可交易代幣,PT stETH 的價格取決於多種因素,包括到期日之前的時間和收益率投機。此數據洞察:Liquid Stake 和LSDfi Heat Up 26 允許用戶以折扣價購買stETH,如果持有至到期,則有效鎖定固定收益。

收益代幣(YT):YT 也可以在Pendle 的AMM 上進行交易,持有1 個YT stETH 使用戶有權在到期前獲得1 個stETH 的收益。購買或持有YT stETH至到期意味著用戶渴望stETH收益率,押注收到的收益率高於購買價格。

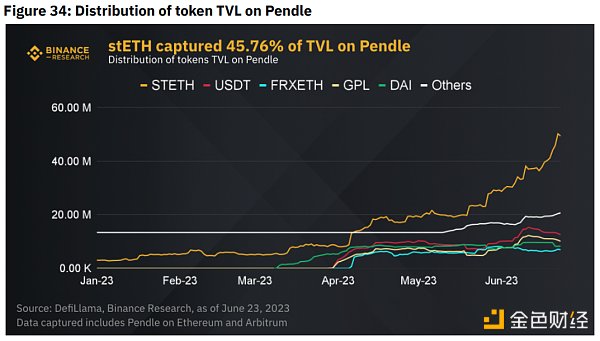

以太坊和Arbitrum都有20多個市場供用戶選擇,包括$GLP和$APE等非LST代幣。 Pendle的總TVL達到107.95M美元,其中stETH佔存款資產的45.76%。

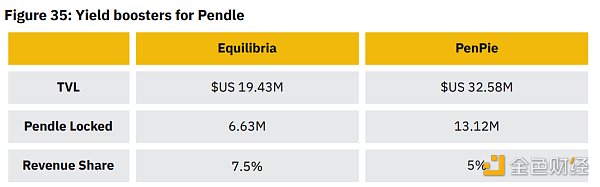

隨著更多的協議建立在Pendle之上,TVL預計將增長,以最大限度地提高$PENDLE持有者和LP的回報。 Equilibria和PenPie是兩個收益率聚合器,可提供Pendle的收益提升。兩者都佔Pendle的TVL的48.18%。

有9270萬個單位的$PENDLE未被質押,這些未質押$PENDLE中只有21.76%被鎖定在Equilibria和PenPie上。這為他們提供了利用未開發市場並進一步擴張的機會。隨著他們的成功增長,它也可能有助於增加Pendle的TVL。

2.EigenLayer

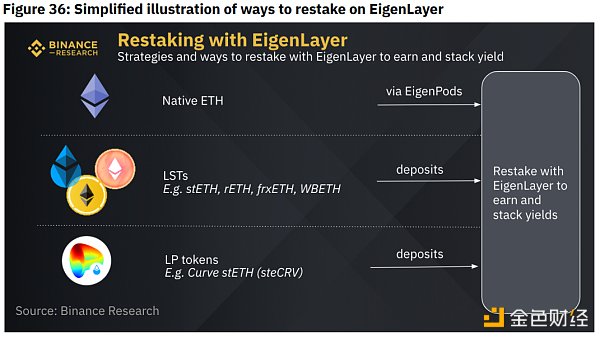

EigenLayer 引入了restaking 的概念,允許用戶通過加密經濟安全性的擴展來重新獲取他們的LST 或ETH 來保護其他應用程序。他們總共籌集了64.5百萬美元,其中包括最近三月份的A輪融資的5000萬美元,現在的估值為25000萬美元。截至28 年2023 月74.6 日,它目前擁有74.6K 推特粉絲。下面的圖36 是使用特徵層重新質押的潛在方法的簡單說明。

EigenLayer 於2023 年6 月14 日正式啟動其主網,在初始階段,人們可以選擇通過EigenPods 在原生信標鏈上質押LST 和/或ETH。

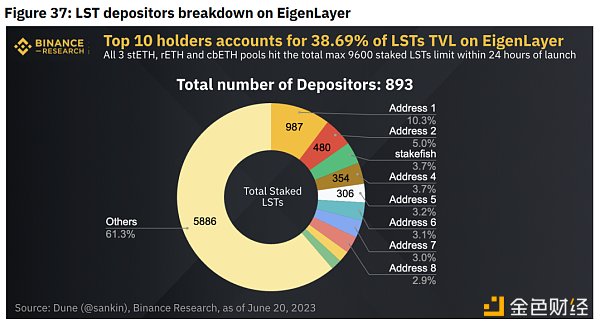

對於LST,該協議目前支持rETH、stETH 和cbETH,初始限制為每個池3,200 個LST。所有三個池都很快達到上限,共有873 個唯一存款人,前十名持有者佔質押LST 總數的38.69%。

有趣的是,Stakefish是一種SaaS,是迄今為止Eigenlayer的第三大質押者。截至2023 年6 月20 日,只有51.12 個LST 從質押池中提取。要更深入地了解特徵層,請參閱此處的報告。

六、小結

流動性質押和LSDfi目前都處於開發和採用的相對早期階段。像Swell Network這樣的新興質押服務提供商一直受到關注,許多新的LSDfi競爭者繼續進入市場,爭奪他們在行業中的份額。

隨著LSDfi為用戶提供更多的激勵和機會,質押代幣的數量預計將增長。觀察這個新興行業的成長和演變將是有趣的。