作者:BRIAN NIBLEY,COINTELEGRAPH;編譯:松雪,金色財經

財經媒體經常指出比特幣與大型科技公司的相關性。 “比特幣的交易就像科技股一樣”是一種常見的說法,同時比特幣與美元往往存在嚴重的反向關係。

但這些相關性是一成不變的嗎?它們對預測未來價格走勢有用嗎?讓我們仔細看看幾篇分析比特幣與各種資產類型之間關係的報告。

比特幣的歷史相關性因時間範圍而異

多學科數字出版研究所於2022 年10 月發布的一份報告得出了有關比特幣與傳統金融資產相關性的幾個關鍵結論,包括:

比特幣市場的劇烈波動意味著長期相關性強於短期相關性;

在極端衝擊期間,比特幣與風險資產之間的正相關性會增加;

比特幣可以與風險資產正相關,與美元負相關;

比特幣可以作為對美元的對沖工具。

雖然其中一些觀點可以通過過去9 至10 個月的最新價格數據來反駁,例如波動性大幅下降,但仍然可以通過觀察它們來獲得洞察力。此外,其他研究人員在設定的時間範圍內更深入地研究了特定資產與比特幣的關係。

加密貨幣特定股票

與市場上任何其他資產相比,一些與加密貨幣相關的股票與比特幣的相關性更高。過去幾個月,BTC/MSTR、BTC/COIN 和BTC/RIOT 的90 天相關係數均保持在1 附近。符號“BTC/xxxx”表示每種資產相對於比特幣的相關係數。

MSTR 的係數自2022 年9 月以來已下降到不低於0.68,RIOT 的係數在2023 年6 月下降至0.75 左右,而COIN 在5 月和6 月一度趨近於0。

COIN、ROIT 和MSTR 年初至今的圖表,以及與BTC 相比的90 天相關係數。來源:TradingView

今年到目前為止,所有這些股票的表現都優於比特幣,同時也表現出更大的波動性。投資者可能會使用這些資產作為比特幣的代理,而比特幣無法通過經紀賬戶購買。

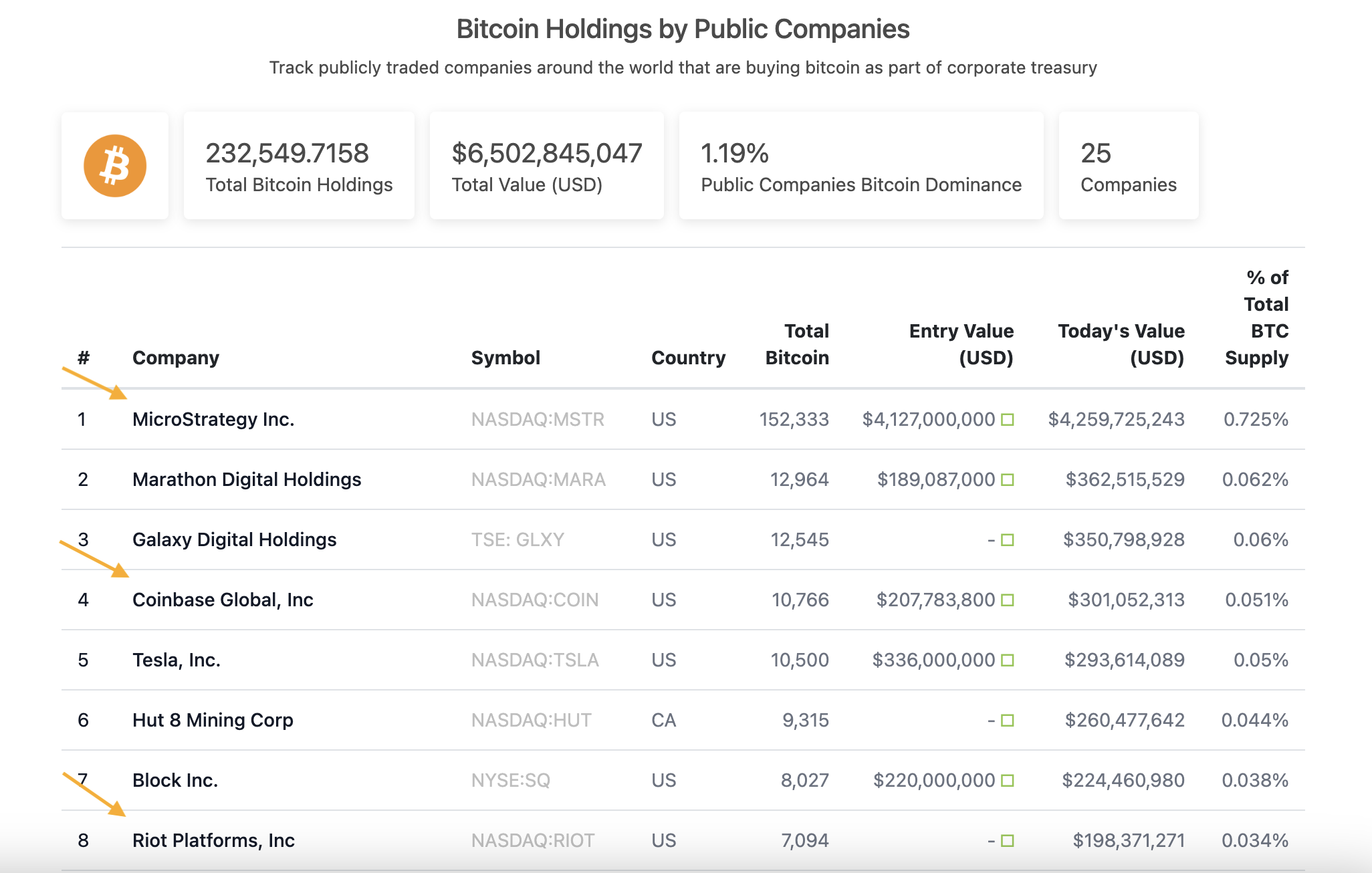

這三隻股票與比特幣如此密切相關的原因之一與其各自公司的資產負債表有關,他們都持有大量比特幣。

如下表所示,MSTR持有152,333個比特幣,是所有上市公司中持有比特幣最多的。 COIN以10,766比特幣排名第四,RIOT以7,094比特幣排名第八。

上市公司持有的比特幣。來源:CoinGecko

貴金屬

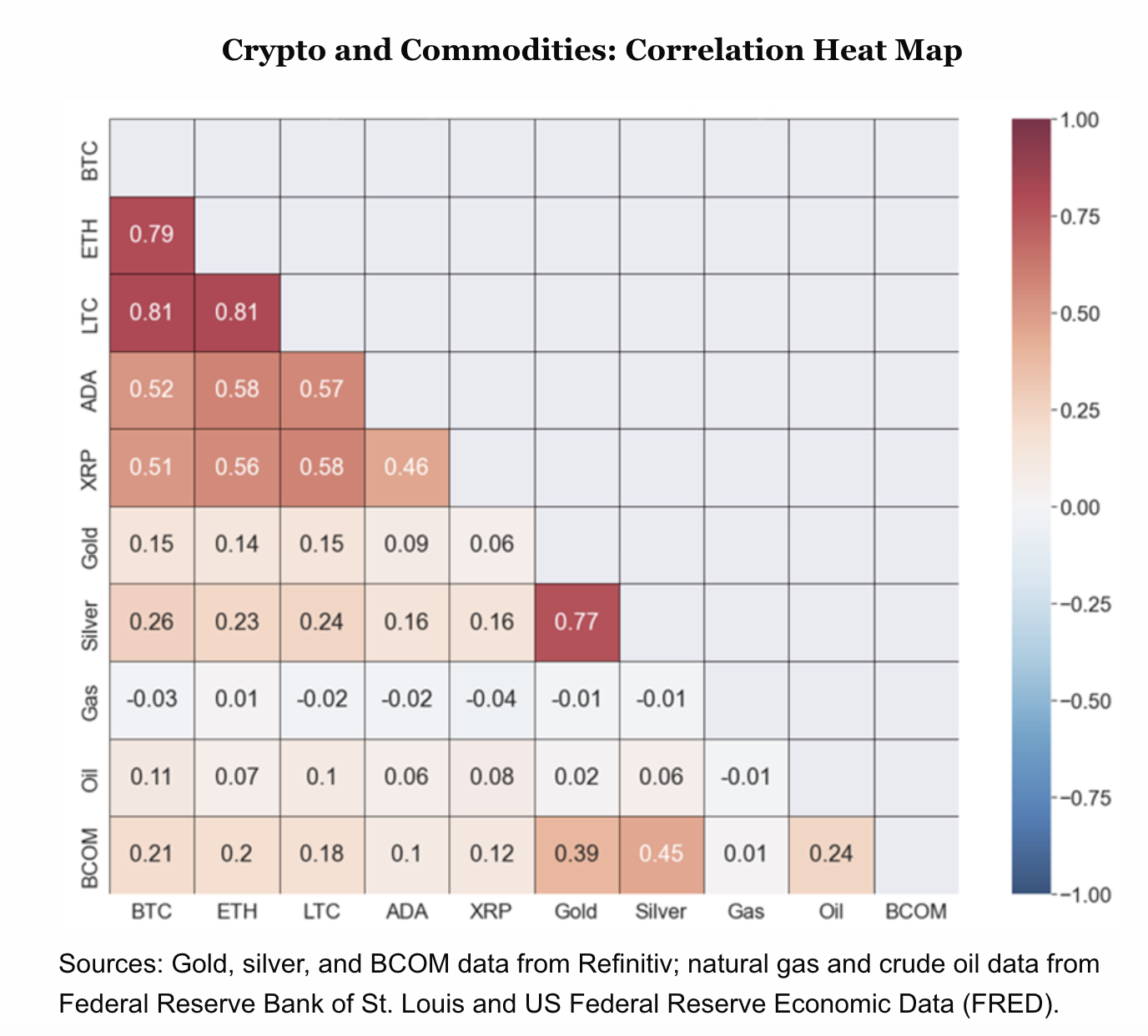

尤其是在大宗商品和貴金屬的相關性方面,白銀實際上在反映比特幣自2019 年以來的價格走勢方面優於黃金。

CFA 協會的Jordan Doyle 和Urav Soni 於2022 年11 月發表了題為“加密貨幣如何與傳統資產類別相關?”的報告。揭示了與比特幣最相關的資產。

加密貨幣和大宗商品相關熱圖。資料來源:CFA 協會

報告稱,從2019年10月到2022年10月,白銀一直是與比特幣相關性最密切的商品,相關係數為0.26。相比之下,黃金的相關性僅為0.15,這可能是由於白銀的波動性更大。

報告指出:白銀的相關性最高,白銀和比特幣的相關性最高為0.26。比特幣,即所謂的“數字黃金”,與貴金屬的相關性很弱。

被動型和主動型股票基金和債券

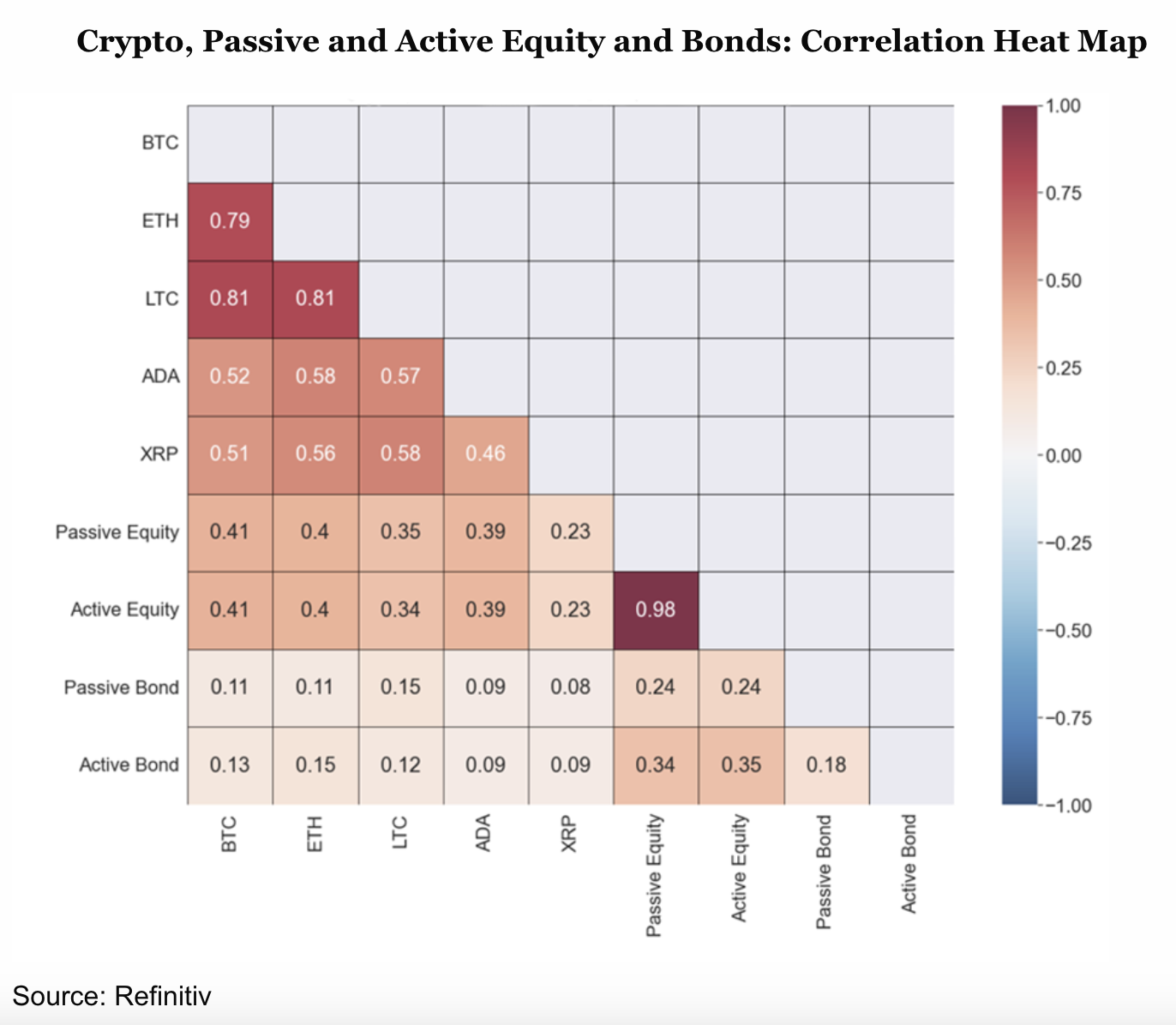

當談到整個股票及其與比特幣的相關性時,查看指數或ETF 將是最常見的比較方法。這提供了資產類別的總體概述,而不是專注於一隻特定股票,因為該股票可能有多種影響因素。

正如預期的那樣,成長型基金往往與加密貨幣的相關性更高,這可能是由於其更具投機性。尤其:“與價值基金相比,增長基金與加密貨幣的相關性更強。 例如,小盤成長基金與比特幣之間的相關係數為0.41,而小盤價值基金與比特幣之間的相關係數為0.35。”

加密貨幣、股票基金和債券相關熱圖。資料來源:CFA 協會

換句話說,加密貨幣市場作為一個整體“對利率動態的敏感性較弱”,這至少是2022 年市場大幅下跌的部分原因。

最後,債券與比特幣幾乎沒有關係。被動債券基金的相關係數僅為0.11,而主動債券基金的相關係數僅高出兩個基點,為0.13。所有數據點均針對2019 年10 月至2022 年10 月的時間範圍。

比特幣的相關性不是水晶球

由於比特幣價格波動較大,所有相關性都可能瞬間發生變化。儘管如此,這裡使用的數據提供了近期與比特幣最密切相關的資產的準確情況。

由於持有比特幣,加密貨幣相關股票可能會繼續具有很強的相關性,而與大宗商品和股票基金的相關性可能會迅速改變未來的方向。