作者:Jack Inabinet,Bankless;翻譯:金色財經0xxz

2023年10月2日,由以太坊期貨支持的九個ETF在美國證券交易所上市交易,現在美國投資者可以更容易取得以太坊的頭寸,但投資人真的需要嗎?

熱錢確實在上週末試圖搶跑這一新聞,隨著這些產品即將推出,投資者紛紛做多,推動了以太坊期貨在CEX的未開倉合約增加了5億美元(10%),並將以太坊推高至1,700美元以上。

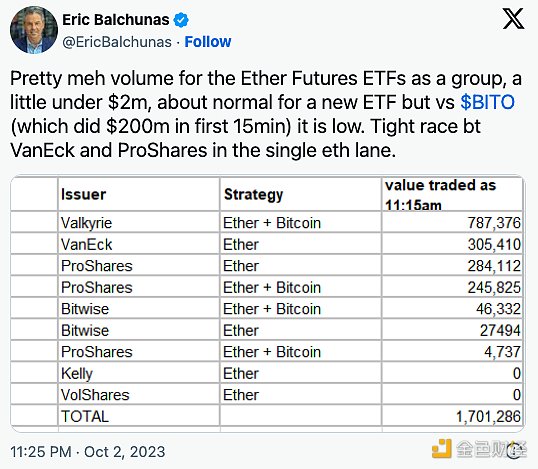

儘管交易者寄予厚望,但ETH期貨ETF的需求並未出現,截至中午,累計發行量僅處理了不到2百萬美元的交易量,導致市場在周一開盤時出現拋售。

儘管對於正常的ETF上市來說,這是可觀的成交量,但與BITO相比則相形見絀,BITO是第一個比特幣期貨ETF,許多人將其用作ETH期貨交易量預測的基礎,它在2021年10月19日比特幣處於60,000美元的頂峰牛市時啟動,並在交易的前15分鐘內完成了2億美元的交易量。

毫無疑問,牛市狂熱在很大程度上促成了BITO的成功,而試圖複製該ETF的成功應該被視為不切實際的。然而,很明顯,發行方對他們的ETH期貨產品寄予了很高的期望。

毫無疑問,牛市狂熱在很大程度上促成了BITO的成功,而試圖複製該ETF的成功應該被視為不切實際的。然而,很明顯,發行方對他們的ETH期貨產品寄予了很高的期望。

例如,VanEck在Twitter上進行了一個名為「EnterTheEther」的行銷活動,以推動其EFUT產品,並承諾將利潤的10%捐贈給Protocol Guild,這是一個支持以太坊核心貢獻者的公共物品資助機制。

由於VanEck的行銷努力,EFUT確實是交易活躍度最高的ETH基金之一,但在首個交易日僅完成了不到40萬美元的交易量,這次上市可能令人失望。

對這一新一代ETF缺乏興趣的原因部分歸因於它們是基於期貨的產品。

與持有追蹤資產的基礎股票的現貨ETF不同,期貨ETF購買每30天到期的期貨合約。滾動這些合約使投資者暴露於升水和貼水效應(即,下個月的合約價格可能比到期合約的價格高或低),這意味著期貨ETF相比現貨產品是追蹤資產價格的一種次優方法。

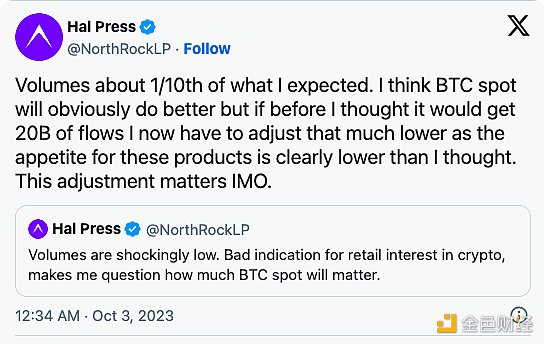

然而,令人擔憂的是,對ETH期貨產品的有限需求似乎表明了市場對加密貨幣的整體冷淡,這一發現使一些人重新思考了比特幣現貨ETF產品最終上市可能產生的影響。

還是看漲

儘管資金流入令人失望,投資者對這些ETH期貨ETF的興趣缺乏,但這些ETF的上市對加密貨幣來說是一個重大的看漲理由!

SEC長期以來一直拒絕對以太坊的法律地位提供任何澄清,其主席Gary Gensler甚至拒絕回答國會的這個問題,但對這些ETF的批准似乎鞏固了該資產作為非證券的地位。

美國法院最近命令SEC撤銷拒絕Grayscale將其基於信託的比特幣產品轉換為交易所交易基金(ETF)的申請的命令,法院發現現貨產品與已批准的期貨產品相似,因此應該獲得類似的對待。

在這項決定的影響下,一些人擔心SEC可能會採取從交易所撤銷比特幣期貨ETF以阻止現貨ETF上市的措施;然而,該機構批准了一種新的加密期貨ETF產品,這似乎使這一舉措不可行!

同時,SEC終於開始與BTC現貨申請者互動——這是他們典型申請模式的一個受歡迎的轉變——並且ETF內部人士對BTC現貨ETF的可能性感到越來越看漲;現在同樣適用於以太坊。在這一消息的確認下,Grayscale甚至已經申請將其以太坊信託(ETHE)轉換為現貨ETF。

期貨ETF並不是投資者所需的產品,但隨著以太坊的法律地位現在與比特幣相當,兩者的期貨ETF均獲得批准,並且情緒發生積極變化,比特幣和以太坊的現貨ETF批准似乎幾乎是不可避免的!