作者:鑑叔來源:X(原推特)@jianshubiji

Paradigm被公認為加密產業最厲害的VC之一,本文將回顧Paradigm的發家史,探討其如何成長為頭部加密基金之一;同時將介紹其核心團隊及以技術研究至上的理念如何在組織架構中體現;最後將為讀者整理Paradigm的投資版圖。

Paradigm將自己定位為一家以研究驅動的技術投資公司,專注於加密產業和其他前沿的相關技術。 Paradigm的投資風格使其常常在專案的早期階段介入,投資額從數百萬美元到數億美元不等,並且在投後持續為所投公司提供支持,包括從技術(機制設計、安全、工程)到營運(招聘、上市、法律和監管策略)等各方面。

經過幾年的發展,據公開數據顯示,Paradigm的員工已經擴展到近百位,這對於加密原生基金來說已經是不小的規模。

Paradigm如何成長為頭部加密基金之一?

即使在web3,融資與否也是評判一個項目是否具有潛力的重要指標,特別是如果得到了像Paradigm這樣的頭部基金的早期投資,更是會在市場上形成強烈的正反饋(例如此前的Friend .tech),這源自於大家對頭部加密基金的信任。那麼Paradigm是如何發家並成長為最知名的加密基金之一的呢?

Paradigm成立於2018年,並在當年從耶魯大學捐贈基金獲得了4億美元的首期融資。

可以說Paradigm是靠BTC發家的,在2018年的熊市它選擇將資金主要投資於BTC與ETH,不知是基於對市場的有力判斷還是運氣,Paradigm的第一次投資就實現了完美抄底。得知消息後的哈佛大學與耶魯大學的捐贈基金又給Paradigm追加了約3.5億美元的投資。

Paradigm抄底BTC時間軸(圖源Twitter用戶:@splinter0n)

在順利度過熊市後,真正讓Paradigm一戰成名的是它在2019年投資孵化的Uniswap獲得了巨大的成功,人們逐漸關注到了這家秉承著研究至上和深度參與投資理念的加密原生基金。接連投資的成功使Paradigm在2021年11月又完成了一輪25億美元的募款。

如果Uniswap只是Paradigm碰巧押中的寶,那還不足以說明什麼。但它早期投資的其他幾個項目(如Lido、Optimism、dYdX、Blur)也陸續都取得了成功,使Paradigm當之無愧的成長為與a16z、Coinbase Venture等齊名的頭部加密基金。

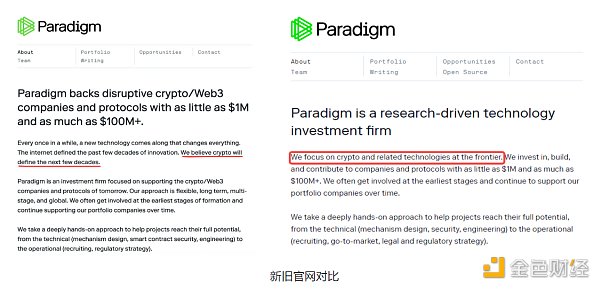

不過今年5月Paradigm也被捲入一場輿論風波,起因是Paradigm在更新官網的公司簡介時默默的將Crypto的內容刪除了,並被質疑要放棄加密行業轉而擁抱熱度較高的AI行業。

許多人因此指責Paradigm此舉是“背信棄義”,加密原生基金不應該將資金投到其他領域。迫於輿論壓力,Paradigm又不得不在新官網開頭再加上一句“We focus on crypto and related technologies at the frontier(我們專注於加密行業及相關的前沿技術)”才平息了眾怒。

但就事實來看,Paradigm目前揭露的所投項目中只有一個與AI有關(ArenaX Labs),而ArenaX Labs正在做的是Web3+AI的遊戲,並未完全脫離加密產業。

但就算退一萬步說,面對現在良莠不齊的加密市場,Paradigm選擇擴大投資領域也無可厚非。畢竟對於一個度過新創期、體量較大的基金來說,擴大投資範圍、分散風險是較為普遍且可持續的策略。

Paradigm如何將技術研究融入組織架構?

Paradigm由Matt Huang和Fred Ehrsam共同創立。 Matt Huang先前是紅杉資本的合夥人。 Matt Huang專注於早期創投領域,曾是字節跳動和Instacart(美國配送公司)等公司的天使投資人。

Fred Ehrsam先前是Coinbase的共同創辦人,並在2012~2017年擔任Coinbase總裁一職,在創立Coinbase之前也曾在高盛就職過一段時間。在Fred Ehrsam於2011年購買了他的第一個比特幣開始就一直關注加密領域,並成為一些加密高成長性公司的天使投資人,投資經驗豐富。

Matt Huang(左)與Fred Ehrsam(右)

值得注意的是在Paradigm的團隊中,除了金融投資背景的員工和職能類員工外,以加密技術為主導的研究員也佔有很大比例且部分具有很高的職位。

例如Paradigm的3號員工Charlie Noyes就是加密技術主導型的研究員,其與團隊就曾發表關於Uniswap、MEV、Cosmos等領域的論文;還有普通合夥人兼研究主管Dan Robinson,其專注於研究區塊鏈協議及智能合約,在對Uniswap的投資孵化中Dan Robinson及其團隊幫助解決了Uniswap諸多流動性與智能合約上的問題。

還有其他身居要職的研究員,如研究合作人兼首席技術長Georgios Konstantopoulos和研究合夥人兼安全主管samczsun等。 Paradigm以科技研究驅動的投資理念在組織架構上所體現的淋漓盡致。

Matt Huang在早年的訪談中就曾說明,Paradigm作為投資人不只是為專案寫twitter thread(長推),更希望和專案一起寫合約。

Paradigm的對外投資有何特色?

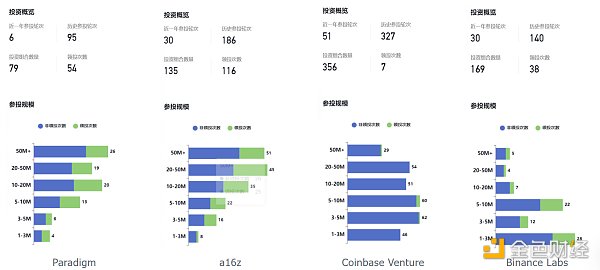

根據Rootdata數據顯示,Paradigm公開的參投共95輪,其中領投54次,歷史總投資項目數為79個。以下是與其他幾個頭部加密機構的比較:

-

與其他幾個頭部加密機構相比,Paradigm的領投率為56.8%,僅次於a16z的62.3%,遠高於Coinbase Venture和Binance Labs;

-

從參投規模對比,原生加密基金Paradigm和a16z都呈倒梯形,參與2000萬以上的大額投資項目佔比較多,而作為公司戰略投資部門的Coinbase Venture和Binance Labs都呈正梯形分佈,表現出“雨露均霑」打法和「什麼都跟著投一點」的態度;

-

但從總出手次數對比,Paradigm就相對較克制,今年僅出手6次。綜合可見Paradigm投資也具有「弱水三千隻取一瓢」與「敢於下重註」的特色。

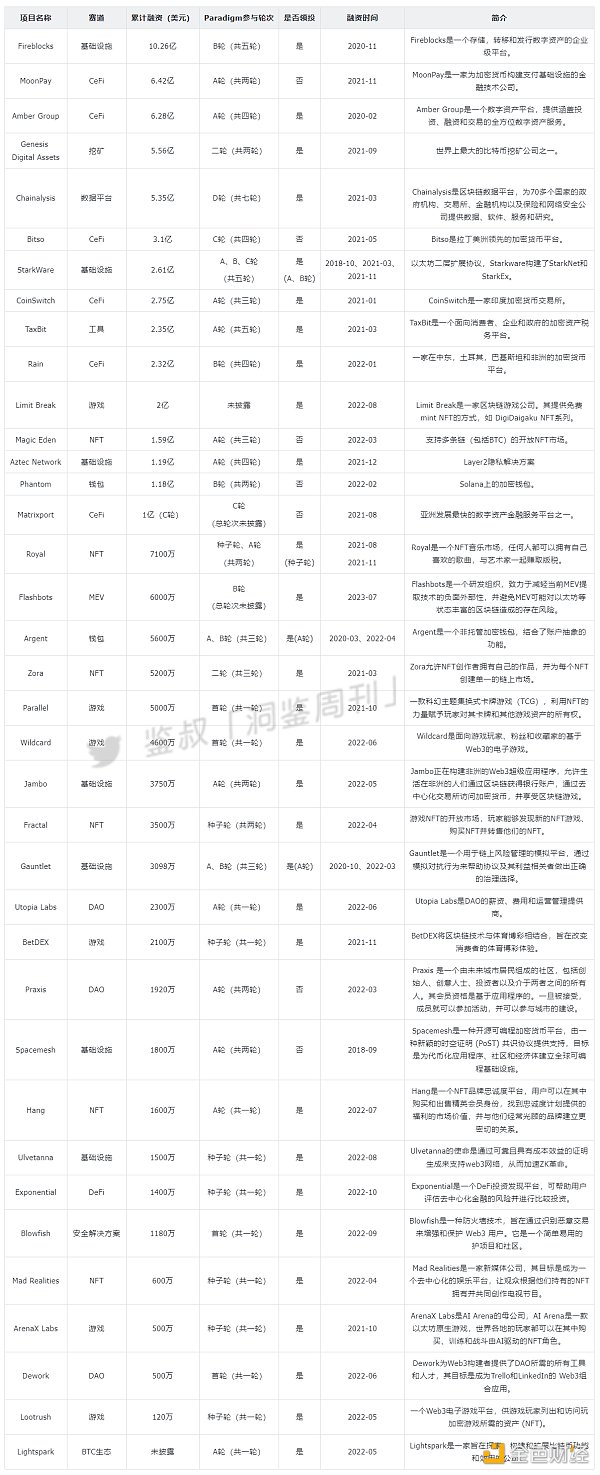

以下是筆者整理的Paradigm投資項目清單,其中剔除了已經發幣和Rug的項目,供讀者朋友們做決策參考(以累積融資額排序)。

當然,這個世界上沒有哪一家投資機構永遠是正確的。即使Paradigm保持著相對克制的投資風格,其投資組合中也出現了10到15個目前已經停擺的項目,尤其是FTX的暴雷更使Paradigm虧損了2.15億左右的資金。

總結與思考

在了解了Paradigm的發展和投資情況後,筆者認為Paradigm的境遇與投資風格和中國的一個知名投資機構很相似 — — 那就是高瓴。

-

從發家來看,很巧合的是高瓴的第一筆資金也是來自於耶魯大學捐贈基金;

-

從戰績來看,Paradigm透過深度孵化Uniswap成名,高瓴透過早期重倉騰訊賺的盆滿缽滿被人們熟知;

-

從投資理念來看,Paradigm深度參與專案建設的理念也與高瓴曾經提出的「與創業家同行」理念不謀而合,而是雙方都有敢於下重註的特點。

高瓴及其創始人張磊曾一度被稱為中國的價值投資教父,主打投資具有長期價值且對社會有益的項目。而在瀰漫浮躁情緒的加密產業,以技術研究至上的Paradigm似乎也樹立著加密產業的價值投資標竿。