撰寫:IGNAS | DEFI RESEARCH

編譯:深潮TechFlow

沒那麼快:這是新牛市的開始嗎?

利率已經達到幾十年來的最高水平,由於高通膨,人們難以支付帳單,兩場重大戰爭正在進行中,標普500 指數下跌了9%。就在我寫這篇文章的時候,連Google的股價也下跌了10%。

儘管宏觀環境看起來熊市,比特幣(BTC)持續在34,000 美元以上穩定了一個多星期。你現在一定將「Wall Street Cheat Sheet: The Psychology Of Market Cycles」看了一百多遍,現在看起來我們正在經歷一場「懷疑」式的牛市。

四個多月前,Delphi Digital 發布了一份引人注目的市場研究報告,名為「催化劑疊加——敘事將推動基本面」?

這份報告是付費的,但我在X 中寫了一個摘要,解釋了敘事如何發展,並確定了促使它們出現的催化劑。

Delphi 確定了三個重要的核心敘事:聯準會的流動性週期、戰爭和新政府政策。他們解釋了每一個如何在短期和長期內影響並將繼續影響加密貨幣。這篇文章在準確性方面有預見性,許多負面事件現在正在轉變為正面的事件。自那時以來:

-

美國證券交易委員會在對抗Grayscale(以及XRP)的法庭上失敗,為Grayscale BTC 現貨ETF 鋪平了道路,並使Gary 在美國證券交易委員會的職位岌岌可危。在與幣安、Coinbase 等的進一步失敗中,將(希望)繼續累積更多的火勢,推動牛市。

-

中國已經開始透過提供1,370 億美元的預算支持來打擊通貨緊縮,加密貨幣歷史上一直受益於由中國推動的流動性擴張。

-

Blackrock 等的比特幣現貨ETF 獲批准幾乎是確定的。這將繼續為加密貨幣領域帶來急需的流動性。

目前尚不清楚聯準會何時開始降低利率,但最糟糕的升息似乎已經過去。 Arthur Hayes 認為,法定貨幣時代的結束和人工智慧的崛起將有助於加密貨幣的發展。

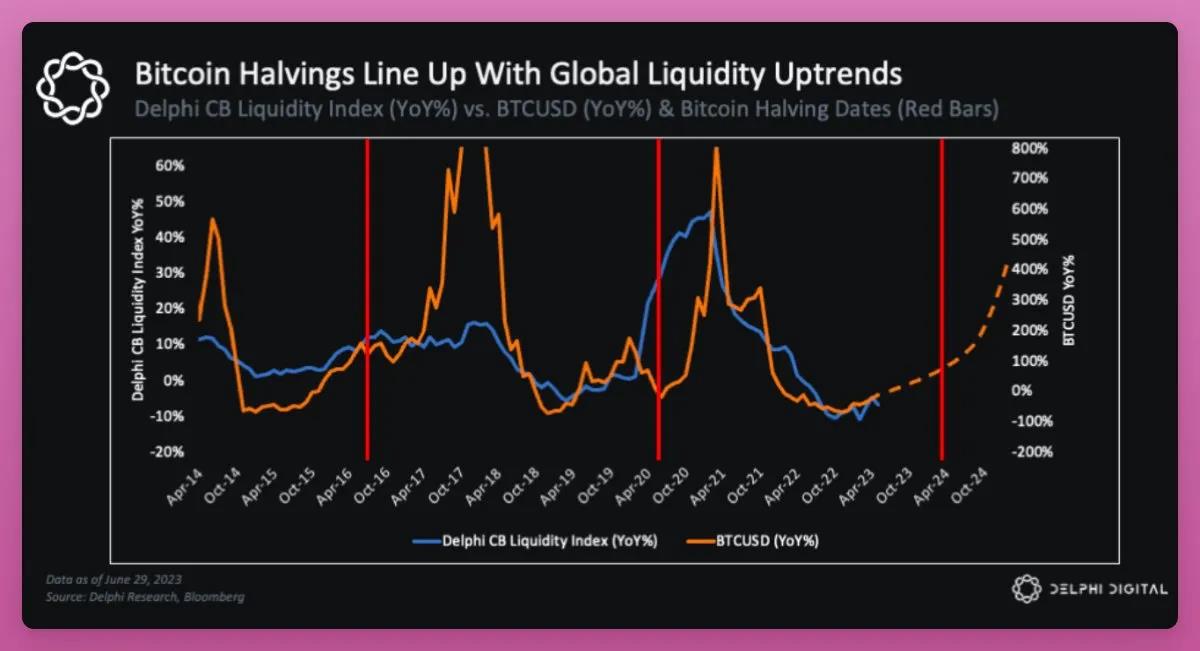

隨著宏觀催化劑的演化,它們與2024 年4 月的比特幣減半完美契合。宏觀週期的重複模式是為什麼比特幣如今如同過去一樣走過了相似的軌跡。

那麼,這是牛市的開始嗎?我相信是的。

但即使我錯了,我可以等待任何下跌,繼續學習和研究加密貨幣,為未來的多頭市場做好準備。我不能坐在一邊,錯過了瘋狂的牛市。

牛市比你想像的要“瘋狂”

Inverse Finance($INV)只是上一輪瘋狂牛市的一個例子。然而,INV 的推出始於YFI 代幣。

yEarn 收益聚合器僅由Andre Cronje 一人創立,它需要我們所稱的「治理」:對設定費用、規則等進行維護和決策。

因此,他們發布了YFI,「一個完全沒有價值的0 供應代幣」。

“我們再次強調,它沒有任何金融價值。沒有預挖,沒有出售,不可以購買,不會在Uniswap 上出現,沒有拍賣。我們一個都沒有。”

——YFI 博客

任何人都可以在Curve 等協議上提供流動性(據我所知),並免費獲得YFI。我提供了流動性,讓我驚訝的是,我獲得了1000%的年化收益率!

我無法理解一個看似「無價值」的代幣如何能以每個代幣數千美元的價格交易。 Twitter 上的加密貨幣話題充滿了關於YFI 價格的猜測,從0 美元到100 萬美元不等。但YFI 是一個全新的概念,我們傳統的投資架構並不適用。 YFI 徹底改變了我們對代幣發布的理解。

最終,我以每個YFI 約3000 美元的價格出售了我的YFI,幾個月後,它的價格飆升至90000 美元。這是我錯過的2900%的潛在收益。我當時沒有準備好市場可能變得多麼瘋狂。

從那以後,我始終保持開放的思維,對那些最讓我困惑的事情保持開放的態度。這些事情可能會消失,也可能徹底改變產業的動態。 DeFi 和NFT 是這方面的重要例子,它們誕生了一代富有的Degen,就像早期的BTC 和ETH 買家一樣。

YFI 只是七個改變了我的理解和代幣經濟動態的代幣之一。其他六個是AMPL、OHM、COMP、CRV、NXM 和SNX。

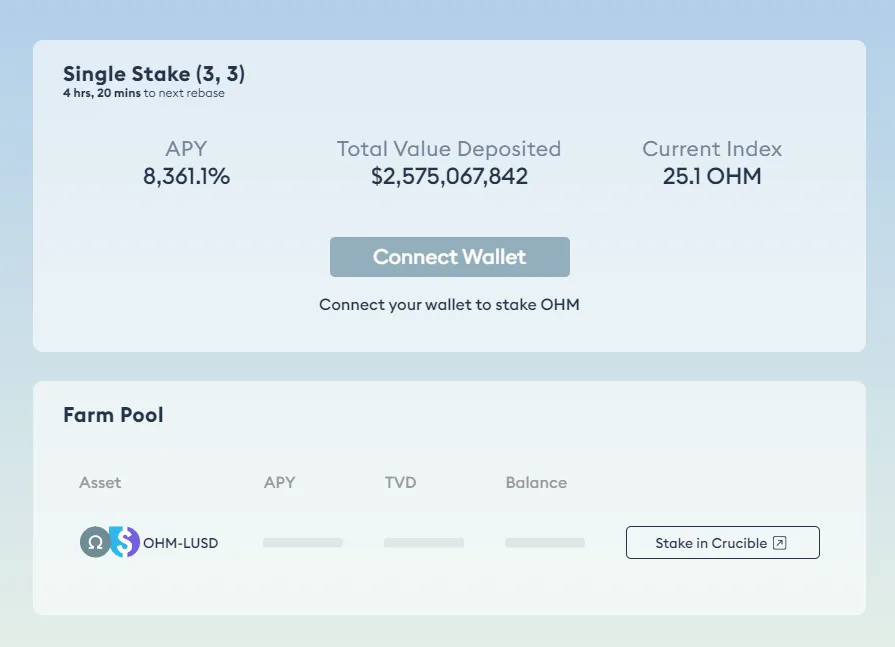

但所有這些代幣都有瘋狂的故事和有價值的教訓。 Olympus DAO,一個四位數年化率的龐氏騙局,只要沒有人出售-(3.3),就可以將OHM 的市值膨脹到43 億美元!相比之下,這已經超過了AVAX 現在的市值。

一切都很順利,直到龐氏騙局崩潰。

Olympus PTSD 導致我不喜歡Friend Tech 3.3 遊戲。不要天真地被新的行銷技巧所迷惑(Olympus 應該是DeFi 2.0)。在上漲途中,至少要賣出部分利潤。

當牛市回來時,將出現更多的牛市Meme、WAGMI 的呼聲、承諾更大的新龐氏計劃,你會看到一些degen 賺得非常豐厚的故事。簡而言之,我們將變得魯莽,牛市會比你想像的更瘋狂。

我們需要謹慎,但不要過於謹慎,以免錯過「千載難逢」的機會。我們需要調整思維,但保持冷靜說來容易做來難。

如何在即將到來的瘋狂牛市中駕馭敘事

在加密領域,總會有一個牛市。即使在這場熊市中,我們也有PEPE 突然出現,最近還有SocialFi 的崛起。

一個人如何知道從哪裡尋找新敘事的早期線索?我在上面提到的Delphi 文章分享了為什麼敘事很重要以及它們如何形成。

敘事至關重要,因為它們幫助我們理解這個複雜、令人生畏和看似隨機的世界。當明確的溝通不可能時,我們依賴共享的知識、常識和社會規範來做決策。這些決策通常依賴突出的線索,被稱為謝林點。

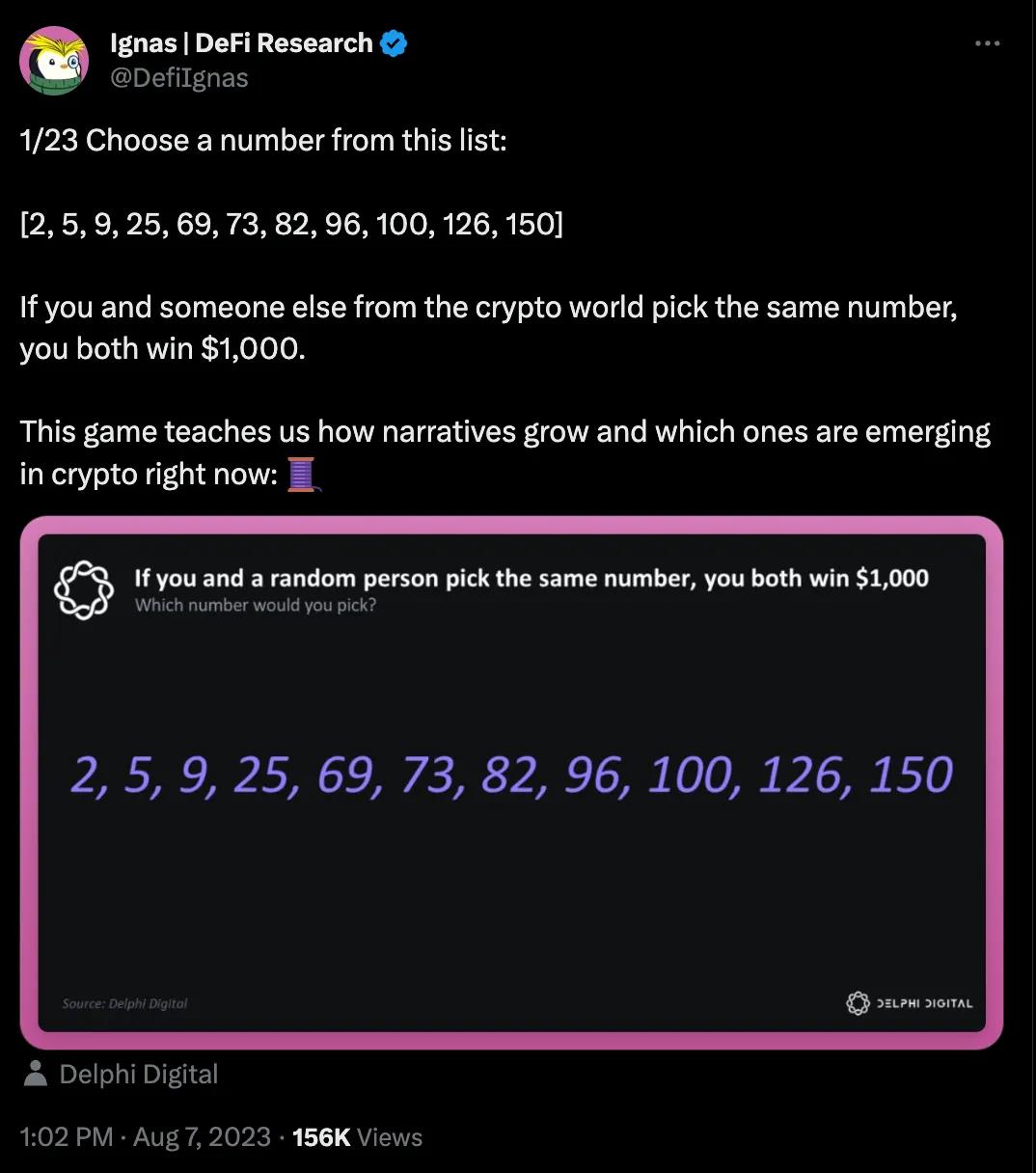

“兩個人分別面對一列數字[2, 5, 9, 25, 69, 73, 82, 96, 100, 126, 150],並且如果他們分別選擇相同的數字,他們將獲得獎勵。如果這兩個人是數學家,他們很可能會選擇2——唯一的偶數質數。非數學家很可能會選擇100 ——這個數字對數學家來說並不比其他兩個平方數獨特。文盲可能會因為它的特殊對稱性而選擇69 ——對於那些對數字感興趣而不是數學的人來說,這可能出於不同的原因。 」

——Delphi Digital.

加密Degen 們很可能會聚集在69 這個數字上,出於meme 的原因,你認為比特幣的歷史最高價是69000 美元是巧合嗎?

換句話說,決策多樣性至關重要;它推動了市場。儘管人們受情感和故事的驅使,但市場透過集體共識和敘事繁榮。這些敘事幫助我們理解周遭似乎隨機發生的事件。

PEPE 成功地吸引了一群無聊但渴望獲利的加密社群的想像力。在沒有其他重大事件發生的市場中,PEPE 令人著迷的故事使它嶄露頭角,而與Doge 和Shiba Inu 等競爭對手相比,市值較小的優勢真的有助於鼓舞士氣。

但熊市很棘手,因為這些機會很少且往往短暫。在牛市中,多個敘事同時出現,因此機會豐富。而且事情會比你想像的還要瘋狂。

我的建議是要保持開放的思維,嘗試那些最讓你困惑的新事物,研究它們,永遠不要一次全部出售你獲得的新代幣。即使那些受到批評或負面看法的代幣也值得探索。挑戰現狀的新想法常常會引發老一輩的不安感。

這正是比特幣對傳統金融(TradFi)所做的事情,也是Ordinals 對比特幣極端主義者正在進行的事情。比特幣極端主義者對Ordinals 的批評是我看好它的原因之一。這表明即使他們也認識到其重要性,並認為它值得關注。

我相信加密市場獎勵那些早期發現新興敘事並保持開放思維以迅速適應新市場動態的人。即使表面上以基本面為驅動的“真實收益”代幣最終也成為另一個待售敘事,我事實上在敘事出現(和下降)之前之後檢查了“真實收益”代幣的表現,以確認這一點。

有哪些牛市敘事

我曾經提到,敘事是由新的技術創新與引人入勝的敘事結合而產生的。

其中之一是具有Ordinals、Stacks 和BitVM 的比特幣DeFi,旨在增強比特幣智能合約功能而無需分叉。

但以下是我認為可以在牛市中爆發的幾個敘事,得益於1)技術創新和2)貨幣(代幣)生產能力。

-

流動性再質押代幣。

-

人工智慧與加密的融合。 Arthur Hayes 推銷Filecoin(FIL)代幣,因為需要存儲,但Arweave(AR)或更新的代幣在合適的時機也可能嶄露頭角(兩者表現不佳)。由於人工智慧和其他技術的發展,機器對機器的小額支付敘事也有可能復興。

-

模組化與單片式區塊鏈敘事。以太坊和Cosmos 是模組化區塊鏈的典型例子,儘管它們都有不同的實現願景。 Solana 在單片L1 敘事中領先,時間將告訴哪種方法將主導未來十年。

-

新一代去中心化交易所(DEX)。我密切關注近期從頂級風投公司籌集資金的項目。在籌集資金的新DeFi 協議中,大部分是DEX。這並不令人意外,因為加密的主要用途之一就是投機。隨著多頭市場中交易量的增加,DEX 和其代幣的估值將上升。以下是您應該嘗試的前5 個新DEX。

-

新一代DeFi 穩定幣。 UST 的崩潰明顯不是解決穩定幣三難問題的最後嘗試。據說Liquity V2 將這樣做,Frax V3 和DAI 利用RWA 來擴大規模。 Ethena 提供了一種不同的(儘管不是去中心化的)可擴展性方法,我預計新的模式將繼續提供新的致富方式。

然而,在每個牛市,通常會出現一種全新的敘事,可能會超越上述提到的每個敘事。這就像Friend tech 與SocialFi 似乎突然出現一樣。

成功創建新敘事的協議和早期擁抱這些敘事的協議將成為下一個牛市的贏家。

在Al Ries 和Jack Trout 的書《行銷的22 條不變法則》中,他們提到了「領導力法則」。根據這個法則,讓自己成為某人心目中的第一比讓他們相信你的產是比第一個成功的產品要容易得多。

所以,所有這些將自己行銷為更好的「Friend tech」的SocialFi 分叉,只是在確立FT 作為該類別的龍頭方面幫了FT 的忙。

請記住,當出現新敘事時,通常更明智的做法是押注原始協議而不是分叉。有一些例外,例如Pancakeswap 和Velodrome,大多數分叉承諾給你天堂,但最終只會把你帶到地獄。

Celestia 是一個很好的例子,他們掌握了書中介紹的另一種行銷法則—「類別法則」。 Celestia 並不是第一個投身模組化區塊鏈敘事的協議,但與今天數百個L2 專注於「執行層」的不同,他們專注於數據可用性層。你知道多少個DA 解決方案?

有些分叉實際上在短期內表現出色,因此完全避免它們可能會錯過(短期)機會。

最後

每個人的經驗和教訓都不同。這就是為什麼在加密中有一句諺語,你需要經歷3 個週期才能在加密中「成功」:一個用於學習,一個用於賺錢,一個用於財富自由。

無論市場變得多麼瘋狂,都要確保它不會徹底摧毀你。你可以在一個協議上失去10%、20%甚至50%的淨值,但你如果虧完了就沒有了機會了。

加密市場充滿了Nassim Taleb 所謂的「Fat Tails」分佈事件。這些極端事件頻繁發生,但我們無法預測它們。 FTX、Celsius、Terra 等曾經是上一次牛市中的主要參與者,但它們現在都令人唏噓。

因此,為迎接前進的瘋狂牛市,同時也要為最壞的情況做好準備。風險管理聽起來很無聊,直到你失去了錢。以美元計算,我最大的損失發生在Terra 崩潰時的Osmosis OSMO/UST 池上。由於有兩週的解鎖期,我無法撤出LP,所以從那以後,我不再將我的「穩定幣」與時間鎖定。

因此,即使市場變得比我們預期的更瘋狂,這也不是我們自己變得瘋狂和愚蠢的藉口。學習、做好準備、享受樂趣!