作者:Colin

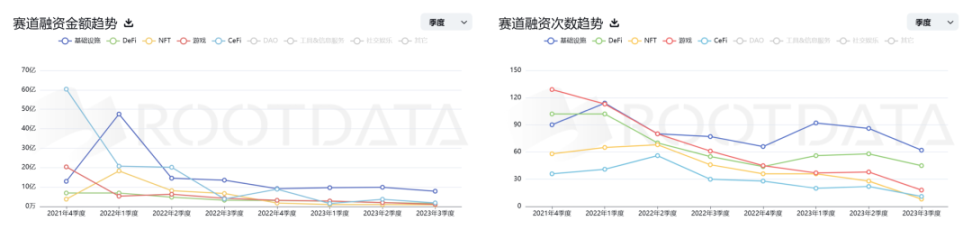

一級市場供給端和需求端活躍度連續三個季度下降

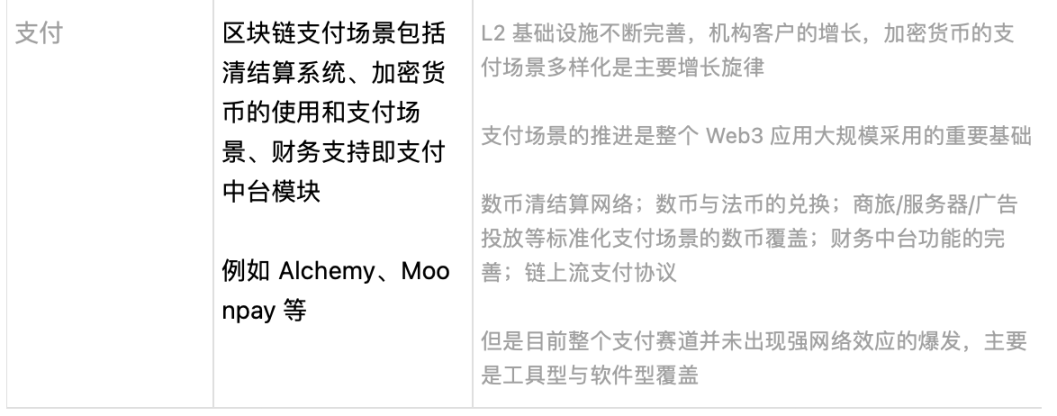

2023 年Q3 市場總融資額16.94 億美金,融資事件170 起,平均融資規模略有上升(Ramp 與BitGo 兩個面向傳統機構的基金基礎設施完成了4 億融資額)。 2023 年10 月融資金額為4.26 億美元,更是持續創近4 年來融資金額最低月份。融資金額和融資事件持續下降,市場上整體交投並不活躍,機構依舊以保守型策略為主,主要資金投向為基礎設施與強基本面項目資金抱團,例如Flashbot 等。

資料來源:RootData

市場情緒鈍化,預計未來兩季迎來回暖

在投融資資金持續下降的過程中,跌幅逐漸縮小,DeFi、GameFi、遊戲等原本主力賽道已降至冰點,RWA 與BTC 計畫並沒有帶來山寨幣市場的連續活躍度。

我們認為,目前一級市場的狀態已經出現了類似2019 年Q4 的情緒鈍化,機構只投向強基本面項目,常規賽道的優化項目已經在過去一年半完成了基本框架的佈局,對於情緒面或小創新度項目較為保守,市場短時間內難以用新敘事打破情緒冰點。目前的市場狀態需要在基本面成長達到質變後重新帶動信心。

圖表來源:ROOTDATA 2023.09.28

考慮到當前鏈上資金的體積,錢包數量和基本設施基本面持續增長,我們認為一級市場正在經歷底部,預計將在未來兩個季度築底回暖:

1. Zksync、Starknet、Celestia、Layerzero、Eigenlayer、Scroll 等項目在未來兩個季度均有大的基本面更新和測試網迭代,或是主網上線,能帶動潛在的鏈上行為活躍度和生態進一步佈局的機會,大型Infra 專案在Q3 沒有上線,鏈上行為和情緒並沒主線;

2. 以太坊坎昆升級後帶來L2 生態進一步繁榮,Q3 L2 生態TVL 穩定在百億美金,資產體量和交易量進入增長瓶頸期,坎昆升級後帶來更低的Gas 成本,更快的鏈上體驗,並有效提振二級市場價格和情緒,可望為L2 生態帶來新的佈局機會;

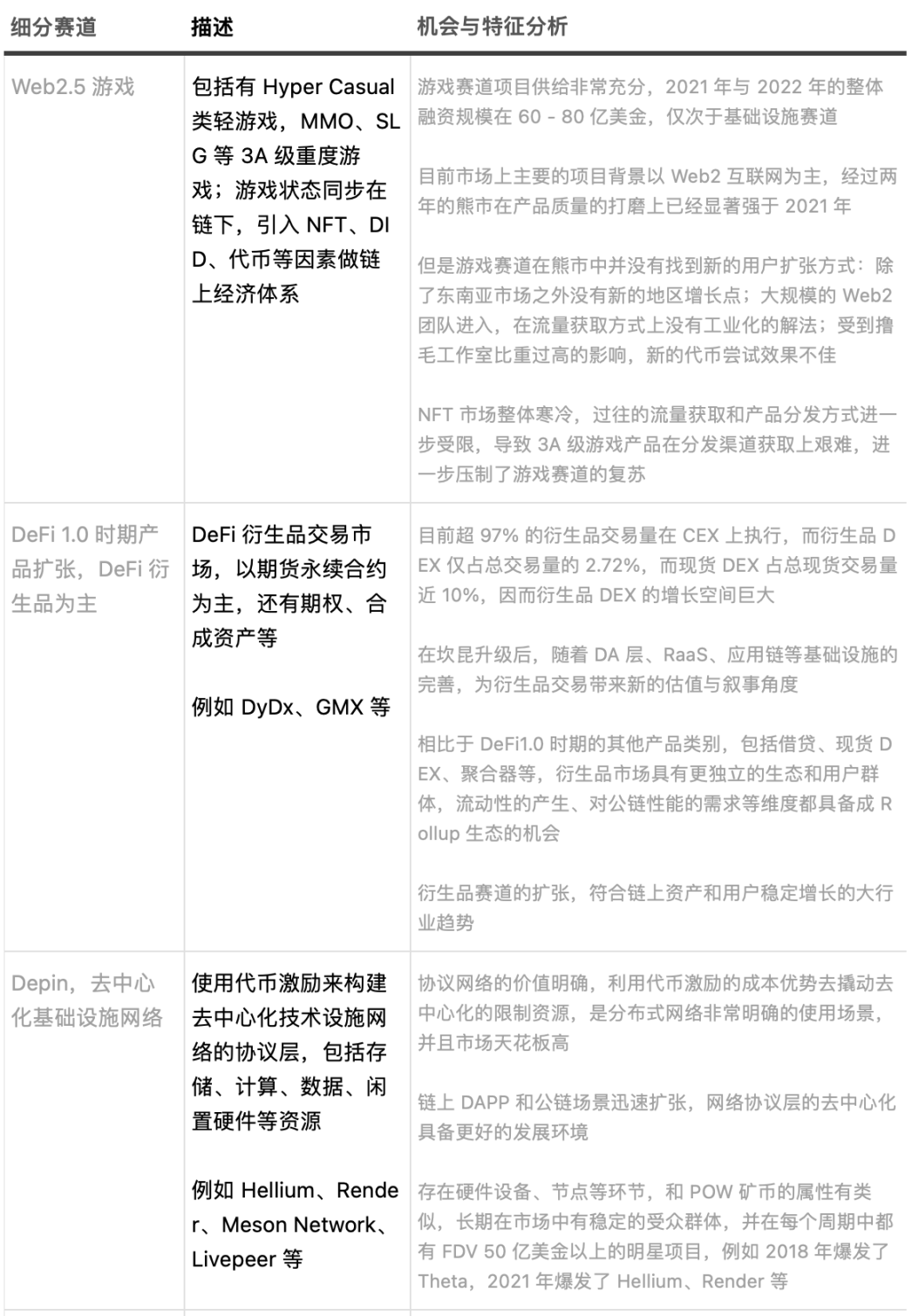

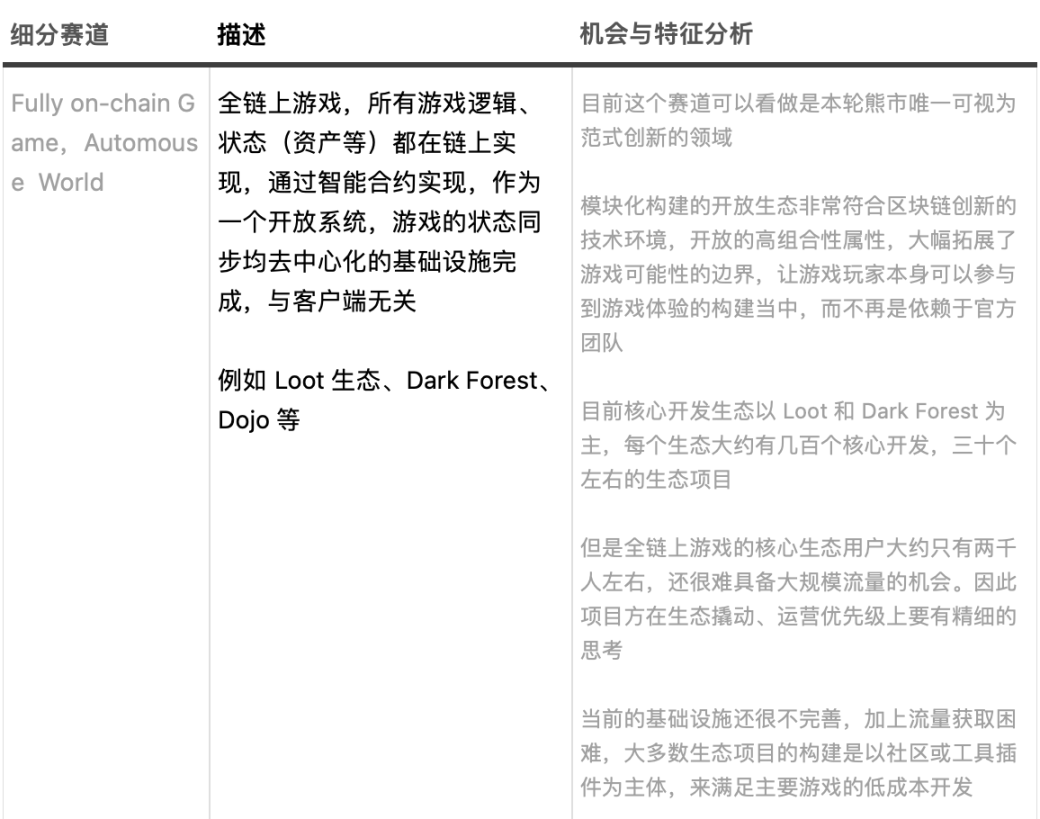

3. 遊戲賽道將迎來大規模上線,有較大機率帶動市場;目前遊戲的產品的供給完備,2021 年下半年遊戲融資體積過50 億美金,經過一年半以上的準備期,新一代鏈遊從製作品質、營運成熟度、可玩性、體驗優化上均有大幅的提升,並即將在未來三個季度上線;

產業賽道分析

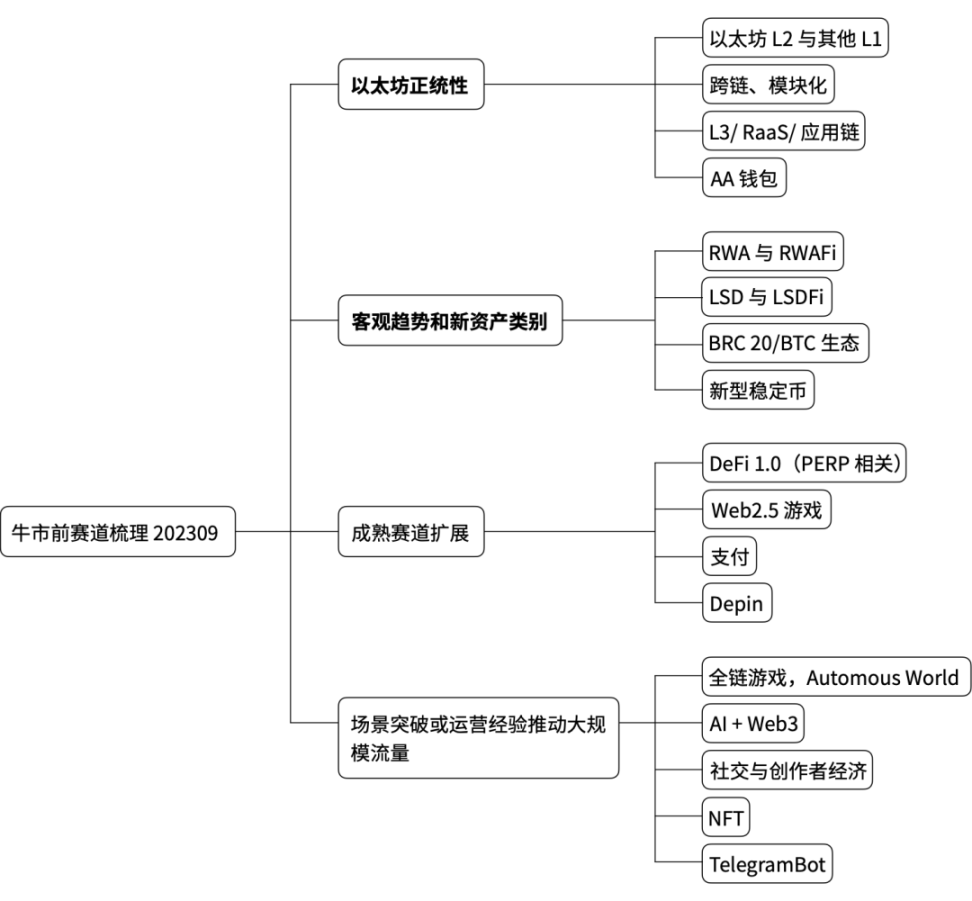

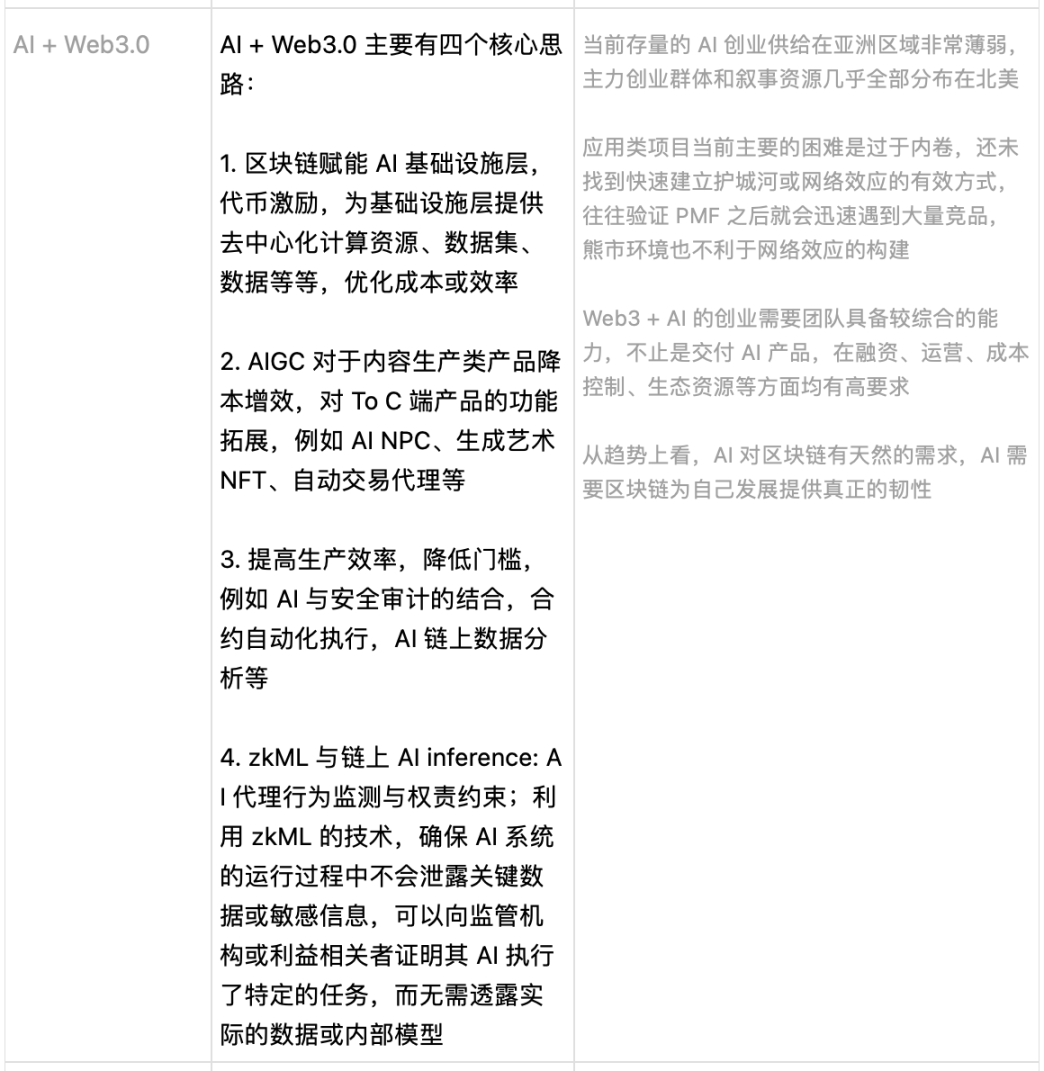

綜合來看,本熊市週期已經持續了超過6 個季度,期間幾乎所有的老敘事都有不同程度演進和發展,當中有一部分已經充分被市場證偽,新的敘事也逐一登場試水,產生有效市場反饋。在6 個季度觀察研究中,我們認為市場產生了比較充足的歸納演繹的素材,可以得出更可靠的研究思路和觀察視角。

ETH 將於未來半年內進行坎昆升級,BTC 將於7 個月後進行下一次減半;我們認為截止到2023 年Q3,下一牛市週期中潛在的核心賽道基本上都已經在市場中湧現。

依據過往行情經驗與歸納總結,我們根據發生的優先順序,成長爆發的原因,整體供給的規模等因素,把現存的主要賽道分為四個類別:

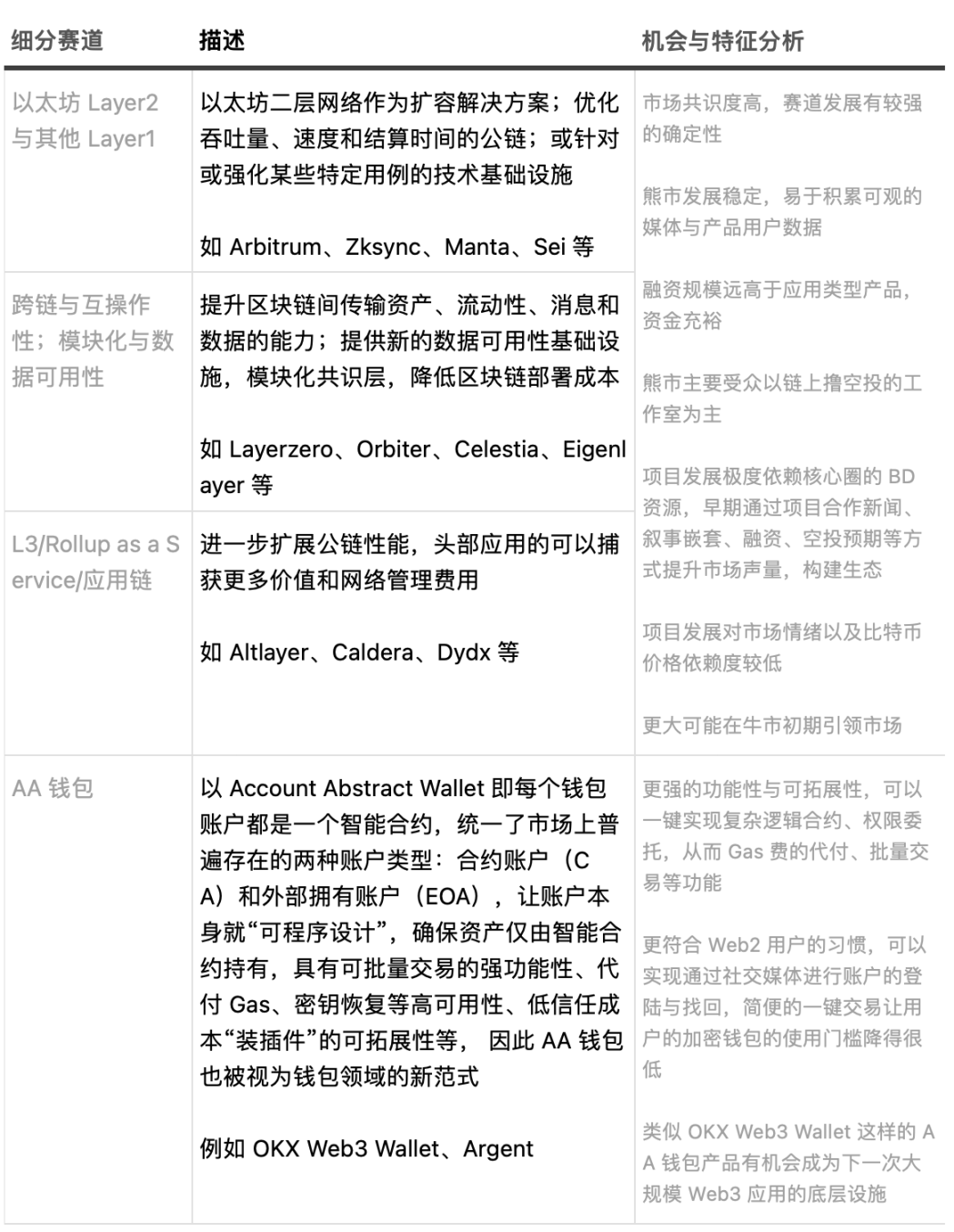

以太坊正統性驅動(重要)

以太坊正統性主要是描述區塊鏈目前發展的核心技術路徑,這個類別在6 個季度的熊市中整體募資規模超過百億美金,基本上佔據整個市場募資規模的40% 左右。

由於大型專案空投成為熊市中為數不多的有效資產發行路徑和市場熱點,這類專案由此持續累積了較高的使用者資料和生態資源;同時「以太坊正統性」類別的專案在早期階段很重要的核心能力是生態BD,透過頭部項目的合作新聞、敘事嵌套、空投預期、強資本背書等方式,提升品牌聲量和生態關注度;此類項目的基本面發展主要以技術生態和敘事的以建構為主,受市場情緒和比特幣價格影響不大,配合較好的資金實力和空投效果,我們認為更容易在牛市早期成為市場的主要引領賽道。

客觀趨勢出現轉折點或產生新資產類別(重要)

一級市場賽道的快速成長並引領市場通常需要滿足以下的標準之一:

- 原本的賽道或技術環境穩定發展,並產生了新的敘事思路或營運策略,如GameFi、DeFi;

- 客觀趨勢及使用者或資產體量穩定成長,達到質變後產生全新的產品類別,如衍生性商品交易;

- 新的敘事,產生新的資產類別,大量新資產的分發管道不受限,如NFT;

由此我們梳理了當前市場上有那些類別的賽道符合以上的標準之一,並認為市場部分細分領域已經開始逐步臨近拐點,有較大可能成為下一輪牛市的發動機。

成熟賽道的規模擴展

依賴使用者場景突破或營運經驗帶來大規模流量

聲明:本內容為作者獨立觀點,不代表0x财经 立場,且不構成投資建議,請謹慎對待,如需通報或加入交流群,請聯絡微信:VOICE-V。

來源:Colin