作者:Glassnode, UkuriaOC;編譯:達瓴智庫

在市場中,比特幣的供應歷來緊張。而近日,長期投資者持有的比特幣數量創下歷史新高,並且被持有的比特幣數量仍然快速增加。在本文中,我們將使用一些鏈上的數據和指標來探討比特幣供應緊縮的問題。

摘要

-

目前比特幣供應非常緊張,一些用來觀察非流動性、被持有的以及來自長期持有者的比特幣供應量的指標均處於歷史高位。

-

短期持有者支出比特幣的行為表明,隨著市場已反彈至3萬美元以上,當前的市場特徵已經轉變。

-

對不同群體的投資者成本基礎的分析表明,30,000美元區間是多頭最感興趣的區域,但該區域距離33,000美元區間仍然有較大的鴻溝。

預計距離下次比特幣減半還有166天,而現貨ETF在美國獲得批准上市的可能性也變得越來越大。因此,投資者的興奮情緒隨之水漲船高。在這種情境下,投資人將面對的一個問題是,市場上還有多少比特幣是自由流通的,而非緊緊握在投資人自己的錢包裡。

在本文中,我們將透過從宏觀角度關注比特幣的分佈來探討這個問題,並透過各種鏈上的數據和指標來衡量比特幣供應的緊縮程度。

越來越「老」的比特幣

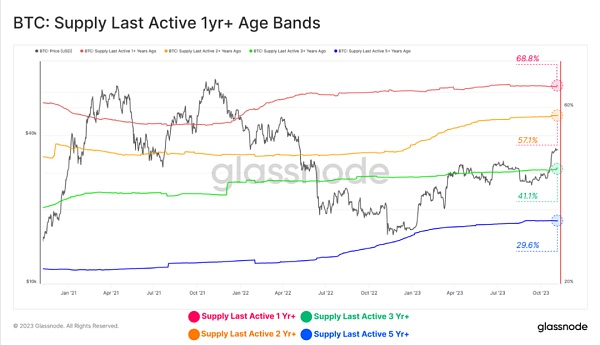

今年以來數位資產的價格表現令人印象深刻。儘管如此,比特幣長持投資者仍舊牢牢持有他們擁有的數位資產,在當前存在的比特幣中,持有時間超過一年以上的佔比徘徊在幾個活躍期的歷史最高水平:

-

最後活躍期在1年前:佔68.8%

-

最後活躍期在2年前:佔57.1%

-

最後活躍期在3年前:佔41.1%

-

最後活躍期在5年前:佔29.6%

圖1:最後活躍期在1年前的比特幣所佔市場流通比特幣的百分比

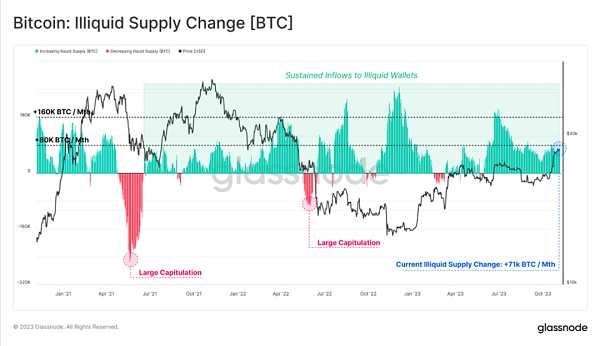

非流動性供應指標衡量的是支出歷史記錄最少的錢包中的供應量,其ATH也高達1450萬枚比特幣。比特幣的非流動性供應的變化通常隨著錢包透過交易平台提款同步變化,這表明儘管投資者提現這些比特幣,但也對其進行託管。自2021年5月以來,交易中的提款總額已超過170萬枚比特幣。

圖2:比特幣的非流動性供應

比特幣的這種供應緊縮的趨向也反映在非流動性供應的月度變化率。目前非流動性供應仍舊處於已持續多年的淨增長期內,且仍以每月超過71,000枚比特幣的速度繼續增長。

圖3:比特幣的非流動性變化

我們在比特幣的長持投資者的淨頭寸變化指標(該指標在Cointime Economics框架中也被稱為「拱頂供應指標」)中看到了類似的變化模式。自2021年6月以來,該指標的變化趨勢反映了持續的資金流入,而這種資金流入在2022年6月3AC 和LUNA-UST 出現崩盤和恐慌性拋售之後出現了顯著的上升。

這項指標的變化說明了比特幣供應市場目前已日趨成熟,因為投資者會謹慎持有他們的數位資產,避免因衝動而產生不斷快速交易的不理智行為。

圖4:比特幣長持投資者的淨部位變化

投資者的信念分歧

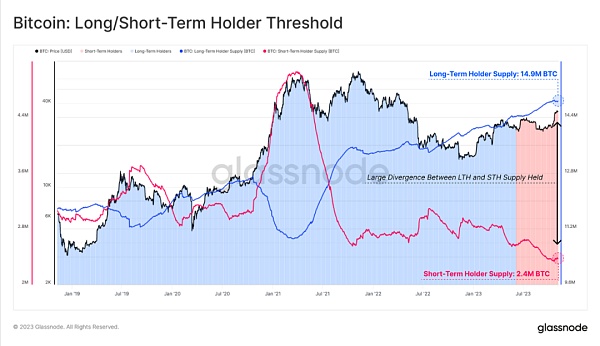

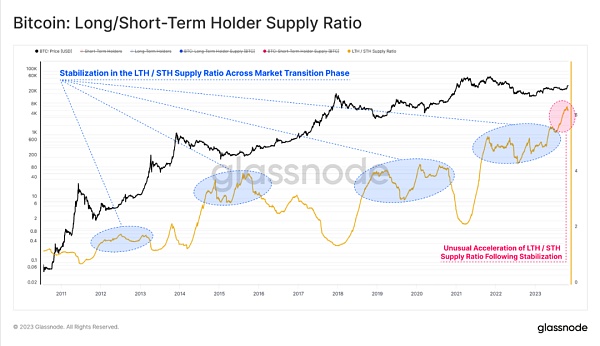

長持投資者的比特幣供應(下圖藍色折線表示)當前略低於歷史高點,而短持者供應(下圖中紅色折線表示)目前則處於歷史低點,這兩種指標在目前展現出明顯的背離。這種動態清晰地表明,由於持有者越來越傾向於持有而非將他們的比特幣用於投資,因此目前市場上的比特幣供應越緊張。

根據我們先前的研究,比特幣的長持投資者歷來會等待其價格超越歷史新高之後再重新進行比特幣的資產分配。這一投資傾向在2021 年大牛市期間市場上比特幣供應量的大幅緊縮中得到了證明,而與之相應的是來自短持投資者的供應量以及交易平台數位資產流入量的增加。

圖5:長持/短持投資者的比特幣供應量隨價格出現明顯的分水嶺

如果我們計算長持投資者和短持投資者的數量比例,我們可以看到它已突破2023 年7 月以來的新高。這清楚地顯示了休眠供應和流動供應之間的巨大分歧,也凸顯了比特幣供應市場當前的緊張程度。

圖6:長持/短持投資者的比特幣供應比例

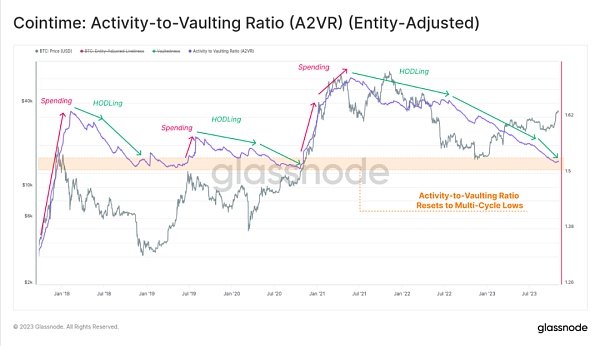

活動與跳躍比例(A2VR)是一個全新的指標,它在宏觀的層面上優雅地描述了這種差異。它透過比較比特幣投資者的持有時間衡量了數位資產「活動」和「不活動」的歷史平衡。

-

此指標的上升趨勢顯示這些長期持有的資產正在被花費,越大的上升幅度代表越積極的資產分配行為。

-

該指標的下降趨勢表明比特幣投資者更傾向於將其資產處於持有而非「活躍」的狀態,其陡峭的曲線指明了這種趨勢將繼續加速。

自2021 年6 月以來,A2VR 指標一直處於下降趨勢,2022 年6 月後梯度明顯變陡。該指標現已達到與2019年年初和2020年底類似的低點,這兩個指標都發生在市場出現顯著上升趨勢之前。這也顯示2021-22週期的「繁榮」 已經完全被市場沖走。

圖7:比特幣的A2VR指標趨勢

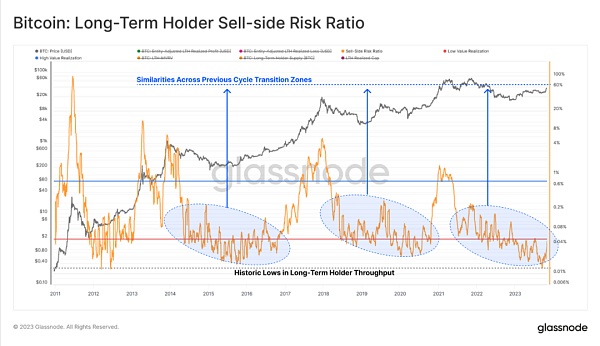

評估投資者活動的另一個視角是分析他們的花費行為。賣方風險比率是一個很好的指標,它可以評估投資者鎖定的利潤或損失相對於資產規模(以已實現上限為指標進行衡量)的絕對值。我們在以下框架下考慮該指標:

-

當該指標處於高值時,它代表投資者願意以對其成本基礎而言採取更高風險且更高回報的投資策略來花費他們的數位資產。

-

當該指標處於低值時,大多數花費的資產處於一種近似於收支平衡的狀態,這表示在當前區間內數位資產的「價格損益」已耗盡。

在這種情況下,我們只考慮短持投資者群體,因為他們是日常價格走勢的主要驅動力之一。在最近價格上漲至35,000 美元之後,賣方風險比率從歷史低點飆升,表明許多「新比特幣」(指持有時間不長的比特幣)的「重新覺醒」。這說明該族群近期出現了較大的獲利。

圖8:短持投資者賣方風險比例

然而,對於長期持有者群體來說,雖然他們的賣方風險比率略有上升,但在歷史背景下仍然維持在非常低的水平。該指標目前與2016年和2020年末的情況類似,而這兩個時期的比特幣整體供應也呈現非常類似的緊張。

圖9:長持投資人賣方風險比例

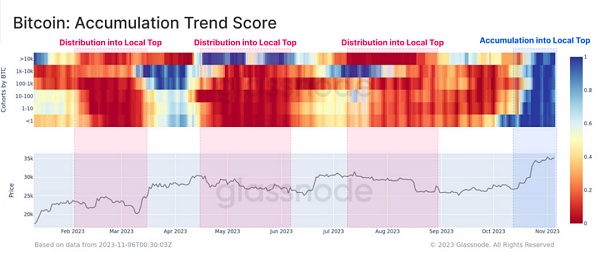

比特幣持有量的全線累積

先前的一組指標主要從比特幣長持和市場成熟度這兩個方面評估當前比特幣市場供應緊縮的局面,而接下來我們將論述從錢包收支的角度分析當前市場的比特幣供應量。累積趨勢評分指標有助於根據持有者錢包的規模追蹤當前市場上的比特幣供應量,自10月下旬以來出現了不尋常的動態。

在下圖中,我們可以看到各個投資者群體的錢包帳戶都有非常良好的流入行為評分,這明顯是年初至今對比特幣市場供應收緊的最佳註腳。從這個事實中我們可以看到以下一種模式:在大多數投資者錢包中的比特幣淨流出(下圖中紅色方塊)增加期間,市場遇到了阻力;而市場的上漲則與均衡流入(下圖中藍色方塊)的變化趨勢暗合。這種現象說明了投資者信心的增強和交易者交易行為的改變。

圖10:比特幣持有量的累積趨勢評分

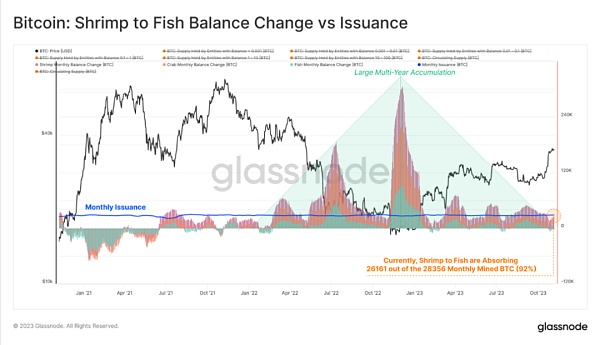

如果我們單獨關注那些持有規模較小的持有者,例如「蝦」(<1BTC)、「蟹」(1-10BTC)和「魚」(10-100BTC),則會發現這些持有者在我們的觀察研究中的重要性愈發凸顯。該子組的餘額成長率目前相當於新開採供應量的92%,並且自2022 年5月以來一直保持在較高狀態。

圖11:「蝦」到「魚」的餘額變化與比特幣開採量的對比

對成本基礎密集區域的研究

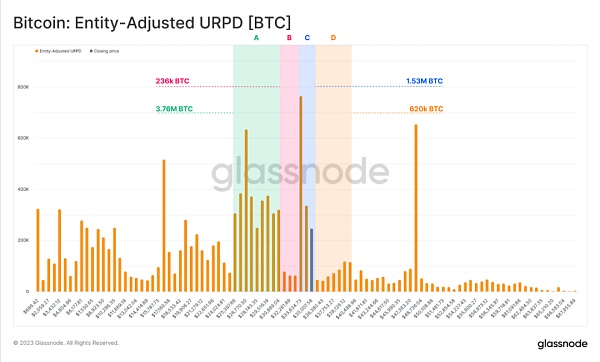

簡單地說,目前我們可以透過UXTO與已實現利潤分配(URPD)來識別成本基礎比較密集的區域,以及因為那些交易量相對較少而形成的「縫隙區域」。我們可以看到目前的4個與我們的當前現貨價格非常接近的重點區域。

-

A部分:在2023年的第二季度和第三季度,市場上有大量的比特幣堆積在26,000到31,000美元的價格區間中。

-

B部分:在31,000和33,000美元之間存在一個空隙,這表示價格很快就突破了該區間。

-

C部分:最近有大量比特幣交易出現在33,000到35,000美元這個價格區間。

-

D部分:2021-22週期中,大約有600,000個比特幣的成本基礎略微高於35,000到40,000美元這個價格區間。

圖12:經過實體調整後的URPD

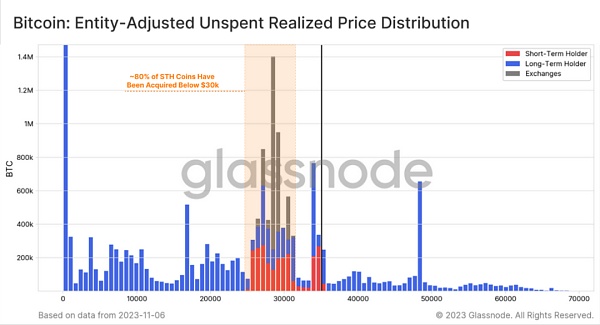

最後,我們可以透過分別分析長持投資者(藍色)和短持投資者(紅色)的URPD來進一步闡述這個問題。我們注意到大多數被短持的數位資產都是獲利的,而這些資產的大多數基礎成本都位於25,000到30,000美元這個區間內。由於短持投資者在先前的價格上漲中採取了「獲利出局」的策略,因此賣方風險比例也有所上升——這些交易將數位資產以當前的價格轉移給了新投資者。

總體而言,這表明30,000到31,000這個美元區間應當是我們重點關注的一個關鍵區域,因為該區域提供了最大規模的市場比特幣供應,同時它也處於成本基礎密集區域的較為上層的位置。鑑於在35,000美元左右完成交易的比特幣仍然較少,這說明市場將在價格回歸到30,000美元的時候才會做出比較明顯的反應。市場的比特幣價格估計應與我們在先前的報告中提到的真實市場平均價格保持一致,這也是我們對「主動投資者成本基礎」的最佳估計。

圖13:經過實體調整後的未花費的已實現利潤分配(URPD)

總結

比特幣的市場供應歷來處於緊縮狀態,而近期尤甚——許多描述「比特幣不活躍」的指標已經達到了多年甚至歷史新高。這些數據都顯示了比特幣市場供應的緊縮狀態非常嚴重,考慮到比特幣價格在年初至今的強勁表現,這一反常的現象令人特別關注。考慮到比特幣預計在明年4月再次減半,再加上當前美國現貨ETF的積極勢頭,預計未來的幾個月對比特幣投資者而言將是令人興奮的。