Part.1 Insight

預測市場需要Web3嗎?

作者:Sid, IOSG Ventures

投注的生命週期

Investopedia指出:「預測市場是一個人們可以交易基於未來未知事件結果的合約的市場。」本質上,它是一個投注/賭博市場。為了更好地理解投注市場,讓我們分解一個賭注的生命週期:

信念

在信念階段,一個預測只是一個觀點。當一個人把自己的觀點變成投入資金的賭注時,在結果支持那個信念時候,他就可以獲得回報。

信念是透過各種認知、社交、情緒和環境等複雜因素的相互作用形成的。觀點可以由即時的信念或深思熟慮的思考產生,而且因為對錶達觀點的人來說沒有金錢損失,所以觀點給出得更加自由。

投注

賭注的產生有兩種情況:

-

想要從自己的信念中獲利

-

有一個與信念無關但非常有吸引力的結果

第一種賭注可能來自於經過計算的觀點,第二種則來自於「小賭大贏」的態度。

為了使任何合約成功,需要有一方和反方:

-

你賭50美元切爾西贏一場比賽,需要有人(或許多人)願意總共投入50美元賭切爾西隊輸(假設賠率是50/50)

-

在GMX上進行保證金交易,交易者開設一個多頭頭寸,而GLP是反方

-

像輪盤、二十一點等賭場遊戲需要有一個「莊家」作為反方

有時候,為了吸引反方參與,我們需要採取一些激勵措施,因為一個事件的結果並非總是同樣可能發生。這些激勵手段可以包括各種形式,例如賠率、AMM(Automated Market Maker)中的債券曲線,甚至是永續/保證金交易平台中的資金費率。

市場預測的結構設計在專注於特定類型的結果時變得更加複雜。體育博彩作為一個例子,需要獨特的賠率設置,因為幾乎沒有兩個事件會有幾乎相同的結果。此外,每個重大事件(例如聯賽冠軍的結果)可能涉及許多小事件(每場聯賽的結果),進一步增加了複雜性。

在預測事件中,還需要正確執行合約。如果你的對手拒絕付款怎麼辦?這就是為什麼衍生性商品本質上是法律強制執行的合約。在區塊鏈上,合約可以根據結果無需信任地執行。

因此,要進行賭注,需要:

-

發生(或不發生)事件,並發布事件/遊戲的合約

-

確保足夠的參與者對這些事件有意見(製造者需求, maker demand:市場參與者透過提供市場訂單)

-

確保這些參與者有對手方(接受者需求, taker demand: 市場參與者執行市場現有訂單)

-

確保結算

-

確保沒有市場操縱

結果

「賭博遊戲促進了『控制幻覺』:即賭徒認為他們可以對實際上由機會定義的結果施加技巧。」- Dr. Luke Clark

結果是事件賭注的結束。一旦結果確定,賭注就完成了。

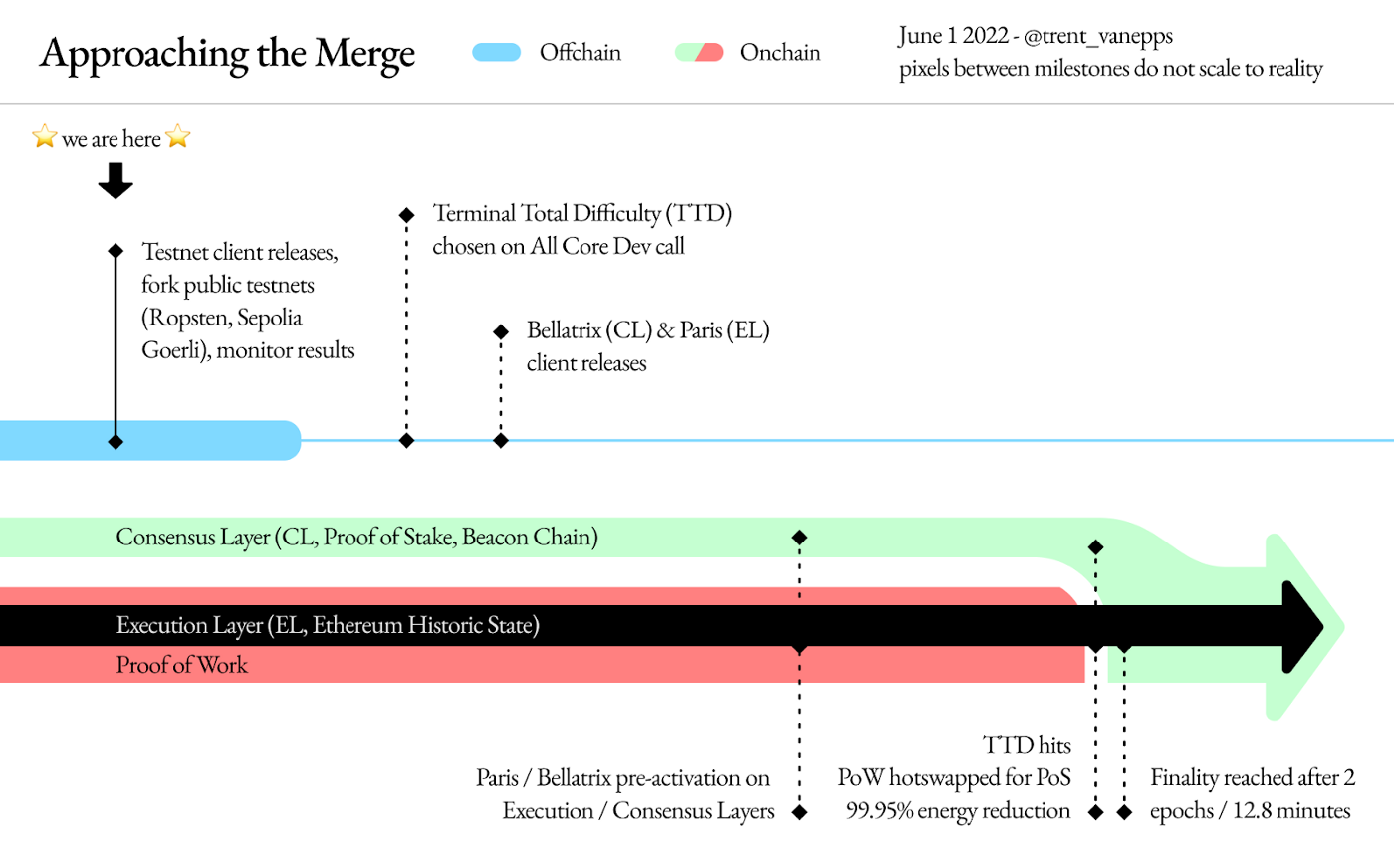

預測市場需要Web3嗎?

讓我們根據上述提到的創建賭博市場的標準來看看Web3的必要性:

事件/遊戲創建

除了無需許可的事件發布之外,這裡並沒有明確的區塊鏈用例。無需許可的發布(Permissionless Posting) 是一個缺陷,而不是特點,因為這會為同一事件創建高度冗餘,從而惡化投注者的體驗。賭注的創建可以基於一個事件,也可以創造像鏈上輪盤賭或二十一點這樣的遊戲。 (無許可發布指的是任何人都能夠在沒有中心化審查或許可的情況下發布資訊或交易)

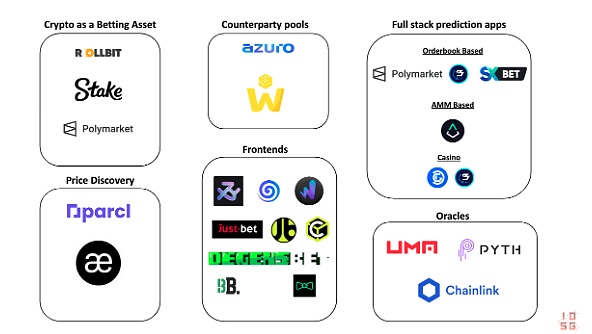

事件也可以是價格發現。我們在Aevo上看到了尚未發布的代幣的預測市場,其為市場對代幣價格的看法提供了一個很好的指標。

Parcl也正在為房地產更好的價格發現創建一個預測市場。它為房主提供了他們房子價值的大致數字,也為打算在某個城市購買房地產的買家提供了預算範圍。

價格發現的用例也是事件合約中流動性的功能,這就是為什麼下一節很重要。

製造者需求

區塊鏈無法控制製造者需求,其完全由產品內建的行銷或遊戲等線下行為驅動。

那些針對價格發現的公司,必須著力產生盡可能多的製造商交易量,以獲得特定資產的最準確價格。

交易對手方

現在我們進入一個有趣的話題。可以透過吸引人的賠率激勵交易對手方進行賭博,尤其是在事件結果幾乎可以確定的情況下。在下面的圖片中可以看到,由於Polymarket訂單簿中的巨大不匹配,有可能用0.50美元的賭注贏得200美元。

一種方式是像Augur Turbo 一樣,每個市場都是獨立市場,運作在Balancer AMMs上。這裡的LPs(流動性提供者)作為不同市場的交易對手。雖然這種結構很好地避免了過度依賴賠率計算(或獲取),但它使得發布預測事件的體驗變差。

對於像Aevo這樣的價格發現訂單簿,如果沒有流動性,平台有時將不得不自己充當交易對手方。這樣並不理想,尤其是在市場底部未知的情況下。

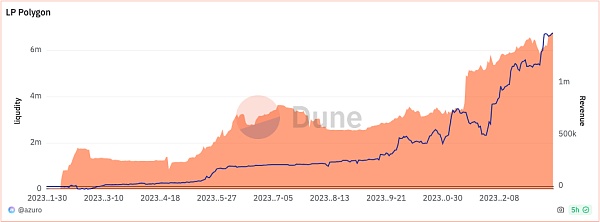

另一種方法是創造一個像「The House」一樣的交易對手方LP池。就像Azuro 和WINR 所做的那樣。有一個流動性池,將作為賭注者的交易對手。 Parcl 有一個USDC流動性池,作為交易者在不同城市長期或做空房地產價格的交易對手方。

這兩種協議都已經證明了它們的有效性:

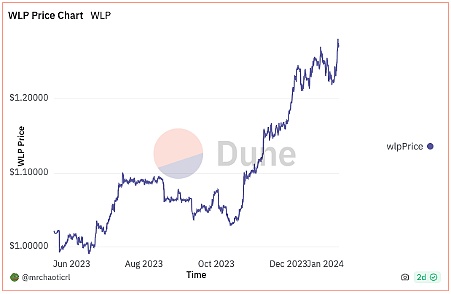

Azuro在Polygon上LPs產生的收入(資料來源:Dune)

WINR的LP代幣(WLP)價值已從1美元增長至約1.27美元(如果在2023年7月1日左右開始LP,顯示了27%的回報)

(來源:Dune)

這些模型顯示了一些良好的產品市場契合度,其中前端只需要關注賭注者在平台上下注,而無需管理訂單簿或做出AMM帶來的權衡。

你可以將這些模型視為Uniswap v4,不同的前端使用底層流動性(類似鉤子)。

WINR協議有一個賭場投注前端和另一個提供高達1000倍槓桿的保證金交易協議,這確保了高池子利用率,但可能對池子非常危險。

確保結算

一旦事件完成,下注就需要結算。在AMM 結構中,一切都在鏈上,並在合約上結算。對於Polymarket 訂單簿模型,訂單簿是在鏈下維護的。如果需要,Polymarket可以阻止提款。對於類似Bookmaker.xyz 的Azuro 前端,無需存款。每個下注都被視為獨立的交易。唯一的鏈下元件是賠率的計算和資料來源。

確保沒有操縱

如果有一個集中式的資料提供者,而這個資料來源被提供者操縱,這可能會對市場製造者(maker)和接受者(taker)的結果產生不利影響。這是大多數Web3預測市場使用像Chainlink這樣的預言機系統的主要原因之一。使用預言機會在延遲和數據完整性之間存在權衡。在選擇預言機時,平台可以在第一方和第三方預言機之間做出選擇,這涉及到延遲的權衡。在快速發展的事件中,是否有延遲是非常重要的影響因素。

在賭場遊戲中,隨機性是否完整是至關重要的,其公正性不能受其來源而影響。

Chainlink和其他預言機如Supra和Pyth透過聚合盡量減少操縱的可能性,但在廣大的市場中,數據來源的真實性和可靠性仍然是一個問題。這些預言機系統努力透過聚合多個資料來源來提供可靠性,減少單一點故障的風險,以此來保護市場免受不當操縱的影響。儘管如此,確保資料來源的真實性和防止操縱仍然是預測市場中持續存在的挑戰。

成功與失敗的既有應用

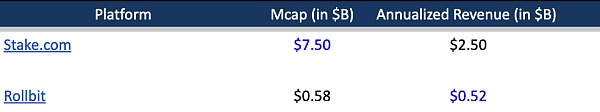

當我們觀察加密市場與預測市場時,比較成功的例子是加密貨幣被用作在如Stake.com和Rollbit上進行賭注的資產。

(藍色數字是預測的數字)

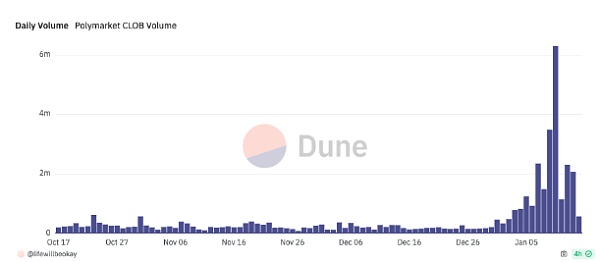

儘管像Polymarket這樣的應用取得了一定的成功,但它並不是一個可以保持一致交易量的平台,因為在事件環境和平台之間存在著巨大的差距。

Source: Dune

加密貨幣與預測市場的產品市場契合度(PMF)在像Azuro和WINR這樣的「House」池系統中已經初步顯現。一個明顯的應用場景是,專注於特定類型預測市場的新前端只需關注需求方。他們可以利用像Azuro和WINR這樣的系統,而這些系統反過來為穩定幣持有者提供一流的收益率(以目前的速度計算,年化收益率為40-60%)。

在大多數國家,對於博彩應用和線上賭場的監管非常嚴格。像Azuro和WINR這樣的協議也可能面臨比像Rollbit這樣的公司更低的監管壓力。

前端提供多少參與度,加密市場就有多少參與度。目前還沒有完全無需許可和無需信任的加密預測市場。

我們期待看到的是像Parcl這樣的應用可能取得的成功,它為一個相當不流動的資產類別帶來了透明度。從基本原則來看,它似乎具有實現其價格發現目標的正確結構。

Web3的主要應用情境包括支援各類預測市場建構的交易對手方池結構,以及預測市場成功應用於更好的價格發現。

隨著加密貨幣市值的成長,以及越來越多的人在鏈上擁有可支配資本,預測市場產業或有利可圖,或至少也很有用。

Part.2 投融資事件

槓桿交易協議Particle 完成種子輪融資,Polychain Capital 領投

* DeFi

槓桿交易協議Particle 完成種子輪融資,Polychain Capital 領投,Nascent、Inflection、Neon DAO、Naveen Jain、Arthur Hayes、DCF God、Sam Williams、Kalos、Richard Ma、Palmer、vxCozy 等參投,具體融資金額未披露。

3A 遊戲平台SkyArk Chronicles 完成1,500 萬美元融資,Binance Labs 領投

* Game

3A 遊戲平台SkyArk Chronicles 完成1,500 萬美元融資,Binance Labs 領投,VividThree、 GuildFi 、 Jambo、 BreederDAO 及LayerZero 執行長Bryan Pellegrino、Tangent Ventures 共同創辦人Wangarian 和Story Protocol 執行長Bryan Pellegrino、Tangent Ventures 聯合創始人Wangarian 和Story Protocol 執行長Bryan Pellegrino、Tangent Ventures 聯合創始人Wangarian 和Story Protocol 執行長Bryan Lee 等參投。

RWA 商業借貸協議Kasu 完成300 萬美元種子輪融資,Woodstock 等領投

* RWA

RWA 商業借貸協議Kasu 宣布完成300 萬美元種子輪融資,Woodstock、Morningstar Ventures 和Faculty Group 領投,Cypher Capital、Matterblock、Andromeda Capital、NxGen、Rarestone Ventures、Asteroid Capital 和Optic Capital 等參投。所籌資金將用於推進Kasu 創新平台,該平台致力於重新定義RWA 借貸標準,優化企業的現金流,以降低信用風險,提供風險管理和收益。

去中心化黑客鬆平台BeWater 完成新一輪融資,OKX Ventures 領投

* Ecosystem

去中心化黑客鬆平台及全球開源開發者組織BeWater 完成新一輪融資,具體金額暫未揭露,OKX Ventures 領投。

比特幣Layer 2 網路Bitfinity 以1.3 億美元估值完成700 萬美元代幣融資

* BTC Layer2

比特幣Layer 2 網路Bitfinity 以1.3 億美元的估值完成700 萬美元代幣融資,包括2021 年約100 萬美元的種子輪融資和去年6 月完成的600 萬美元的增長輪融資。 Bitfinity 目前處於測試網階段,計劃在本月稍後或2 月初啟動主網。 Bitfinity 希望在主網啟動並建立和發展其生態系統後的未來幾個月內將團隊發展到約25 人。

遊戲化NFTFi 和SocialFi 平台Eeesee 完成285 萬美元融資

* Game

遊戲化NFTFi 和SocialFi 平台Eeesee 宣布完成285 萬美元融資,包括110 萬美元的種子輪融資和175 萬美元的私募融資,投資者包括SevenX Ventures、Maven Capital、MetaBros、Contango Digital Assets、BasementDAO 等。 Eeesee 原生代幣ESE 計劃於第一季推出。

Quora 獲a16z 7,500 萬美元投資,將加速發展其AI 聊天平台Poe

* AI

線上問答網站Quora 執行長Adam D’Angelo 發文宣布完成7,500 萬美元融資,Andreessen Horowitz(a16z)領投。此輪融資資金將主要用於加速其AI 聊天平台Poe 的發展,預計大部分資金將透過其創作者變現計畫支付給平台上Bot 的創作者。

Umoja 完成200 萬美元融資

* DeFi

由ConsenSys 前社會影響主管Robby Greenfield 創立的去中心化風險對沖策略管理公司Umoja 完成200 萬美元融資,Quantstamp、Blockchain Founders Fund、Orange DAO、Hyperithm、Psalion、Blizzard(Avalanche)等參與。

Solana 生態DeFi 產品Saros 已完成375 萬美元私募輪融資

* DeFi

Solana 生態DeFi 產品Saros 已完成375 萬美元私募輪融資,Solana Ventures、Hashed、Spartan、Arche Fund、GBV、Assym、IF、Genblock、K300、Cryptomind、Kyros 和Evernew 等參投。本輪融資已於2022 年底完成,所籌資金用於支持其擴張計畫和Saros 超級應用程式開發。

Part.3 IOSG投後專案進展

Starknet:主網將於1 月10 日昇級至v0.13.0,完成後需升級全節點

* ZK Layer2

Starknet 推文稱,計劃於北京時間1 月10 日19:00 左右(等待治理投票批准)將Starknet 主網升級至v0.13.0,完成後需升級全節點。為確保全節點與降低的費用保持一致,使用者應升級全節點版本以避免錯誤回應。其中,Pathfinder 全節點應在主網升級後升級至v0.10.3 版本,Juno 全節點應升級至v0.9.1 版本。

zksync 推出Boojum 更新

* ZK Rollup

升級:zkSync Era正在過渡到一種新的Boojum證明系統,無需重新開始。

性能:Boojum展示了世界級的證明性能,與zkSync Era的定序器完美結合,後者已經可以處理超過100個TPS。

去中心化:Boojum證明器只需要16 GB的RAM,為未來大規模證明者去中心化提供了可能。準備就緒:Shadow證明已經在Mainnet上線了!

跨鏈橋Stargate 社群已透過關於整合NEAR 的提案投票

* Crosschain

根據Snapshot 投票頁面顯示,跨鏈橋Stargate 社群關於「透過Aurora 將Stargate 與NEAR 整合」的提案已通過,支援在NEAR 與ETH、Arbitrum、Optimism、Polygon 和BNB Chain 之間跨鏈原生USDC。 NEAR 成為第一個被Stargate Finance 整合的非EVM 鏈。

鏈遊Illuvium 更新2024 年路線圖:爭取Q1 推出公測版本,也可能延期至Q2 初

* Game

鏈遊Illuvium 更新2024 年路線圖,其中推出測試網是首要目標。團隊正在整合區塊鏈技術,最終確定IMX 護照,並完成Fuel 交換。目標是在2024 年第一季推出公測(Open Beta)版本,但由於致力於品質和徹底的測試,因此有可能延長到第二季初。關於並行進展,Overworld、Arena 和Zero 團隊將持續開發新功能,這與測試網推出工作並行,確保沒有延誤。

EigenLayer 將於1 月30 日引入sfrxETH、mETH 和LsETH 三種新LST

* LSD

以太坊再質押協議EigenLayer 將於1 月30 日04:00 引入三種新的流動性質押代幣(LST),分別為Frax Ether (sfrxETH)、Mantle Staked Ether (mETH) 和Liquid Collective Staked Ether (LsETH )。屆時,EigenLayer 將重新開放,允許以每種LST 20 萬枚ETH 的現有上限進行再質押。

Part.4 產業脈搏

第125 次以太坊核心開發者共識會議:討論部分EIP 納入Electra 升級

* Developer

第125 次以太坊核心開發者共識會議(ACDC)已結束,主要討論的內容包括坎昆升級測試網、以及EIP-7002、EIP-6110、EIP-7251、SSZ–ification、EIP-6404、EIP -6465、EIP-6466、EIP-6914、EIP-7549 等是否該納入Electra 升級。

Layer1 公鏈Berachain 開放測試網Artio,主網預計第二季推出

* Layer1

Layer1 公鏈Berachain 向公眾開放測試網“Artio”,Berachain 是一個建立在Cosmos 生態系統中meme 驅動的項目,採用PoL(proof of liquidity)機制,主網預計第二季度推出。 Berachain 的三代幣系統中:用戶透過向鏈上協議(如原生DEX 或穩定幣借貸平台)提供流動性來賺取質押代幣BGT,BGT 不能被市場購買,只能賺取,BGT 可以銷毀兌換網絡的原生Gas 代幣BERA。驗證者透過多種支持的協議將質押獎勵引導回Berachain 生態系統,以保持網路的流動性。將BGT 代幣委託給驗證者的用戶可以從網路協議中賺取Berachain 的原生穩定幣HONEY。

Orbiter Finance:今年將推出代幣並逐步宣布代幣經濟和分配計劃

* Layer2

Layer2 跨Rollup 橋Orbiter Finance 發推稱,今年將推出其原生代幣並逐步公佈代幣經濟和分配計劃,以確保過程公平。而O-Points 計畫將在製定空投規則方面發揮重要作用。

遊戲L3 解決方案XAI 主網已在Arbitrum 上線

* Game

Arbitrum 生態遊戲Layer3 解法XAI 推文表示主網已在Arbitrum 上線。