撰文:AYLO

編譯:深潮TechFlow

導讀

本文深入探討了Solana網路上關鍵的DeFi聚合器Jupiter及其即將到來的JUP代幣空投。文章分析了Jupiter的獨特之處、JUP代幣的潛力、以及其在Solana生態系統中的重要地位。此外,還提供了關於JUP代幣定價、市場預期和潛在回報的深入見解。

正文

繼Jito空投取得巨大成功,市值一度超過4.5億美元後,Solana網路上的下一個重大事件是JUP代幣的空投,這是Jupiter平台的代幣,Jupiter是Solana上的一個重要的DeFi聚合器。

這次空投計畫於1月31日進行,是Solana史上最受期待的一次。

Jupiter有何特色? JUP能否兌現其承諾?我們應該在什麼價格賣出?或何時買入?

在這份報告中,我將深入探討Jupiter的產品線、未來計畫以及JUP空投所帶來的潛在機會。

Jupiter:Solana 上的DeFi 一站式服務平台

自2021年10月成立以來,Jupiter一直致力於在Solana上打造最佳的去中心化交易體驗。該平台透過將各種DeFi功能整合到一個應用中,並提供盡可能流暢的用戶體驗來實現這一目標。

儘管Jupiter 最初被設想為交換引擎,但該協議已經發生了重大發展,包括了多種不同的產品,以滿足不同用戶的需求,如:成本平均化策略(DCA,又稱定投法)、限價訂單、永續交易,以及最近推出的launchpad啟動平台。

在我看來,DCA工具可能是目前DeFi中最好的產品。

來源:Jupiter Exchange

Jupiter在2023年的成長非常出色,每月交易量大約成長了十倍,從1月的6.5億美元成長到12月的71億美元。值得注意的是,繼Breakpoint 宣布JUP 代幣之後,11 月的月交易量創下歷史新高,月交易量超過160 億美元。

Jupiter 2023年月交易量

作為對比,Uniswap在同一時間的月交易量最低為174億美元,最高超過700億美元。

現在,Jupiter已經處理了超過665億美元的交易量和超過120萬筆交易,成為了Solana生態系統的關鍵層。它佔Solana所有DEX中超過70%的有機交易量,已經成為了Solana上交易者的首選平台。

來源:Dune Analytics

儘管如此,Jupiter 仍致力於持續創新,旨在改進現有功能並推出與其三個主要業務模式支柱一致的新產品:

提供盡可能最佳的使用者體驗

最大限度地發揮Solana 技術能力的潛力

改善Solana 的整體流動性狀況

鑑於其獨特的定位,我認為Jupiter是對兩個方面的押注:

Solana的長期採用:隨著網路活動的回升,2023 年是Solana 復甦的一年。我相信它有很好的發展潛力,並將在L1市場佔據更大的份額。這可能會惠及Jupiter。

DeFi的主流化:交易的未來在於鏈上,甚至像Larry Fink(貝萊德的CEO)這樣的傳統金融機構的執行長也開始談論「每個金融資產的代幣化」。因此,認為Jupiter可能促進這一轉變的說法並不太牽強。

最近宣布的JUP 代幣進一步體現了Jupiter 朝這個方向邁出的戰略步驟。

JUP:DeFi 2.0的象徵

JUP代幣標誌著Jupiter發展和理念的一個重要里程碑。就像Uniswap的治理代幣UNI象徵著以太坊上DeFi的第一波浪潮一樣,JUP也希望成為Solana上DeFi 2.0的精髓。

JUP被設計為一個治理代幣,將允許持有者影響生態系統的關鍵方面。這包括對代幣本身的關鍵方面進行投票,例如最初流動性提供的時機、最初鑄造後的未來排放以及關鍵生態系統倡議。

來源:Jupiter Exchange

代幣的主要目標是:

透過吸引新的資本流動和用戶為Solana 生態系統注入活力

為推出新的生態系統代幣創造動力:JUP 準備成為引入更多生態系統代幣的催化劑

建立強大的分散式JUP 社區

正如匿名聯合創始人Meow所概述的,JUP 渴望建立「DAO 歷史上最有效、最具前瞻性、去中心化、非內部投票的DAO」。

此外,JUP 的效用將隨著時間的推移而發展,具體取決於社區採取的方向。代幣未來的潛在用途可能包括:

永續交易所的費用減免

對launchpad啟動平台的存取和分配

自動化做市商(AMM)的費用分成

然而,Meow明確表示,在至少將用戶基礎擴大10倍之前,他們不會開啟收入分成。

代幣經濟學

代幣經濟學反映了專案的精神,而Jupiter 的願景是使其盡可能簡單。 JUP的最大供應量為100億,代幣分配在兩個冷錢包之間平均分配——團隊錢包和社區錢包。團隊錢包將用於當前團隊、財庫和流動性提供的分配,而社群錢包則用於空投和各種早期貢獻者。

空投細節

第一輪空投計畫於1月31日進行,初始向社區分配總供應量的10%。空投的分配如下:

所有錢包的均等分配(2%):2 億個代幣將平均分配給2023 年11 月2 日之前使用Jupiter 的所有用戶,這相當於每個用戶約200 JUP

分級計分,依未調整的數量計分(7%),分配大致如下:

第一層級:前2,000名用戶,每人獲得10萬代幣(預估交易量超過100萬)

第二層級:接下來的1萬名用戶,每人獲得20,000代幣(預估交易量超過10萬)

第三層級:接下來的5萬名用戶,每人獲得3,000代幣(預估交易量超過10,000)

第四層級:接下來的15萬用戶,每人獲得1,000代幣(預估交易量超過1,000)

社群成員(包括Discord、Twitter用戶和開發者,佔1%):將有1億代幣分配給最有價值的貢獻者和社群成員

此外,未來將有三輪空投。

JUP代幣估值並與JTO的比較

新空投出現的一個常見問題是確定代幣的公允價值。

儘管沒有直接的方法來回答這個問題,但一種方法可能是根據Solana 上最近的空投JTO 代幣來進行比較分析。

JTO是Jito Lab的治理代幣,一個建立在Solana上的流動性質押平台。這次空投向大約1萬名用戶分發了JTO供應量的10%。空投價值最高時超過4.5 億美元。

JTO價格分析

以Binance(最初市場波動後)的首個報價2.13 美元作為參考價(參考價),這是JTO 上線後價格走勢的總結:

來源:幣安

從這個表中可以看出幾個趨勢:

最初,在第一個交易日,代幣價格顯示出從1.74美元到3.77美元的強烈波動。此外,價格在83%的時間內高於最初的報價2.13美元

此外,值得注意的是,第一週的交易對JTO 來說確實是正面的。該代幣的交易價格在97% 以上的時間都高於其參考價格,並達到4.45 美元的歷史高點(ATH)

現在看看不同價格區間的時間百分比,我們可以看到JTO在其ATH水準上的停留時間並不長,只有0.18%的時間是在參考價格2.13美元的2倍以上。

此外,我們也看到JTO沒有經歷超過50%的最初報價跌幅。而且它只有大約8.6%的時間處於超過25%的跌幅。

雖然JUP的價格行為可能不會完全模仿JTO的路徑,但你可以做一些假設:

JUP 的首個交易日預計將大幅波動,可能為短線交易者提供機會

JUP的推出可能會讓市場上的投資者興奮,首周交易可能達到局部高點。價格迅速上漲,超過最初報價的兩倍,可能意味著一個賣出機會

相反,如果跌幅超過最初報價的50%,則可能被解讀為購買機會

超買指標:JTO FDV / LDO FDV 比率

Jito與Lido協定相似。它們的主要區別在於,Jito在Solana上,而Lido在以太坊上。因此,在JTO推出時,一個合理的定價方法是查看JTO完全稀釋估值(FDV)與LDO完全稀釋估值之間的關係。透過這種比較,我們可以了解市場對JTO 相對於以太坊上的同類產品的估值。

這是自JTO 成立以來隨時間變化的JTO FDV / LDO FDV 比率:

我們觀察到,JTO在推出後迅速超過LDO FDV,達到了近1.9的比率,顯示其FDV是LDO的兩倍。然而,這種高峰很可能反映了市場的狂熱,市場很快就將JTO的價格重新定位到較低水準。在隨後的幾周里,JTO與LDO FDV比率呈下降趨勢,直到0.4標記處強勢反彈至0.7-0.8水平。現在看來,市場似乎最終在這個範圍內決定了一個公平價值。這與過去幾個月的平均0.9非常接近。

我們可以得出結論,對於JTO來說,超過1.6的比率代表了一個明顯的超買訊號,而0.4則代表了一個強烈的超賣訊號。

將此估價應用於JUP

正如LDO作為JTO的相對同業一樣,我們需要為JUP在以太坊上找到一個比較的基準。

鑑於Jupiter作為Solana上最大的去中心化交易所,具有自動化做市商(AMM)、DCA、永續交易和啟動平台等特點,在以太坊上找到具有可比範圍的單一項目具有挑戰性。因此,我決定將Uniswap、dYdX和DAO Maker的組合解釋為與JUP最接近的專案。因此,可以總結它們代幣的FDV進行比較。在撰寫本文時,它們各自代幣的FDV總額約為100.4億美元。

我們可以利用這個組合的FDV數字,以及JTO/LDO FDV比率的各個關鍵水平,來估計JUP在不同情況下的價格。

來源:幣安

透過採用這種相對估值分析,我們可以在空投時提高決策水準:

不過,值得注意的是,JTO 與Solana 的日Beta 值相對較高,為0.86。因此,JTO的價格走勢與Solana密切相關,JUP很可能也會遵循同樣的模式。因此,當前市場條件可能會顯著影響這次空投產生的熱度。

在撰寫本文時,Solana的交易價格為80-82美元,較之前的120-130美元水準下降了30%以上,這表明市場條件可能不像JTO空投期間那樣看漲。

將JTO 空投前一個月與最近的SOL 價格進行比較時,可以明顯看出市場狀況發生了變化。因此,認為這可能對JUP 的價格產生負面影響似乎是合理的。

潛在空投回報

這次空投的獎勵能像JTO那麼大嗎?讓我們一起分析一下。

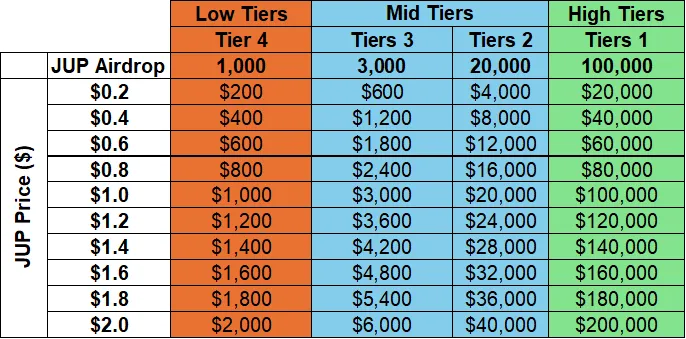

如果我們參考每個等級給予的不同獎勵,我們可以推導出JUP在給定價格下的潛在空投潛力:

來源:Jupiter Exchange

相比之下,這是不同等級和不同關鍵價格的JTO 獎勵:

來源:Jito Labs

即使在最低點1.323美元時,JTO空投對各個等級的獎勵也明顯高於JUP空投的潛在獎勵,即使價格達到2美元,也超過了我們對JUP的估值(20,000美元對2,000美元)。

舉例來說,要使最低JUP等級的獎勵與JTO最低等級在歷史低點的獎勵相匹配,JUP的交易價格需要超過20美元。這將意味著2000億美元的FDV,這個數字是完全不切實際的。

然而,必須強調的是,JTO空投僅集中在10,000名用戶中,而JUP則向近100萬用戶分發其代幣。這也意味著,對於JTO,JUP則被廣泛分發,因此最初可能買家較少。

市場也沒有預期JTO最終會達到如此大的市值,而且圍繞JUP的期望似乎非常大,這也是需要考慮的關鍵區別。當每個人都期待同樣的事情時,事情很少按照預期發展。

因此,儘管JUP空投可能不會像JTO空投那樣為個別用戶提供豐厚的獎勵,但其對更廣泛用戶群體的影響使其成為迄今為止Solana中最重要的空投之一。

我們很有可能看到JUP空投之後鏈上活動的顯著增加。它將成為許多人的刺激動力,對於追求更高回報的degen來說,用他們認為的「免費金錢」(來自JUP空投)進一步承擔風險是非常常見的行為。

最後但同樣重要的是,隨著人們從JUP獲利並轉入SOL,SOL也可能從增加的買入壓力中受益,但很明顯,市場短期內不太看漲,因此很難衡量SOL在較低時間框架內的表現。

聲明:本內容為作者獨立觀點,不代表0x财经 立場,且不構成投資建議,請謹慎對待,如需通報或加入交流群,請聯絡微信:VOICE-V。

來源:深潮TechFlow 原創