比特幣現貨ETF敘事猶在持續,在比特幣大漲的背景下,以太坊也不甘寂寞出頭來。

從外部環境來看,ETF的敘事再次來到以太坊,除了灰階外,目前已有貝萊德、富達、 VanEck等6家機構向SEC提交了現貨ETF的發行申請,3月將迎來最近的一次審核潮。

而從內部條件而言,以太坊的確定性利好坎昆升級也已迫在眉睫;再質押協議在年初的再度興起也讓沉寂頗久的以太坊備受矚目。 2月20日,以太坊價格短時突破3,000美元,創下2022年4月以來的最高紀錄。

種種表現來看,台上的聚光燈,似乎真的照到了以太坊這邊。

ETF的博弈,這次來到了以太坊

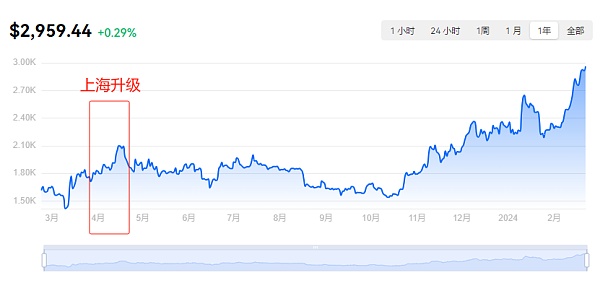

這廂比特幣突破53,000美元,那廂以太幣也不甘示弱。 2月20日,以太坊短暫突破3,000美元,儘管後續滑落至2,900美元左右,現報2,958美元,但仍成功創下了近2年來的最高紀錄。實際上,與23年比特幣引領大盤成長略有不同的是,僅從今年來看,以太坊驅動超過了比特幣,截至2月22日,以太坊上漲28%,而比特幣上漲為21% 。可以看出,從某個角度而言,目前的加密敘事逐漸轉移到以太坊。

以太坊近7日價格走勢,資料來源:OKX

從敘事來看,目前以太坊主要有兩大驅動因素,一是現貨ETF的申請潮,二是即將到來的坎昆升級。現階段最為重要的,無疑是可吸引傳統資金進市的ETF。

從比特幣來看,自11隻比特幣現貨ETF被批准後,儘管比特幣經歷過短時間的結利拋售,但在機構加持下,已有超過52億美元淨流入比特幣ETF市場,帶動比特幣成功收復失地,現報5,1759美元。

正因為比特幣ETF的成功經驗,以太坊ETF的敘事也廣受關注。截至目前,除了灰階在原有信託中申請了可轉換現貨ETF,其他包括貝萊德、富達、景順、Hashdex、21shares、VanEck等6家機構均已提交了以太坊現貨ETF的申請。在先前,SEC延後了所有申請者的第一輪與第二輪申請,目前臨近的審批日期是3月5日,最晚審批日期為7月,其中3、5月為密集審批期。

以太幣現貨ETF申請一覽,來源:彭博社

綜觀比特幣的申請歷程,臨近審核日反而是價格最易拉升與堆積的時期,本次以太坊的短期拉升也有此原因助力。僅從外部環境來看,以太坊與先前的比特幣有著極為類似的情況,一是期貨ETF已然被批,並在芝加哥商業交易所作為受監管的期貨合約上市;二是申請機構頗為一致,均有大型金融巨頭的進駐。

但從審批結果預測來看,產業內的預測口徑仍有差異。立足於可通過的機構普遍秉持期貨已通過則難以拒絕現貨的論點,畢竟在比特幣的申請中,正是該點成功推動了比特幣現貨ETF的通過。彭博分析師Eric Balchunas就表示以太坊ETF 獲得批准的可能性為70%,原因是SEC無法在期貨ETF通過的基礎上拒絕現貨ETF,否則會引來訴訟。經紀公司Bernstein表示,以太幣現貨ETF在5月獲得批准的可能性約為50%,幾乎肯定會在未來12個月內獲得批准。而渣打銀行更是直接認為5月23日SEC會批准以太坊現貨ETF。

而從拒絕口徑來看,目前以太坊面臨的情況與比特幣略有不同,核心就是以太坊的屬性認定問題。

在加密界,商品論與證券論的爭議已曠日持久,證券論通常意味著要遵守更為嚴格的監管,而以太坊作為主流幣的典型之一,其定性的代表意義重大。在公開場合,SEC明確表示過比特幣是商品,但以太坊由於有質押生息等特性,因而去年3月SEC主席Gary Gensler曾表示根據美國法律,使用質押協議的代幣應被視為證券。

但值得注意的是,在去年幣安的訴訟中,SEC曾明確將十餘種代幣列為證券,包括但不限於Solana (SOL)、Cardano (ADA)、Polygon (MATIC)、Coti (COTI) 、Algorand (ALGO)、Filecoin (FIL)、Cosmos (ATOM)、Sandbox (SAND)、Axie Infinity (AXS)、Decentraland (MANA)。然而,在整個訴訟中,SEC並未提及以太坊,而當被追問屬性時,SEC主席也避而不談,這讓以太坊的監管屬性愈發撲朔迷離。

在此背景下,也有眾多機構認為以太坊現貨ETF的核准難言順利。摩根大通的一份報告表示未來3個月以太坊現貨ETF不太可能獲得批准,其支持將以太幣歸類為商品的觀點,但認為美SEC不太可能在5月前做出通過決定。而針對以太坊現貨ETF將於2024年3月底獲得批准這一論調,彭博分析師James Seyffart在X平台直言,」我用4枚ETH打賭這不會發生「。

爭論一直延續至今。就在近日,美SEC就灰階以太坊信託(ETHE)轉換為現貨ETF 的申請徵求意見。 Coinbase 從法律、技術和經濟層面,在長達27 頁的評論信中講述了SEC 應該批准該申請的理由,其認為當前市場共識已明確ETH是一種商品而非證券,同時強調ETH的權益證明(PoS)具有顯著的治理能力,在所有權集中度、共識、流動性和治理方面表現出強大的特徵,從而降低了欺詐和操縱的風險。而經濟理論也表明,在滿足SEC ETP 批准標準方面,ETH與BTC均具有彈性,可應對系統以及市場性風險。

當然,對此,SEC尚未回應。

坎昆升級,以太坊的確定性敘事

相較於博弈中的現貨ETF,以太坊第二大敘事則相當明確-坎昆升級(Dencun)。

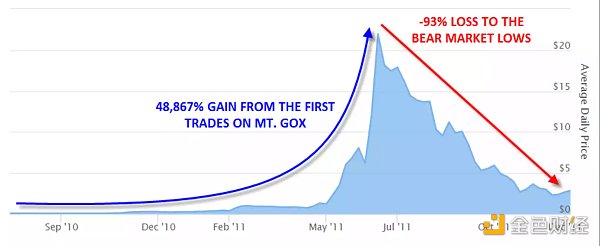

升級是以太坊歷年來的重要驅動之一,尤其是在轉POS後,升級後通常會利好眾多可擴展性板塊。綜觀每次升級提案的價格表現,德州大學奧斯汀分校的Cesare Fracassi 和Moazzam Khoja研究認為,在主要提案前的最後一次以太坊電話會議前的幾週內,以太坊價格會上漲18%。而事實也基本一致,在去年上海昇級時,儘管面臨質押解鎖拋壓,以太幣價格不降反漲至2100美元。

以太坊近一年價格走勢,來源:OKX

具體來看,本次坎昆升級原定於2023年10月,後來因各種原因持續延後,根據最新消息,坎昆升級計畫於2024年3月13日進行,為此以太坊客戶端Geth已於2月9日發布v1.13.12 版本,為以太坊主網坎昆硬分叉奠定基礎。此次升級是以太坊實現進一步擴容的關鍵,能夠增加以太坊網路每秒能夠回應的交易量,也將開啟以太坊資料儲存和檢索能力的發展新階段。完成升級後,以太坊Layer2 網路上的數位資產交易所需的Gas費用將顯著降低,降幅或將達到14倍。可以看出,升級所帶來的性能提升將極大利好以太坊的長期發展。

而在升級之外,近月來再質押協議的火熱也推動了市場對以太坊的關注。根據DefiLlama的數據,在暫時取消質押上限後,再質押協議迅速成長,目前在眾多協議中排名第六,總TVL超69.9 億美元。以典型專案EigenLayer為例,EigenLayer 的TVL從2月5日的21.5億美元成長到2月10日的60.5億美元。

以太坊的炒作,已然開始

在上述種種預期疊加下,以太坊也不負眾望,再度突破3000美元。而從市場來看,大型機構也已用行動表現了對以太坊的看漲趨勢,根據鏈上追蹤器Spotonchain,已有大量鯨魚開始囤積以太坊,數據顯示過去三天由未知錢包地址購買了大約65,000個ETH。穩定幣供應量也反映出類似趨勢,DefiLlama 數據顯示,自1月1日以來,以太坊穩定幣供應量增加了4.4%,從680億美元增加到710億美元。

看似一切向好,但也有不少業界人士表達出其他的擔憂。在比特幣ETF通過後,比特幣反而迅速跌落15%,直到一個月後才重返高地,該種情況也讓眾多人士認為以太坊ETF通過後也會面臨巨大拋售。此外,考慮到質押機制的存在,評級機構標準普爾全球的分析師表示,以太坊ETF 可能會“為區塊鏈網路帶來新的中心化風險”,原因是機構託管會讓ETH的控制更為集中,儘管目前去中心化協議Lido已佔據以太坊份額的31%。

但無論如何,圍繞以太坊的炒作已然開始。一個典型的數據是,自2023年11月9日貝萊德首次提交以太坊現貨ETF申請以來,以太幣價格上漲了27.9%。而此前,貝萊德首次提交比特幣現貨ETF申請後,比特幣飆升了55%。

以此來看,在ETF申請尚未塵埃落地前,機會與風險並存,其中的參與者們,也僅能保持警惕,管理頭寸,畢竟無論外界如何FOMO,盈虧最終的落點,仍是由自身承受。