作者: Tanay Ved & Matías Andrade 來源:Coin Metrics 翻譯:善歐巴,金色財經

簡介

在本期特別版的「網路概況」中,我們將運用數據驅動的方式,回顧2024 年第一季影響數位資產產業的重大事件。

來源:Coin Metrics 參考匯率

由於美國終於批准了現貨比特幣交易所交易產品的十年期努力,2024 年第一季度,數位資產市場顯著成長。與過去幾季加密資產市場充斥的不確定性形成鮮明對比,第一季標誌著該行業的一個轉折點。在此期間,我們看到數位資產總市值再次攀升至2 兆美元以上,比特幣(BTC) 創下歷史新高7.3 萬美元,年內漲幅達到66%。

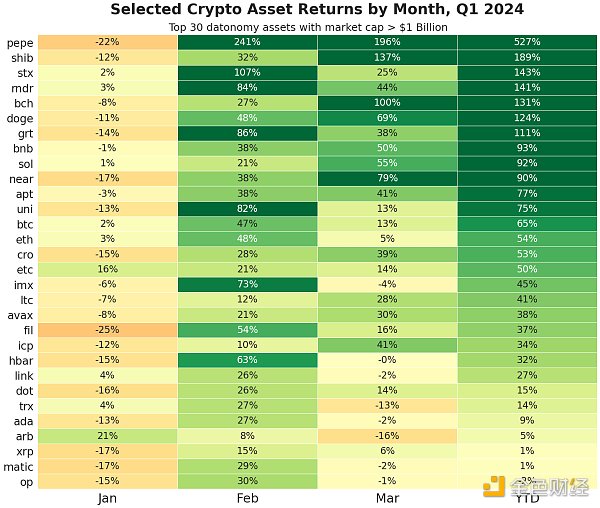

這種強勁勢頭也體現在其他各種加密資產和領域,例如Solana (SOL +92%) 和Near (NEAR +90%) 等Layer 1 區塊鏈、Pepe (PEPE +527%) 等迷因幣,以及Render Network (RNDR +141%) 等結合人工智慧和運算應用的項目。此外,我們還看到各種形式的工具、基礎設施和應用程式陸續落地,為整個區塊鏈生態系統注入了創新的動力和樂觀。以下我們將重點介紹2024 年第一季塑造數位資產格局的主要發展趨勢。

比特幣創歷史新高

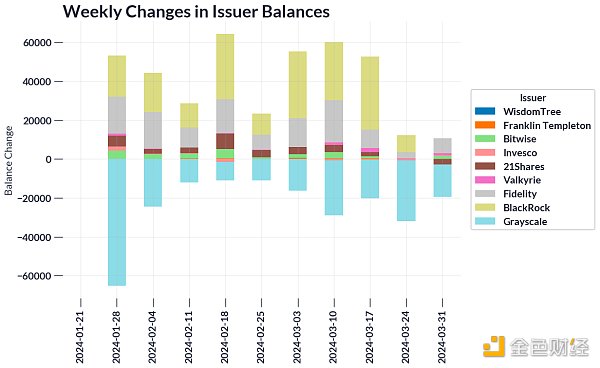

本季度,現貨比特幣ETF 的推出成為數位資產市場的重要催化劑,這是一場備受期待的盛事,擴大了比特幣的投資管道。這一發展吸引了散戶投資者和傳統投資者,為他們提供了一種熟悉的投資工具,具有競爭力的成本和費用結構,讓他們可以接觸到最大的數位資產。包括BlackRock 和Fidelity 等巨頭在內的11 家發行商加入了競爭,此次推出標誌著數位資產被更廣泛地接受。

來源:Coin Metrics ATLAS Coin Metrics ATLAS

比特幣交易所交易產品需求強勁,資金流入史無前例,令許多人吃驚,使其成為史上成長最快的ETF。自推出以來,僅花了一個季度的時間,就有大約120 億美金流入這些工具,持有約佔比特幣目前供應量的4%。在11 家發行商中,BlackRock 的IBIT 是當之無愧的贏家,自成立以來累積了接近25 萬枚比特幣(約170 億美金),其他幾家發行商也在獲得市場份額。相反,Grayscale 的GBTC 則因費用較高以及Genesis 和FTX 破產事件的影響而出現大量資金流出。

儘管投資流偶爾會出現波動,有些日子會出現異常高的活動,但毫無疑問,現貨比特幣ETF 的推出是整個數位資產市場更廣泛上漲的基礎。第一季讓我們看到了市場對這些產品的強勁需求,然而,參與者將渴望看到衍生性商品類ETF 加入後的持久吸引力和影響力。

以太坊Dencun 升級上線

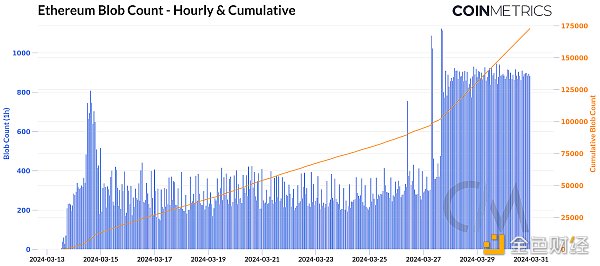

隨著3 月13 日Dencun 硬分叉的成功完成,以太坊實現了路線圖上的另一個重要里程碑,完成了重大基礎設施升級以提高區塊鏈的可擴展性。此次升級不僅受到以太坊用戶的期待,他們曾在網路擁塞期間面臨高昂的交易費用,同時也受到Layer 2 (L2) 解決方案的期待,後者一直面臨與儲存或結算已處理的鏈下數據相關的成本上升問題,這些數據最終會回到以太坊的Layer 1。然而,透過EIP-4844 引入的「blob」緩解了這些瓶頸,為改善網路對所有利害關係人的經濟可行性奠定了基礎。

Blobs 登陸以太坊主網

資料來源:Coin Metrics 網路資料專業版,Dencun Metrics

EIP-4844 透過創建資料「blob」空間來解決以太坊的可擴展性問題。與calldata 相比,blob 是一種更有效的資料儲存形式,Layer 2 可以利用blob 空間將交易結算到以太坊的Layer 1,後者充當資料可用性和結算層。自升級以來,截至3 月31 日,網路已處理了超過20.9 萬個blob。這透過「blob 交易」得以實現,這是一種新的交易類型,涉及使用blob,這些blob 大約可保存18 天- 這與永久儲存的calldata 不同。 blob 的臨時性使它們能夠以更低的成本定價,從而顯著降低了L2 的資料可用性成本(DA) 成本。

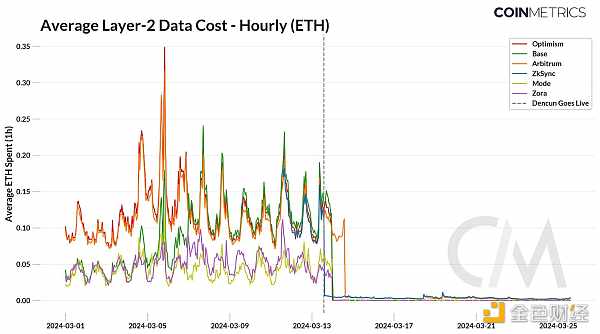

Blob 採用帶來的影響

包括Arbitrum、Optimism 和ZkSync 在內的幾個rollup 在升級後不久就開始採用blob,數據成本急劇下降。平均成本(即相應L2 順序器(負責排序和處理L2 上的交易並將它們提交到L1 進行結算)花費的ETH)從0.15 ETH 大幅下降到約0.0005 ETH,這意味著用戶交易費用降低了60%到90%。隨著成本降低和交易量的增加(例如透過去中心化交易所(DEX) 等應用程式),L2 可能從更高的利潤率中受益。

來源:Coin Metrics ATLAS

在這一背景下,網路需求對blob 費用定價動態的影響將是至關重要的監控指標。 EIP-4844 創造了一個新的blob gas 市場,其運作方式類似於EIP-1559,費用會根據供需關係而變化。目前,網路的目標是每個區塊3 個blob,最大為6 個blob。因此,當一個區塊中的blob 數量超過這個目標時,blob 的基礎費用就會增加。我們已經看到這種情況發生了幾次,證明了它對於網路在blob 空間利用率高的情況下進行壓力測試的重要性。例如,隨著席捲Solana 的迷因幣熱潮也蔓延到Base,Coinbase 的L2 Base 經歷了交易費用激增。

此外,在3 月27 日,大量blob 資料銘文(「blobscriptions」)的湧入導致每小時平均blob 費用飆升,從之前幾乎沒有成本一下子漲到超過60 美元。這種增加的blob 活動也導致了以太坊網路的區塊數量下降。因此,隨著rollup 採用率及其blob 容量的增加,監測費用動態和網路健康狀況將變得至關重要。儘管出現了一些早期問題,但很明顯,Dencun 升級為用戶、rollup 和應用程式帶來了更高的可訪問性。

穩定幣的成長與格局

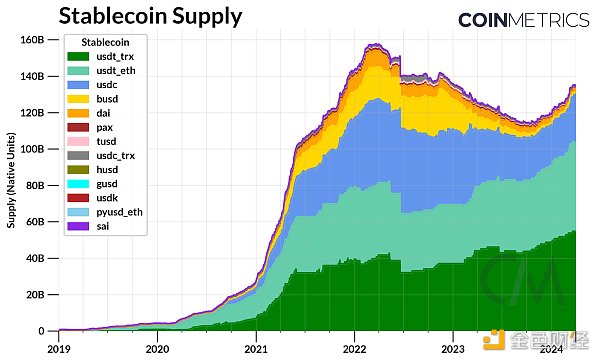

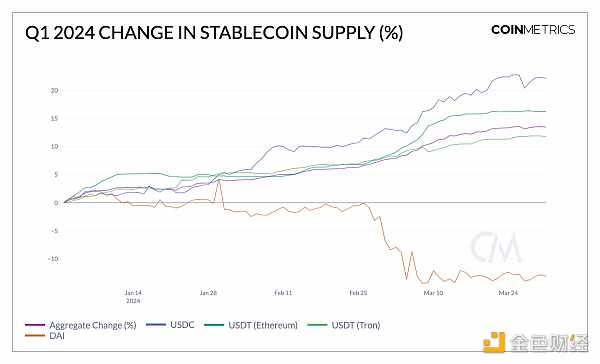

隨著數位資產市場估值的成長,穩定幣在第一季也恢復了擴張。掛鉤美國美元的穩定幣供應量突破1,350 億美元,整個季度累計成長13.5%。穩定幣巨頭Tether (USDT) 的流通量突破1000 億美元,其中以太坊網路上的流通量增長了16%,而Tron 網路上的流通量增長了11%。 Circle 的USDC 在第一季開局強勁,供應量成長22% 至270 億美元,接近去年區域性銀行危機期間的水平。雖然USDT 一直主導著中心化交易所的交易量,但隨著流動性改善,USDC 交易對在現貨市場上也獲得了越來越大的份額。除此之外,Paxos 發行的BUSD 停用以及對數位資產的整體需求增加,也部分解釋了這兩大領先穩定幣市場份額的成長。

來源:Coin Metrics 網路數據

同時,MakerDAO 的代幣供應量在第一季下降了13%,降至32 億枚。由於美國接近高峰的利率,對加密貨幣抵押借貸收益的需求超過了美國國庫券提供的收益率吸引力,而美國國庫券佔支持Dai 的抵押品大部分。來自高收益新加入者的競爭,例如Ethena 的USDe(由質押的ETH 和衍生性商品市場的永續期貨部位抵押),也促使整個生態系統的利率改變。為了防止Dai 出現需求衝擊並改善其儲備流動性,Maker 將Dai 儲蓄利率從5% 提高到15%,激勵採用Dai。受這些因素的影響,整個去中心化金融市場的穩定幣利率飆升至接近15%,並提高了整個生態系統借貸和槓桿的成本。

Coin Metrics 公式產生器

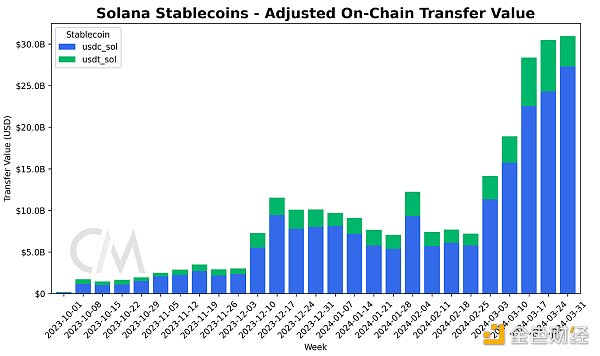

隨著流動性的增加,穩定幣的格局也變得更加多樣化。例如,PayPal 的PYUSD 在今年年初面臨挑戰,供應量自1 月以來下降了28%;法國興業銀行發行的歐元支持的EURCV;以及協議原生穩定幣,例如Aave 的GHO。最近,我們也看到了「BlackRock USD 機構級數位流動性基金」(BUIDL)的推出,該基金是基於以太坊的代幣化貨幣市場基金。這些產品不僅在抵押品支援和風險方面各不相同,而且發行者也多種多樣,包括金融機構和DeFi 協議。此外,穩定幣發行和轉移量也擴展到Solana 等Layer 1 網絡,以及Tron 和以太坊的Layer 2 網絡,展示了它們在整個生態系統中的使用情況。

結論

隨著第一季的收官,數位資產領域經歷了深刻的成長和關鍵的發展,標誌著市場日趨成熟和多樣化。儘管市場充斥著投機和亢奮情緒,但仍取得了許多方面的進展,從現貨比特幣ETF 的推出到基礎設施升級以及Layer 1 和Layer 2 生態系統的採用,都為更廣泛的可訪問性和創新用例鋪平了道路。

隨著SBF被判刑,第一季也標誌著市場情緒的重大轉變,我們正擺脫籠罩該行業的陰影。展望未來,還有各種發展可能會影響數位資產產業。 Coinbase 案與美國證券交易委員會(SEC) 案的重啟,以太坊ETF 的潛在推出以及比特幣即將到來的第四次減半無疑將讓參與者保持關注。