作者:UkuriaOC, Glassnode;編譯:鄧通,金財經

摘要

-

比特幣第四次減半已經發生,比特幣供應量的年化通膨率降低了50%,在稀缺性方面決定性地超越了黃金。

-

在衡量減半時,多個網路統計數據中的成長率都在下降,而這些措施的絕對值繼續攀升至新的ATH。

-

現貨價格上漲和ATH 決定性突破提振了投資者的獲利能力,這抑制了礦商收入較年初下降50% 的情況。

通貨緊縮供給

由於稱為「難度調整」的巧妙的挖礦演算法,比特幣供應曲線是確定的。該協議調整了比特幣挖礦過程的難度,使得無論應用多少挖礦設備,平均區塊間隔都保持在600 秒(10 分鐘)左右。

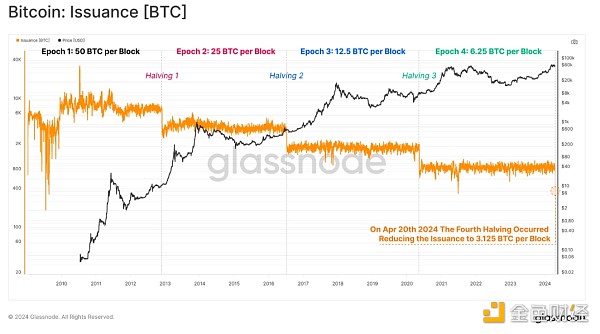

每210,000 個區塊(約4 年時段),就會發生預定的開採量減少,新鑄造的BTC 減少50%。第四次比特幣減半發生在週末,區塊補貼從每個區塊6.25 BTC 下降到3.125 BTC,或每天大約開採450 BTC(針對已開採的144 個區塊)。

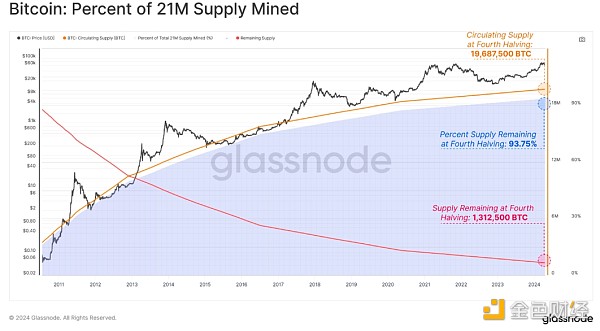

進入第四次減半,已開採19,687,500 BTC,相當於終端供應量2100萬BTC的93.75%。因此,未來126 年中只剩下1,312,500 枚BTC 可供開採,其中目前階段開採了656,600 枚(3.125%)。有趣的是,每次減半都代表一個點:

-

剩餘供應百分比等於新的區塊補貼(3.125 BTC/區塊vs 剩餘3.125%)。

-

剩餘供應量的50%(131.25 萬比特幣)將在第四次減半和第五次減半之間開採。

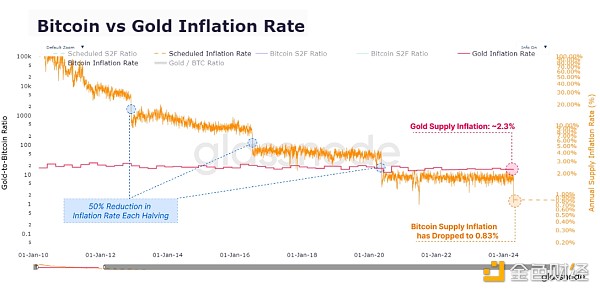

隨著區塊獎勵的減半,通貨膨脹率也大約每4 年減半。這使得比特幣供應量的新年化通貨膨脹率為0.85%,低於上一期的1.7%。

第四次減半也標誌著比特幣與黃金比較的一個重要里程碑,歷史上首次比特幣的穩態發行率(0.83%)低於黃金(~2.3%),標誌著比特幣頭銜的歷史性交——成為最稀缺的資產。

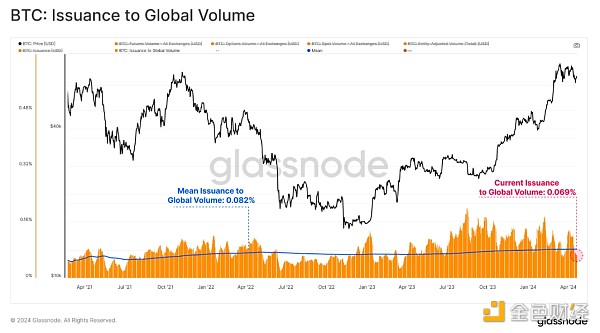

然而,重要的是要正確看待減半的規模。在評估減半對市場動態的相對影響時,與比特幣生態系統內的全球交易量相比,新開採的比特幣數量仍然非常小。

開採量僅占我們今天看到的鏈上轉帳量、現貨量和衍生性商品量的一小部分,目前相當於任何一天轉移和交易總資本的不到0.1%。

因此,比特幣減半對可用交易供應量的影響在各個週期中都在減弱,這不僅是因為開採的比特幣數量減少,而且還因為圍繞它的資產和生態系統規模的擴大。

接地氣的期望

減半是一個重要且廣為人知的事件,自然會導致人們對其對價格走勢影響的猜測加劇。平衡我們的期望與歷史先例並根據過去的表現創建寬鬆的界限可能很有用。

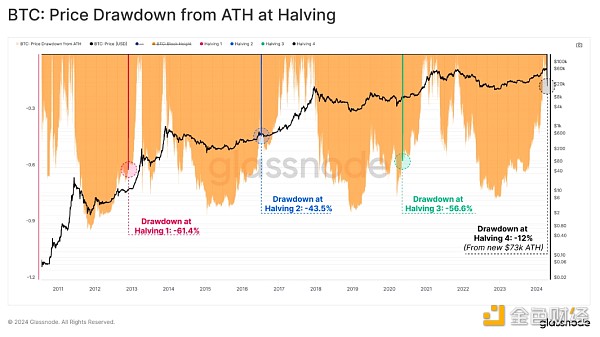

比特幣在各個減半時期的價格表現差異很大,我們認為早期的減半時期與今天有很大的不同,無法起到很大的指導作用。隨著時間的推移,我們確實看到了回報遞減和總回撤效應減弱,這是市場規模不斷擴大以及推動市場規模成長所需資本流動規模的自然結果。

-

紅: Epoch 2 價格表現:+5315%,最大回檔為-85%

-

藍: Epoch 3 性價比:+1336%,最大回檔為-83%

-

綠色: Epoch 4 性價比:+569%,最大回檔為-77%

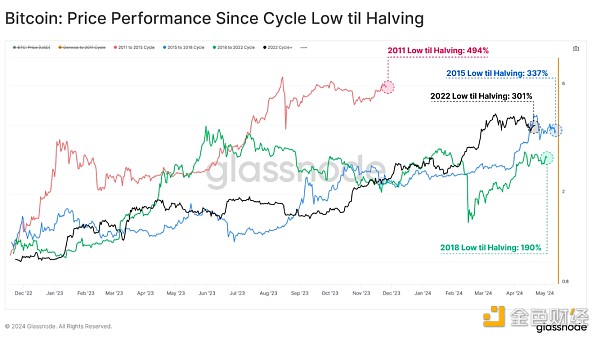

評估自週期低點直至減半的價格表現,我們注意到2015 年、2018 年與當前週期之間存在明顯相似之處,均經歷了約200% 至約300% 的增長。

然而,我們目前的周期是有記錄以來唯一一個在減半事件之前果斷突破前一個ATH 的周期。

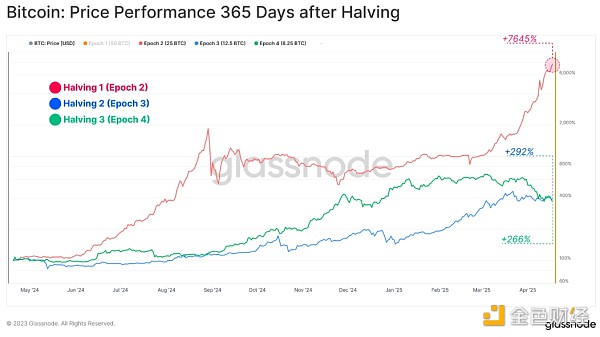

另一個視角是檢視每次減半後365 天內的市場表現。第二個時期的表現要大得多,但我們必須考慮到,當今市場的動態和格局相對於2011-2013 年期間已經發生了顯著變化。

因此,最近的兩個時期(3 和4)提供了對資產規模影響的更豐富的描述。

-

紅: Epoch 2 價格表現:+7,258%,最大回檔為-69.4%

-

藍: Epoch 3 性價比:+293%,最大回檔為-29.6%

-

綠色: Epoch 4 價格表現:+266%,最大回檔為-45.6%

雖然減半事件後的一年在歷史上表現強勁,但在此過程中也出現了一些嚴重的價格下跌,範圍從-30% 到-70%。

歷史有時相似

在2022 年熊市期間,一個常見的說法是價格永遠不會低於上一個週期的ATH(當時在2017 年設定的2 萬美元)。這當然是無效的,因為在2022 年底廣泛的去槓桿化過程中,價格比2017 年周期高點下跌了25% 以上。

最近流傳著類似的說法,即在減半發生之前價格無法突破新的ATH。今年3月,該說法再次失效。我們在3 月看到的ATH 源自於歷史上供應緊張(WoC-46-2023) 和新現貨ETF 帶來的顯著需求興趣。

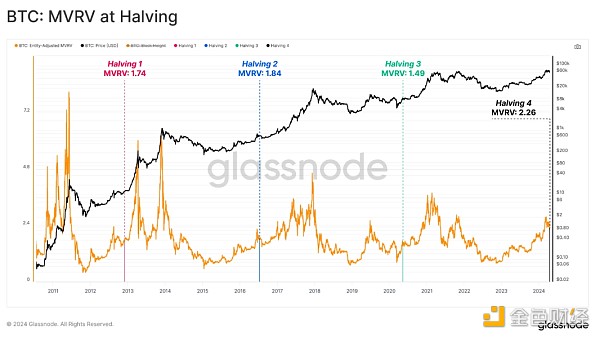

此次價格上漲也對投資者持有的未實現利潤產生了重大影響。目前,代幣供應中持有的未實現利潤是減半事件以來最大的(以MVRV 衡量)。

換句話說,截至減半之日,投資者持有相對於其成本基礎而言最大的帳面收益。 MVRV 比率為2.26,這表示BTC 的平均單位帳面收益為+126%。

根本性成長

在上一節中,我們評估了以減半為中心的歷史價格表現。在下一節中,我們將把重點轉向網路基本面的成長,包括挖礦安全、礦工收入、資產流動性和減半時期的結算量。

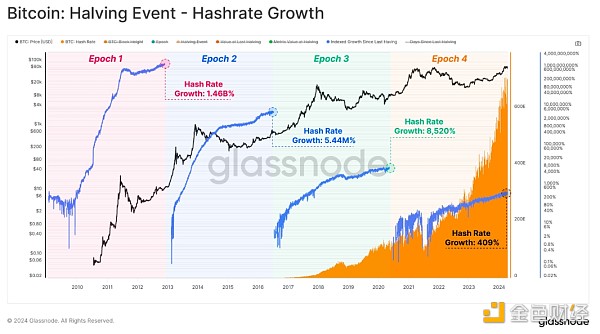

算力是一種網路統計數據,用於評估挖礦群體的集體「火力」。在減半時期,算力的成長速度已經放緩,但每秒的絕對哈希值持續成長,目前為每秒620 Exahash(相當於地球上所有80 億人每秒完成775 億次哈希)。

有趣的是,算力在每次減半事件中都處於或接近新的ATH,這表明可能會發生兩種情況:

-

更多ASIC 設備即將上線;

-

更有效率的哈希ASIC 硬體正在生產中。

從這兩種情況得出的結論是,儘管開採量每次減半都會減少50%,但整體安全預算不僅足以維持當前的OPEX 成本,而且還足以刺激CAPEX 和OPEX 領域的進一步投資。

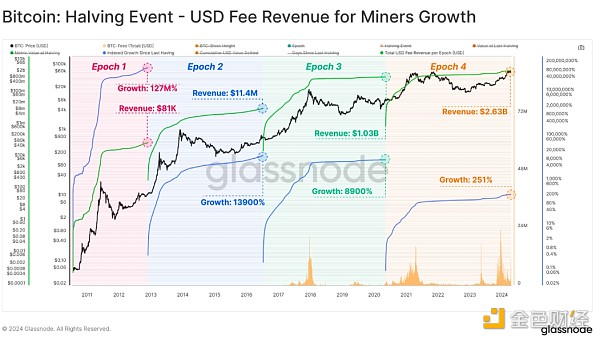

以美元計價時,礦工收入的成長率同樣在下降,但絕對規模卻在淨擴張。過去4 年,礦工累計收入達到驚人的30 億美元,比上一個時期增加了一個數量級。

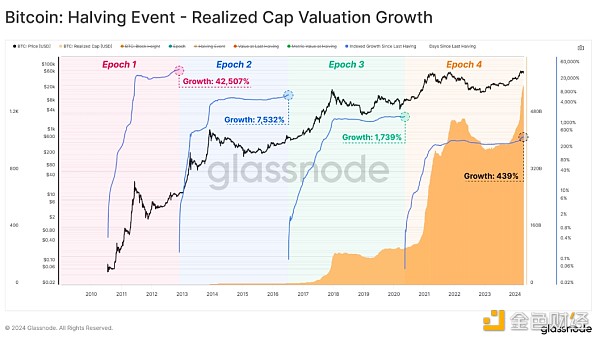

已實現上限是衡量一段時間內投資和儲存在比特幣中的資本的強大工具,可用於比較以美元計價的跨週期流動性成長。

透過這種衡量,比特幣中已「儲存」了總價值5,600億美元的美元價值。已實現上限較上一個時期增長了439%,支撐了該資產目前1.4 兆美元的市值。同樣值得注意的是,儘管比特幣存在著臭名昭著的波動性、糟糕的頭條新聞和周期性的回撤,但資本仍在繼續流入。

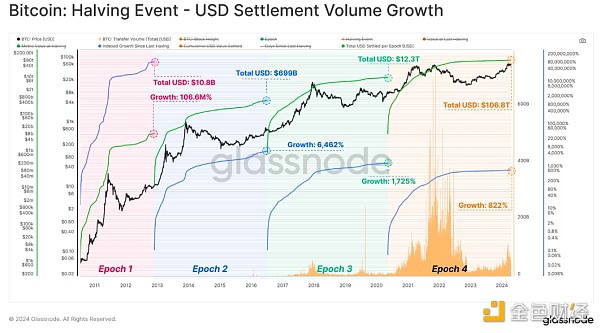

最後,如果我們評估減半時期結算的轉帳量,我們可以看到在過去四年中,網路轉帳和結算的經濟價值高達106兆美元。現在要注意的是,這考慮的是原始的未經過濾的交易量,並且不會針對內部錢包管理進行調整。

儘管如此,每筆交易都是在沒有中介的情況下進行結算的,這凸顯了比特幣網路令人難以置信的大規模價值吞吐能力。

總結

隨著備受期待的減半完成,每個區塊的開採量減半,資產的稀缺性加劇,比特幣資產的稀缺性決定性地超越黃金。

比較各個時期,算力、網絡結算、流動性和礦工收入的成長都出現收縮。然而,這些指標的絕對價值增加了一個數量級,從市場規模來看,這是一個令人難以置信的令人印象深刻的壯舉。

值得注意的是,與先前的減半相比,各行各業的市場投資者的網路獲利能力均大幅提高。這包括基礎礦工階層,他們已進入減半,算力達到ATH,這表明有足夠的安全預算來刺激營運支出和資本支出需求。