作者:Dilip Kumar Patairya,CoinTelegraph;編譯:白水,金財經

一、什麼是流動性質押?

流動質押允許質押者透過使用替代代幣來保持質押代幣的流動性,他們可以使用替代代幣透過DeFi 協議賺取額外收益。

在深入了解流動性質押之前,讓我們先了解質押以及與之相關的問題。質押是指將加密貨幣鎖定在區塊鏈網路中以維持它的過程,它使質押者能夠賺取利潤。然而,質押資產通常在質押期間變得缺乏流動性,因為它們無法交易或轉讓。

流動性質押使加密貨幣持有者能夠參與質押,而無需放棄對其持有的控制權。這改變了用戶進行質押的方式。 Lido 等項目引入了流動性質押,以代幣和衍生品的形式提供質押資產的代幣化。

它允許用戶獲得質押的優勢,同時保留交易的靈活性,在去中心化金融(DeFi)應用程式中交易這些代幣或將其轉讓給其他用戶。

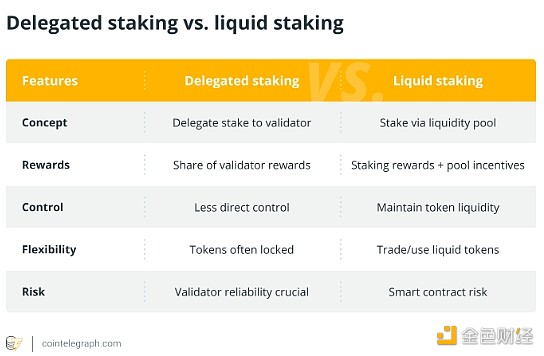

二、委託質押和流動性質押有差別嗎?

委託證明(DPoS)中的網路使用者投票選擇他們喜歡的委託人。然而,流動質押的目的是讓質押者規避最低質押門檻和鎖定代幣的機制。

儘管DPoS 借鑒了權益證明的基本概念,但其執行方式有所不同。在DPoS 中,網路用戶有權選舉被稱為「見證人」或「區塊生產者」的代表來進行區塊驗證。參與共識過程的代表人數是有限的,可以透過投票進行調整。 DPoS 中的網路用戶可以將他們的代幣集中到一個質押池中,並使用他們的綜合投票權來投票給首選代表。

另一方面,流動性質押旨在降低投資門檻,並為質押者提供規避鎖定代幣機制的方法。區塊鏈通常對質押有最低要求。例如,以太坊要求任何想要建立驗證器節點的人至少質押32 個以太坊(ETH)。它還需要特定的電腦硬體、軟體、時間和專業知識,這又需要大量投資。

三、什麼是質押即服務?

質押即服務是一個充當中介的平台,將區塊鏈的共識機制與希望為網路功能做出貢獻的加密貨幣持有者連接起來。

質押即服務是一種平台或服務,使用戶能夠將其加密資產委託給第三方,然後第三方代表用戶參與質押,通常會收取費用或分享獎勵。摩根大通指出,到2025 年,質押服務業的規模將擴大到400 億美元。加密貨幣質押服務將在這個新興經濟體中發揮重要作用,而流動性質押將成為其中不可或缺的一部分。

根據去中心化程度,質押即服務平台可以分為託管式和非託管式,這在維護利害關係人的最佳利益和維持透明度方面發揮著重要作用。為了促進去中心化治理,關鍵決策由去中心化自治組織(DAO)做出。

託管質押即服務涉及對質押流程的廣泛管理。加密貨幣交易所提供的質押服務是託管的。獎勵首先流向質押提供者,然後再分配給質押者。

在非託管質押即服務模式中,驗證者向任何想要參與質押的人收取佣金。在支持原生委託的PoS 網路中,質押者的獎勵份額直接發送給他們,無需驗證者的參與。

四、流動性押如何運作

流動性質押旨在消除質押門檻,讓持有者利用流動性代幣獲利。

質押池允許用戶使用智能合約將幾筆小質押合併為一大筆質押,智能合約為每個質押者提供相應的流動代幣(代表他們在質押池中的份額)。

此機制消除了成為質押者的門檻。流動質押更進一步,使質押者能獲得雙倍收益。一方面,他們從質押的代幣中獲利,另一方面,他們透過進行交易、借貸或任何其他活動等金融活動,在不影響其原有質押頭寸的情況下,利用流動性代幣賺取利潤。

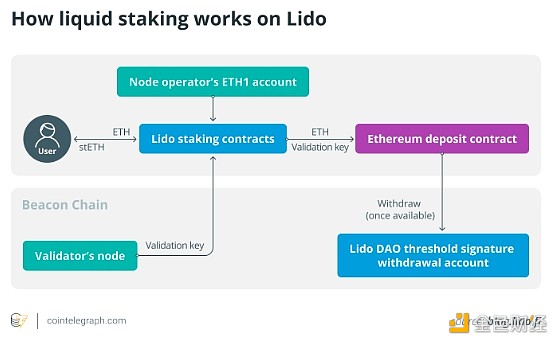

使用Lido 作為案例研究將幫助我們更好地理解流動性質押的運作方式。 Lido 是PoS 貨幣的流動質押解決方案,支援多種PoS 區塊鏈,包括以太坊、Solana、Kusama、Polkadot 和Polygon。 Lido 透過有效降低進入障礙以及在單一協議中鎖定資產的相關成本,為傳統PoS 質押帶來的障礙提供了創新的解決方案。

Lido 是一個基於智能合約的質押礦池。將資產存入該平台的用戶將透過該協議將其質押在Lido 區塊鏈上。 Lido 允許ETH 持有者抵押最低門檻(32 ETH)的一小部分來賺取區塊獎勵。將資金存入Lido 的質押池智能合約後,用戶會收到Lido Staked ETH (stETH),這是一種ERC-20 相容代幣,在存款時鑄造,在提款時銷毀。

該協議將質押的ETH 分發給Lido 網路內的驗證者(節點營運商),隨後將其存入以太坊信標鏈進行驗證。然後,這些資金將受到智能合約的保護,驗證者無法存取該合約。透過Lido 質押協議存入的ETH 在網路上的活躍節點運營商之間被分成32 個ETH 的集合。

這些業者利用公共驗證金鑰來驗證涉及用戶質押資產的交易。這種機制允許使用者的質押資產分佈在多個驗證器上,從而降低與單點故障和單一驗證器質押相關的風險。

在Lido 中透過一組智能合約存入Solana (SOL) 代幣、Polygon (MATIC)、Polkadot (DOT) 和Kusama KSM 的質押者將分別收到stSOL、stMATIC、stDOT 和stKSM。 stToken 可用於賺取DeFi 收益、提供流動性、在去中心化交易所(DEX) 上進行交易以及許多其他用例。

五、流動性質押平台是否有任何風險?

與加密貨幣領域的任何產品或服務一樣,在處理流動性質押時需要考慮技術威脅和市場波動。

技術威脅

PoS 區塊鏈仍然相對較新,並且始終存在協議錯誤或漏洞導致資產遺失或被利用的可能性。依賴驗證者進行質押也會帶來交易對手風險。

市場風險

流動性質押解鎖了質押資產,使質押者能夠從DeFi 應用程式中獲得獎勵。然而,這也帶來了在市場低迷時期兩線失利的風險。

保持流動性質押平台開源並定期審核有助於在一定程度上防範威脅。為平台製定賞金計畫也有助於最大限度地減少錯誤。

進行全面的盡職調查對於應對與市場波動相關的風險至關重要。這包括研究歷史市場數據、評估潛在投資的財務健康狀況、了解監管環境以及製定多元化投資策略。