作者: NingNing,Twitter :@0xNing0x

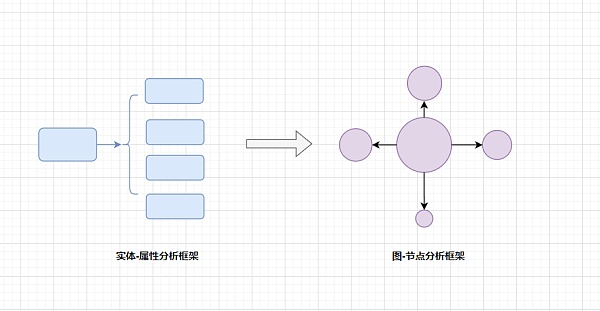

一、從實體-屬性的形上學分析轉換為節點-邊的圖論分析

在現代學校體系經歷大規模和長時間形而上學(這裡指學校教授的概念化的知識)訓練的我們,對實體-屬性的分析框架產生了嚴重依賴症,把實體-屬性當作為事物的本質,而忘記了實體-屬性≠物自體

以18、19年那會兒幣圈流行的項目評級報告為例子,那些報告普遍採用的是實體-屬性分析框架:

→ 實體:項目A

→ 屬性:專案定位、市場空間、願景、技術堆疊、產品架構、團隊、路線圖

這種分析框架最容易被傳播、被普通投資者所理解,但是使用這種分析框架得出的結論,幾乎在上一輪牛市中被完全證偽

這是因為實體-屬性將某個特定項目抽象化為一個孤立的存在,而無視了單一項目的價值來自和web3整體網絡的連接

於是,在今年我開始學習使用圖論的節點-邊分析架構來分析web3專案的價值。這讓我有一種豁然開朗的感覺,很多困惑迎刃而解

例如為什麼EOS的技術/產品領先時代,卻在上一輪多頭跑輸大盤?

在原來的實體-屬性分析框架下,EOS的得分遠高於Solana/雪崩/Polygon

但在節點-邊分析框架下,EOS因為缺乏與以太坊生態的連接,缺乏與美國資本的連接,是一個孤立存在的節點,EOS的得分遠低於Solana/雪崩/Polygon

而上一輪多頭市場中表現,正好驗證了節點-邊分析架構的正確性

節點-邊(圖論)分析是一門嚴肅的數學學科,這裡我不做展開,有興趣的同學可以去油管或B站自學

這裡我只示範節點-邊分析架構中的中心性分析,在判斷web3專案價值的應用

中心性分析是一種用來衡量網路中節點重要性的方法。它試圖確定哪些節點在網路中更為中心,從而在資訊傳播、影響傳播、連接性等方面扮演關鍵角色,以下是幾個常見的中心性指標:

度中心性(Degree Centrality)

度中心性是指一個節點的連接數量,即其邊的數目。節點的度中心性越高,表示該節點與其他節點之間的連結越多

在評價某個web3項目時,其連結的其他web3項目越多,其度中心性越高

目前加密世界中,度中心性最高的項目是比特幣,其次是以太坊,再次是幣安、Coinbase、OKX等CEX、再再次是USDT等穩定幣發行商

緊密度中心性(Closeness Centrality)

緊密度中心性測量了一個節點到其他節點的平均距離。具有較低平均距離的節點更接近網路的中心,因為它們能夠更快地將資訊傳播到其他節點。

在評估某web3項目時,其到其他web3項目的平均距離越短,其緊密度中心性越高

目前加密世界中,度中心性最高的項目是以太坊,其次是幣安、Coinbase、OKX等CEX、再次是LayerZero、Orbiter等等跨鏈橋

中介中心性(Betweenness Centrality)

中介中心度量了一個節點在所有最短路徑中作為中介的頻率

目前加密世界中,中介中心性最高的項目是LayerZero、Orbiter等等跨鏈橋

特徵向量中心性(Eigenvector Centrality)

特徵向量中心性考慮了一個節點與與之相連節點的中心性,即一個節點與與它連接的節點的中心性總和

目前加密世界中,特徵向量中心性最高的項目是Arbitrum, Optimistim, Starknet, Zksync,Scroll、Taiko等等L2項目

透過以上的中心性分析,我們很容易就可以評估,某個web3專案在整個web3價值網絡中的位置和重要性

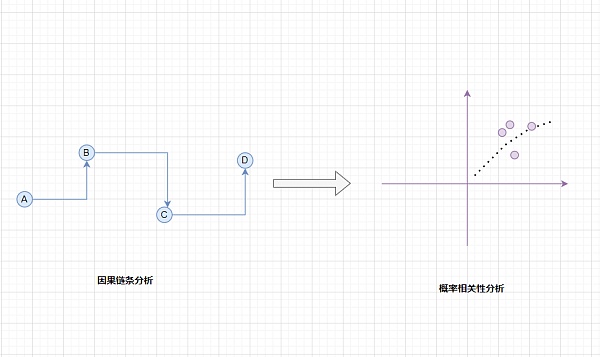

二、從因果鏈條分析轉換為機率相關性分析

如果說實體-屬性的形上學分析框架,是現代學校教育置入我們腦中的思想鋼印,那麼A一BCD的因果鏈條分析框架,則根植於我們大腦的生理結構和工作方式

簡單來說,我們大腦的生理結構和工作方式,與AI的架構和工作方式非常相似,所以AI又稱為人工神經網絡

演算法、算力和數據是AI學習知識的三要素,也是我們大腦學習知識的三要素

不同的是,AI的算力是我們大腦的N倍。為了確保學習的可用性,大腦在與環境的互動中不斷尋找節能且好用的演算法,而因果鏈條分析正是其中之一

因果鏈分析在日常生活已經夠好用,可以幫助我們個體很好地處理生活工作中各種事務

但在金融市場交易中迷戀因果鏈分析,會有大問題

在每次市場出現暴漲或暴跌之後,媒體/交易者都習慣性將其歸結為一個或多個原因。例如大A將近期暴跌歸咎於北向資金流出,又例如加密市場將近期暴跌歸咎於馬斯克的SpaceX公司出清比特幣

然後費盡心力去尋找某事件與市場行情走勢,試圖把握其中的因果律去套利,這屬於一種交易思維上的緣木求魚行為

在金融市場中交易,是我們作為個體在直面真實世界的不確定性,我們應該採用機率相關性分析方法來理解它

金融時序方法,同樣是嚴肅的學科,有興趣的同學可以去油管或B站學習

入門金融時序方法有AR、MR,這個分析方法我曾經在之前的推文中詳解過,這裡也不再贅述

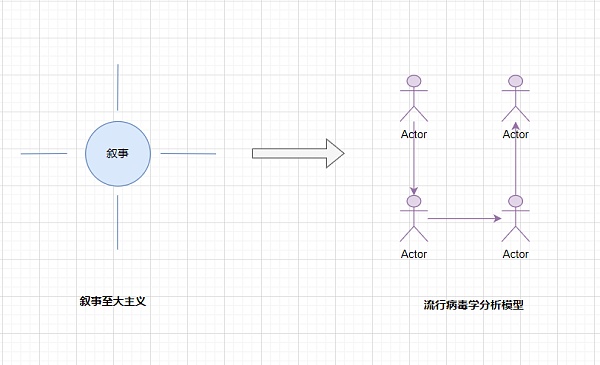

三、從敘事至大主義分析轉換為流行病學分析

加密產業深受《動物精神》和《敘事經濟學》這兩本暢銷書的影響,普遍信奉敘事至大主義,我也是其中之一

每每在白皮書中看到去中心化、web3、範式革命、新原語、層化、公平等等敘事時,就禁不住得頭腦興奮,有一種參與偉大歷史進程的榮譽感和神聖感,然後開始把項目的敘事等同於專案的價值

來自印度的Web3計畫非常善於利用這一點,如Polygon的「網路價值層」敘事,如ZkSync的「ZK大憲章」敘事,他們很會操縱加密產業集體無意識中對敘事的迷戀以啟動估值成長飛輪

加密產業敘事至大主義的缺點,是靜態的、孤立的看待事物,崇尚的是一種非理性和詩性力量

信奉敘事至大主義,很容易被一些大而空、沒有實際效用的項目套取價值,例如模組化公鏈、ZK共享安全性等等

所以我們要用流行病學分析方法補足,事實上《敘事經濟學》一書中也花了許多篇幅用流行病學分析敘事如何驅動經濟

流行病學分析,也是一門嚴肅學科,有興趣的同學可以到油管或B站自學

對分析幣圈來說,我們只需要了解SIR模型即可

SIR 模型是一種流行病學模型,用於描述傳染病在人群中的傳播過程。這個模型將人群劃分為三個主要類別:易感染者(Susceptible)、感染者(Infectious)和康復者(Recovered)

這些類別代表了人群中不同的狀態,隨著時間的推移,人們可能從易感染者狀態轉移到感染者狀態,然後再轉移到康復者狀態

以下是SIR 模型中三個主要類別的解釋:

易感染者(Susceptible):這是人群中尚未感染疾病的個體。他們有潛在的風險,可能在與感染者接觸後被感染

感染者(Infectious):這是已經感染疾病的個體,他們可以傳播疾病給易感染者。在一段時間內,感染者可能會傳播疾病,然後轉移到康復者狀態

康復者(Recovered):這是已經康復並且不再具有傳播能力的個體。一旦個體康復,他們通常獲得對疾病的免疫,這取決於特定疾病的性質

SIR模型的基本微分方程式描述了易感染者、感染者和康復者之間的變化趨勢

使用SIR模型分析加密投資,我們只需要將易感染者、感染者和康復者,分別替換為潛在投資者、已投資者和退出投資者即可