作者:Sean Rose,Glassnode;編譯:五銖,金色財經

前言

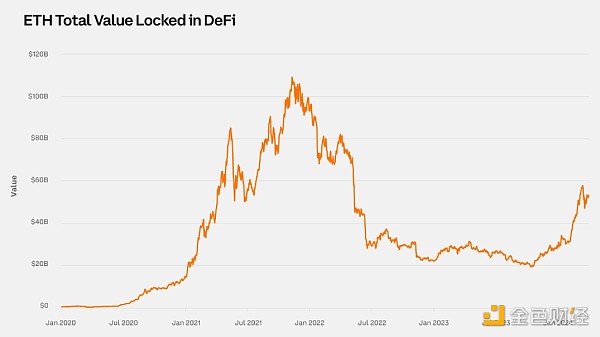

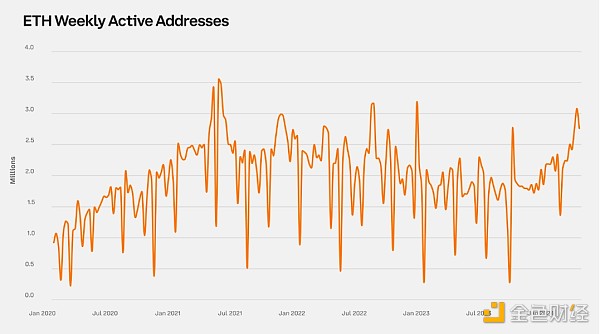

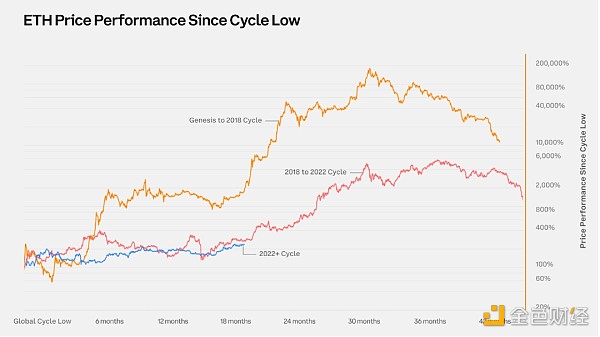

在這篇文章中,我們將注意力轉向以太坊格局。 2024 年第一季對以太坊來說至關重要,其重大發展正在改變其運作方式。 Dencun 升級增強了以太坊的可擴展性並降低了交易成本。與此同時,以太幣的價格達到了4000 美元,這是兩年來從未見過的水平。在此期間,以太坊質押也顯著增加。在本文中,我們將研究這些變化並討論它們對以太坊網路的更廣泛影響。

以太坊質押動態

質押概述

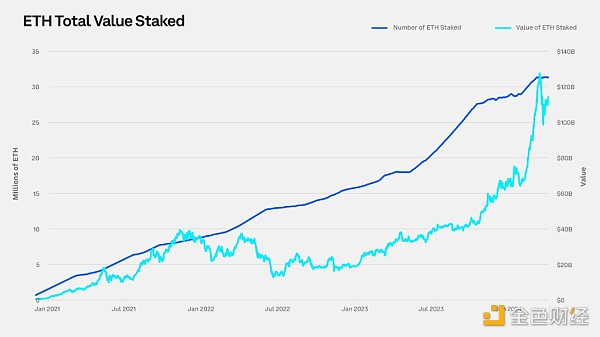

在以太坊的權益證明(PoS)機制中,質押涉及鎖定ETH 代幣以支持區塊鏈的運作和安全。驗證者用他們的ETH 來確認交易,作為回報,他們以新發行的ETH 和交易費的形式獲得獎勵。此過程透過提供質押資產回報來保護網絡並鼓勵參與。

質押增長

以太坊的質押格局在第一季發生了變化,質押的ETH 增加了9%。這種成長是由最大可提取價值(MEV)、流動性質押、再質押和流動性再質押等新發展所推動的。這些創新引入了新的激勵措施,鼓勵更多的質押活動,其中Eigenlayer 空投是特別促進了再質押和流動性再質押活動的一個因素。

利害關係人

以太坊質押生態系統包括廣泛的參與者,從個人投資者到大型機構。機構利害關係人利用這些機會從持有的大量ETH 中賺取收益。像Lido 和Rocket Pool 這樣的流動性質押協議很重要,因為它們提供代表質押ETH 的可交易代幣,幫助質押者保持流動性,並使參與以太坊PoS 更具吸引力。

以太坊衍生性商品市場與未平倉合約

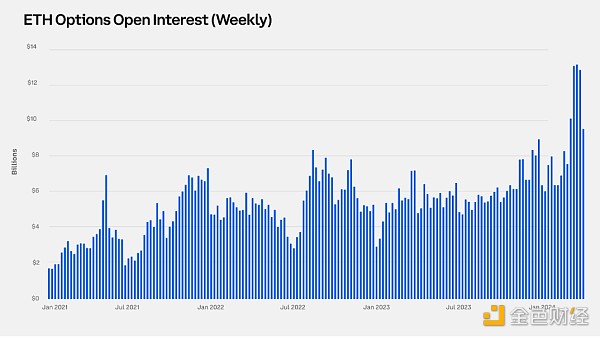

未平倉合約上升

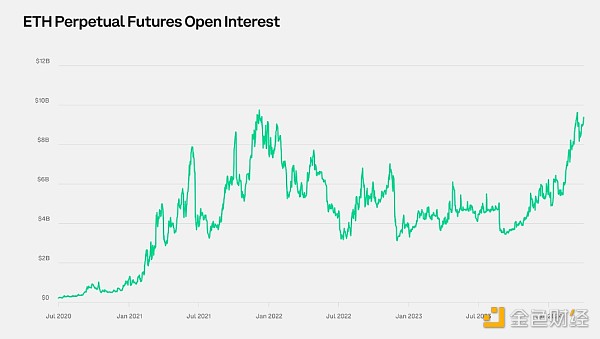

未平倉合約代表未結算的衍生性合約(例如期貨和選擇權)的總數。以太坊衍生性商品市場成長顯著,選擇權未平倉合約成長50%,創出新高。這種增長表明交易者和機構投資者越來越多地參與以太坊的金融產品。

市場成熟度

以太坊衍生性商品市場的成長從交易者採用的先進且多樣化的交易策略中可見一斑。這項進展提高了市場深度和流動性,允許更複雜的投資和對沖選擇。這種成熟表明以太坊正在被更廣泛地接受並融入傳統金融系統。

未平倉合約增加的驅動因素

第一季未平倉合約的增加是由幾個相關因素造成的。主要是,以太坊經常跟隨比特幣的市場趨勢。這種聯繫是顯而易見的,因為以太坊和比特幣衍生品市場都對比特幣ETF 的發展引起的興奮和投機做出了反應。對這些ETF 的預期不僅增加了比特幣市場的活動,而且還影響了以太坊,影響其衍生品格局。

結論

總體而言,以太坊質押和衍生性商品市場最近的變化以及Dencun 升級表明其生態系統發生了重大變化,影響了網路功能和投資動態。隨著以太坊越來越反映比特幣的趨勢,投資者需要調整他們的策略。了解這些升級和市場變化之間的相互作用對於優化投資方法、管理風險和利用以太坊在金融市場中不斷擴大的作用的機會至關重要。