作者:Victor Ramirez, Matías Andrade 和Tanay Ved 來源:coinmetrics 翻譯:善歐巴,金色財經

本文要點:

-

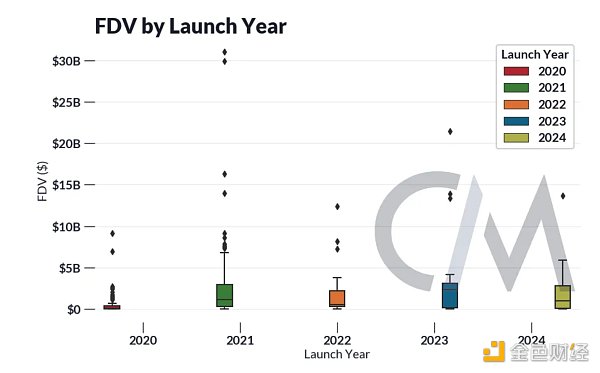

近年來,各專案啟動時的完全稀釋估值(FDV)差異極大:2020年的中位數為1.4億美元(DeFi協議),2021年飆升至14億美元(NFT、遊戲),2022年下降(L2為8億美元),2023年和2024年反彈至24億美元和10億美元,主要涉及替代Layer 1項目和Solana項目。

-

FDV忽略了短期市場衝擊,因此,流通(即公開供應量)也很重要。高FDV、低流通的代幣如World Coin(8億美元市值與340億美元FDV)可能誤導真實估值。

-

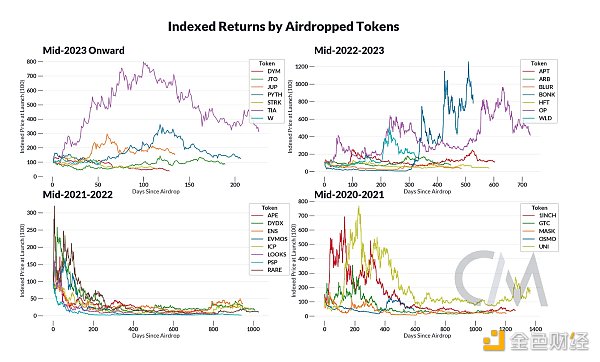

空投為了促進協議採用而分發代幣,接收者往往會迅速拋售。儘管起初有利可圖,但大多數空投代幣長期貶值,BONK是一個例外(約8倍回報)。

引言

加密貨幣領域中最常被討論的議題之一就是代幣經濟學,也就是代幣供應如何分配的系統。代幣經濟學代表了一種平衡力量,既要安撫不同的利害關係人,又要確保專案的當前和未來價值。

加密項目採用各種代幣經濟學方案來激勵各自生態系統內的某些行為。部分代幣供應向公眾解鎖,使用戶可以擁有項目的“股份”,並進行價格發現。為了激勵專案開發,可以為早期投資者和團隊成員鎖定一部分代幣供應,通常是在進入公開市場交易之前以優惠的費率鎖定。有些項目甚至採用空投的方式,根據用戶的關鍵行為向用戶獎勵代幣,用戶行為包括為去中心化交易所提供流動性,對治理提案進行投票,或橋接到L2,等等。

本文我們將深入探討專案代幣經濟學的不同因素及其對代幣估值和鏈上活動的影響。

理解完全稀釋估值(FDV)

要理解代幣估值的細微差別,我們將解釋一些常用的估值指標。流通市值是僅使用流通供應量計算的資產市值,不包括將分配給早期投資者、貢獻者和未來發行的供應量。流通市值衡量市場對當前代幣估值的看法。自由流通供應量是公開市場上可交易的代幣。完全稀釋估值(FDV)是指當所有代幣都在流通時的資產市值,因此稱為「完全稀釋」。 FDV是市場對代幣未來估值的一個衡量指標。

代幣發行時的FDV可以一定程度上反映市場對當前項目發布後的未來價值的預期。下圖是幾個加密代幣發佈時的FDV,按專案啟動的年份進行劃分。

2020年發布的主要代幣的FDV中位數較低(1.4億美元),但包括在DeFi夏天中誕生的藍籌協議如Uniswap、Aave以及著名的Layer 1如Solana和Avalanche。 2021年代幣發行時的FDV中位數躍升至14億美元,主要是NFT和遊戲項目如Gods Unchained、Yield Guild Games和Flow。 2022年代幣發行時的FDV下降,主要是Apecoin的發布和早期Layer 2代幣如Optimism。 2023年和2024年,發行FDV分別反彈至24億美元和10億美元,主要是Aptos和Sui等新一波L1項目以及Jupiter和Jito等Solana項目興起。

並非所有FDV都同等重要

雖然FDV在衡量長期價值方面很有用,但它沒有考慮到流動性和供應衝擊可能帶來的短期市場動態。因此,重要的是要把FDV與其流通量或可供公眾使用的供應量連結起來。

相對於總供應量而言,比特幣等流通量較大的代幣具有相當大的流動性,市場參與者預計未來代幣發行不會帶來供應衝擊,因為超過90%的比特幣已經被挖出。相對於總供應量而言,低流通量代幣意味著其大部分FDV是非流動性的。因此,高FDV、低流通量的代幣可能意味著其總估值是通膨的、虛幻的。高FDV、低流通量代幣的一個極端例子就是World Coin,其市值約為8億美元,但FDV約為340億美元——相差50倍。

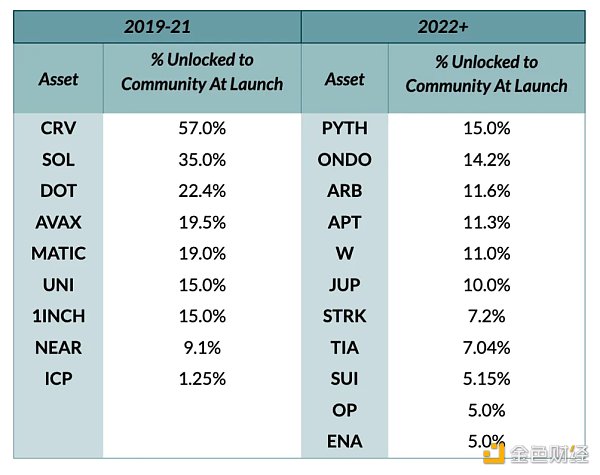

總的來說,我們已經看到行業標準基本上是5-15%的代幣供應面向社區解鎖,其餘供應則向團隊、投資者、基金會、捐贈或其他解鎖事件鎖定。 2022年以前發布的項目往往代幣分配更加多元。

高FDV和低流通量的代幣一直受到加密社群的批評。一個歷史例子是FTX的代幣FTT,FTX用它來透過將其非流動性股份計為資產來誇大其資產負債表。以高FDV、低流通量發布的代幣項目被批評為以犧牲零售用戶的利益為代價來讓早期投資者和其他內部人士致富的工具。這可能促成了市場情緒向虛無主義的轉變,導致大量零售流動性流入meme幣,往往會在早期向公眾提供更大份額的供應量。

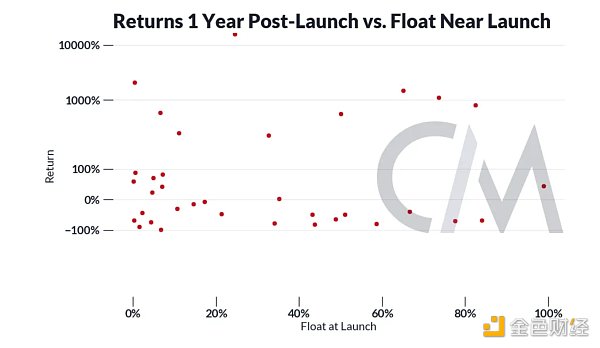

但低流通量是否是價格表現不佳的唯一原因?

我們發現,一般來說,發行時的流通量對發行1年後的代幣升值並沒有太大意義。這與我們先前的發現相當一致,後者顯示自由流通量的突然衝擊對價格沒有一致的方向性影響。

空投與協議活動

一些協議利用空投來分發代幣給社區,並緩解低流通量的風險。空投透過給予用戶基於某些期望行為的代幣來獎勵早期用戶,這些行為促進了協議的成長,類似於早期用戶的加密刺激檢查。空投使用代幣獎勵協議的早期用戶,具體是根據能夠促進該協議發展的某些行為向用戶發放代幣,類似於對早期用戶的加密激勵支票。在先前的SOTN空投中,我們發現大多數地址在收到代幣後不久就拋售了他們的空投代幣。

雖然空投提供了一筆不錯的意外之財,但大多數空投代幣會失去長期價值。

以空投後的第一個交易日為參考點,僅約三分之一的代幣在首次空投後保持了其價值。持有空投代幣至今的中位數報酬為-61%。然而,一些空投代幣已實現升值,例如BONK(約8倍)。

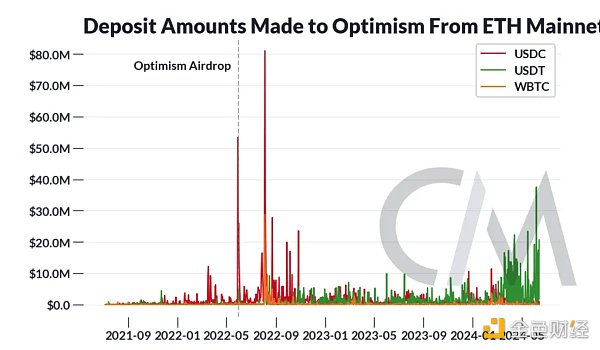

代幣獎勵最終只是啟動網路活動的一種方式,但它們是否真的會導致實際使用?衡量實際經濟活動可能很棘手,因為每個協議都有不同的用途和衡量這些用途的指標。舉個例子,我們以L2專案Optimism為例,並將存入該網路的資金量作為衡量用戶活動的大致代理指標。

我們看到在空投之後,存入Optimism網關橋的調用量激增。接下來的一年,活動逐漸減少,這與加密活動的整體下降相吻合。簡而言之,空投可能會在短期內提升協議的使用量,但它是否能創造真正的、可持續的長期成長還有待觀察。

雖然空投可以激勵協議的早期使用,但這不一定會導致持續的用戶活動。擼毛工作室的出現讓局面更加複雜,這是一種用戶透過在鏈上產生多餘活動來獲取代幣的方式。最近,擼毛工作室變得越來越工業化,有sybil農場,即少數人透過偽造多個鏈上身分來大量生成活動。這導致專案團隊將獎勵分配給沒有長期利益的擼空投者。

有協議團隊已經開始透過開發各種對抗sybil攻擊的方法來識別sybil攻擊並拒絕獎勵。值得注意的是,LayerZero正為自我舉報的sybil獎勵一小部分預期代幣分配。隨著EigenLayer和LayerZero即將進行的大型空投,這些空投是否會達到預期的效果,還是完全打了水漂,結果還有待觀察。

結論

在許多方面,加密貨幣將每個市場參與者的動機赤裸裸地暴露在眼前。代幣經濟學可以被視為將這些動機轉化為協議成功和永續性的藝術。分配代幣供應、激勵行為和確保長期價值是每個項目不同處理的微妙平衡。隨著市場力量的發展和新元態的出現,觀察使用者和團隊如何繼續適應將會非常有趣。