作者:Terry,白話區塊鏈

近兩個月來,雖然meme、頭部項目Airdrop的熱點事件不斷,但市場一直處在一種頗為吊詭的低迷氛圍之中——熊嚎似乎依稀可聞,牛的腳步又若即若離,行情崩壞與重啟似乎都只在一瞬之間。

本文就旨在挖掘整理過去兩個月市場中隱藏的一些發酵事件,同時展望下接下來可能被忽略的正面因素,與大家展望一下半年可能挑起大樑的主線劇情。

01 BTC 現貨ETF 流入量由負轉正

市場總是喜歡高估新事物帶來的短期效應,而低估它們的長期影響力。對於已經推出近半年的比特幣現貨ETF 來說,近期有個訊號頗值得關注:

根據SoSoValue 數據,比特幣現貨ETF 自5 月中旬以來,還是呈現新一輪的資金流入浪潮,持續近一個月之久,其中6 月4 日更是達到8.86 億美元的歷史次高值(僅次於於3 月12 日的10.5 億美元)。

雖然本週開始又出現連續下跌,但整體情勢相比4-5 月明顯扭轉。截止發文時(6月21日),比特幣現貨ETF 總資產淨值為562.4 億美元,ETF 淨資產比率(市值較比特幣總市值佔比)達4.39%,歷史累計淨流入達146.7 億美元。

02 加密監管巨輪轉向& 以太幣現貨ETF 驟然提速

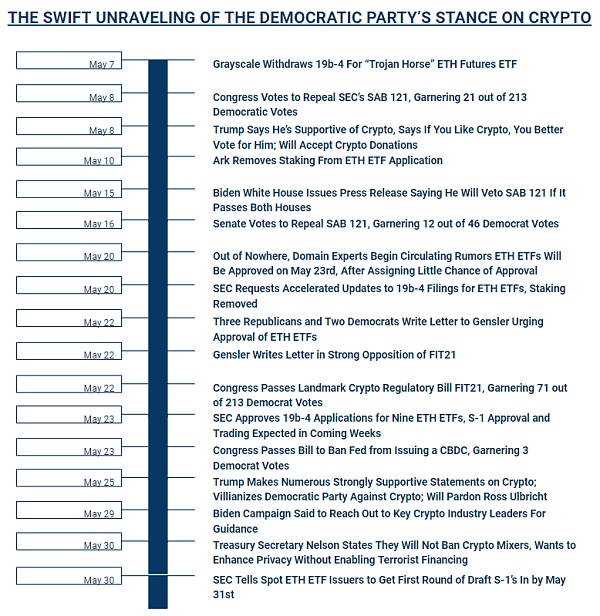

風起於青萍之末,2024 大選年背景下,近期無論是監管層面還是資金層面,宏觀環境都明顯向好,醞釀著新一輪的看漲催化劑(推薦閱讀《特朗普與拜登競相”拉攏比特幣”,美國加密監管要巨輪轉向了嗎?》)。

首先是5 月22 日,《21 世紀金融創新與科技法案》(FIT21 法案)以279 票對136 票的壓倒性優勢在眾議院通過,隨即美國證券交易委員會(SEC)便在5 月24 日正式批准8 份以太幣現貨ETF 的19b-4 表格。

這意味著美國監管機構的立場從強硬開始轉向軟化,尤其是以太坊ETF 的預期通過節點被大幅提前,距最終上線似乎只差臨門一腳,有意思的是,雖然此次美國監管機構的態度轉變與批復速度均大超預期,但事後回看的話,也似乎並非無跡可尋:

至少早在3000 美元附近時孫宇晨等巨鯨就開始累積ETH 籌碼、堅定做多ETH/BTC 匯率,似乎也說明早有嗅覺敏銳的個人/機構在進行提前佈局。

最直接地,ETH 在二級市場的表現也一掃先前的頹勢,開始逐步走強。最明顯的就是ETH/BTC 的匯率變化,要知道自從去年10 月以來,ETH 相比BTC 就不斷走低,ETH/BTC 的匯率比更是從0.064 上方一路跌破0.045。

而5 月中旬以來,ETH/BTC 的匯率比開始走出下跌趨勢,過去一月相繼突破0.05、0.055 關口,最高觸及0.058 的近期高點,整體較為強勢。

03 傳統Web2 玩家加速版面Web3

6 月6 日,Robinhood 官員宣將以2 億美元價格收購加密交易平台Bitstamp,從而向美國以外地區擴展,雙方目前已達成收購協議,但需得到監管部門批准——相比2018 年韓國公司NXC 旗下子公司NXMH 的收購價4 億美元低了一半,算是撿了一個大漏。

眾所周知,Robinhood 是美國用戶最常用的股票和加密CEX之一,每月活躍用戶數為1,100 萬,甚至在加密交易領域的受歡迎程度還要高於Coinbase:Robinhood 今年第一季基於交易的收入同比成長59%,達3.29 億美元,其中加密貨幣收入1.26 億美元,較去年同期成長232%,表現十分強勁。

而2011 年成立的Bitstamp 作為全球運行時間最長的加密CEX,也被認為是合規性較高的CEX之一,不僅業務遍及盧森堡、英國、斯洛維尼亞、新加坡和美國,也在全球50 多個國家/地區擁有有效許可證並進行註冊,可為Robinhood 進軍其他地區進行加密業務提供輔助。

而這幾乎是完美的互補關係—— Robinhood 當下的市場主要聚焦在美國,而競爭對手Kraken 和eToro 在歐洲的業務都比它更為強勁,所以Bitstamp 的400 萬用戶雖然數量不多,但幾乎大多數都在歐洲,因此對Robinhood 的歐洲擴張來說是一個巨大的飛躍。

值得注意的是,就在一個月前,Robinhood 收到美國證券交易委員會(SEC)工作人員發出的威爾斯(Wells)通知,內容涉及RHC 的加密資產上市、託管和平台運營(RHC 活動)等主題,因此,此次收購Bitstamp 將擴大Robinhood 的全球佈局版圖,從而對沖美SEC 的強監管影響,確保自己始終不下牌桌。

此外《財星》雜誌預測,這筆交易除了能為Robinhood 增加400 萬左右新的加密客戶,同時也將使Robinhood 能夠向更多機構客戶提供更廣泛的加密貨幣產品:

從目前在美國市場提供的15 種和歐洲的30 多種Token,擴展到Bitstamp 所包含的85 種以上,同時Bitstamp 的多元化服務(如質押、穩定幣、交易、託管和主要經紀業務)也將幫助Robinhood 吸引更多的機構客戶,並有可能加速其在歐洲市場的擴展。

04 宏觀環境吹響寬鬆的號角

雖然近半年來美國的CPI 和PPI、非農等數據多次超預期,聯準會官員也開始「強硬表態」,導致市場開始不斷調整降息預期,但至少就目前而言,通膨基本已近尾聲,大家下半年聯準會降息的押注仍持謹慎樂觀態度。

FOMC 永久票委會、聯準會「三把手」、紐約聯儲主席約翰威廉斯John Williams 本週二就強調,今年有關降息時機或程度的任何決定都將取決於即將發布的經濟數據,同時聯準會官員則下調了今年計畫降息的預期,中位數官員預測只會有一次降息。

不過,被視為聯準會先頭部隊的加拿大和歐洲央行,則率先吹起了轉向號角,搶跑降息:

6 月5 日,加拿大央行將利率從5% 下調至4.75%,4 年來首次下修;

6 月6 日,歐洲央行將利率從4% 下調至3.75%,5 年以來首次下修;

不管怎麼說,全球降息潮進一步加速,宏觀層面的有利因素確實在累積。

05 大型支付/金融機構返場

除此之外,前不久BN也再次允許萬事達卡用戶在BN購買加密資產,BN品牌的Visa 卡也已在交易平台恢復使用,其中BN表示使用萬事達卡的提款服務將在稍後恢復。

而早在3 月份,MetaMask 也與萬事達卡達成合作,進行首張區塊鏈支付卡測試,行銷資料顯示,MetaMask/ 萬事達卡支付卡由Baanx 發行,將是「首個真正去中心化的Web3 支付解決方案」,允許用戶在任何接受銀行卡的地方使用加密貨幣進行日常消費。

這無疑能夠大大解決增量用戶的認知和進入門檻,朝著出入金無感(法幣、穩定幣即時兌換)、使用體驗抽象化以方便用戶使用(帳戶抽象,接近於Web2 支付體驗)等方向邁進,尤其是打通了加密貨幣與鏈下消費場景之間的鏈接,有利於加密資產與更廣泛的資產池建立錨定。

06 小結

總的來看,在這種市場乍寒還暖的環境中,仍有相當多的正面因素在慢慢發酵,只要用心觀察就仍能看見信心。

雖然熊嚎似乎依稀可聞,牛的腳步又若即若離,在此背景下,保持謹慎樂觀,時刻觀察並積極參與,或許是當前這個市場氛圍中唯一能做的事。