作者:Ignas | DeFi Research 翻譯:善歐巴,金色財經

老實說,自2023 年中期以來,我一直看好市場,但信心開始動搖。這是好事,說明市場正在修復。

我也收到了越來越多來自加密OG 的私訊,他們表達了對市場的擔憂,其中以ETH 的表現最讓人擔憂,因為它最近表現不佳。對我來說,這反轉是市場反轉的一個搞笑訊號。

回顧三月份,當時的共識是典型的四年週期。感覺一切都太順理成章了。結果證明,確實是太過順利了!

但現狀到底有多糟?我想跳出X 的泡沫,自己看數據。因此,我整理了一些數據點來了解我們目前的真實處境,為接下來的走勢做好準備。

美國ISM 製造業指數

這個起點有些奇怪,但請讓我解釋一下。

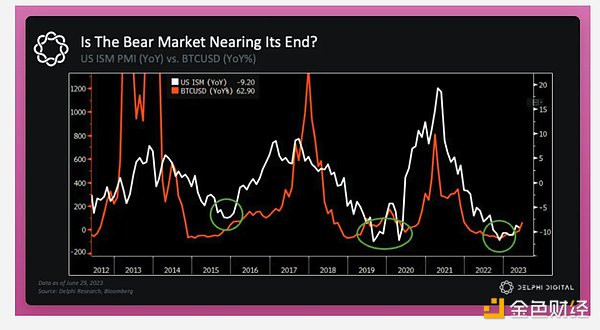

一年前,我在一篇文章中分享了Delphi Digital 對未來牛市的催化因素。回顧之前的預測往往能為我們帶來重要的教訓。

在他們的分析中,Delphi 詳細描述了「重量級」和「輕量級」敘事,這些將主導這個週期。

重量級敘事包括聯準會的流動性週期、戰爭和新的政府政策。

Delphi 準確地預測了Grayscale 勝訴將推動BTC ETF 的推出,但他們(以及其他人)沒想到ETH ETF 會緊跟在後。

他們也成功預測了SOL 的大漲、AI 代幣的崛起和迷因幣的主導地位,令人欽佩。

但有一件事他們似乎比其他人預測得更準。請看下圖。

他們寫道:“美國ISM 是預測資產價格趨勢的最佳指標之一,看起來它正接近兩年下跌趨勢的底部。股市已經開始將此計入價格…”

「令人驚訝的是,ISM 緊密跟踪了先前週期的軌跡,包括峰值和谷底的時間點。每隔3.5 年,重複循環,像時鐘般精確。”

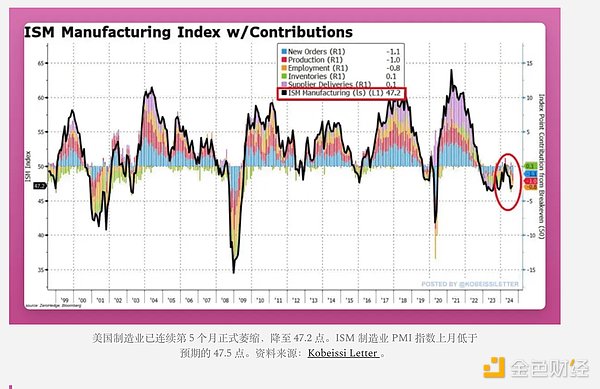

他們也正確預測了ISM 對BTC 價格的影響。但問題在於,美國ISM 製造業指數在2024 年逆轉了看漲趨勢,開始下行。

美國ISM 指數透過影響經濟情緒、風險偏好和美元強度來影響加密市場。指數疲軟會導致風險偏好降低和拋售,而指數強勁則會提振信心。

它也影響通膨和貨幣政策預期,利率上升或美元走強通常會對加密貨幣產生負面影響。

如果美國ISM 是預測資產價格的最佳指標之一,我們需要關注其趨勢,並尋找市場反轉的訊號。

加密貨幣ETF

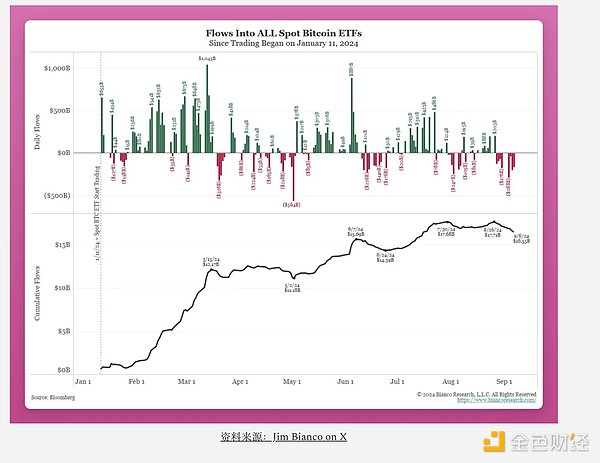

我們新推出的ETF 正遭遇一段低迷時期。

在過去9 天裡,有8 天BTC ETF 出現了淨流出,總額達10 億美元。這是自ETF 推出以來最長的連續負流出紀錄。

不幸的是,情況還在惡化。

據Jim Bianco 所說,上週五現貨BTC 收於52,900 美元,使ETF 持有者的未實現損失達到了創紀錄的22 億美元,相當於浮虧16%。雖然撰寫本文時情況略有好轉,但整體情緒依然低迷。

Bianco 也指出,ETF 的購買者並不是機構或老年富裕群體(「boomers」),而是平均交易規模約為1.2 萬美元的小型「遊客」散戶投資者。這種投資者結構的轉變讓人擔憂這些基金的可持續性和長期成長。

加密量化分析顯示,現貨BTC ETF 的資金大部分流入來自於鏈上持有者將資產轉回傳統金融帳戶。換句話說,幾乎沒有「新」資金流入加密市場,這讓人懷疑ETF 能否真正吸引新的資本。

參與其中的機構主要是專注於基差交易的對沖基金——即透過資金利率差獲利——而不是直接押注比特幣的價格走向。財富顧問的興趣微乎其微,這進一步表明傳統金融巨頭對加密ETF 的參與度有限。

儘管最初的市場熱情高漲,但很明顯老年富裕投資者(“boomers”)並未參與加密ETF。預期中大筆老年資金的流入並未出現,這進一步打擊了這些基金短期內的潛在漲幅。

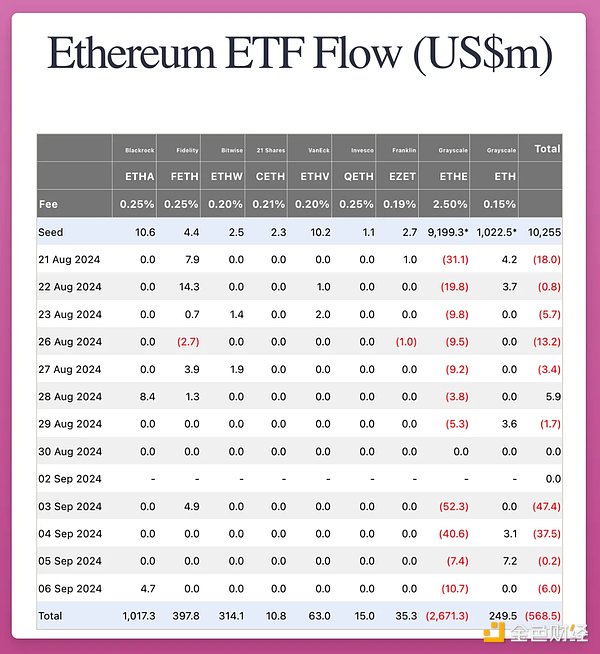

如果你認為BTC ETF 的情況已經夠糟了,那麼ETH ETF 的資金流動情況就更加嚴峻。以太坊ETF 的表現更為慘淡,不僅未能吸引大量新資本,還出現了持續的資金外流。機構興趣缺乏、散戶主導的格局凸顯了加密ETF 當前面臨的挑戰,顯然這些新的投資工具遠未成為市場所希望的「靈丹妙藥」。

注意到所有的零了嗎?

即使是散戶對ETH ETF 也沒有太大興趣。即使是貝萊德的ETHA,在過去13 天中也只有2 天有資金流入。而所有ETF 發行商的累計資金流向仍為負值。

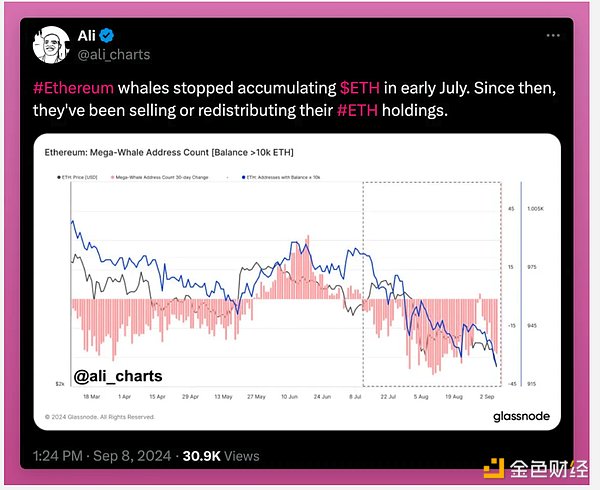

另一記重擊是ETH 巨鯨自7 月以來的持續拋售。

唯一的好消息是,Grayscale 並未大規模拋售ETH。 Grayscale 目前仍持有價值50 億美元的ETH,但每日資金流動量不足1000 萬美元,ETF 的需求無法吸收這些拋售量。

看到所有的數據,很難看跌,但我在下面分享了我看好ETH 的理由。自從那篇文章發布以來,關於ETH 路線圖、L2 對L1 價值提升的討論越來越多。我看好社區能夠最終將注意力集中在L1 的價值累積上。

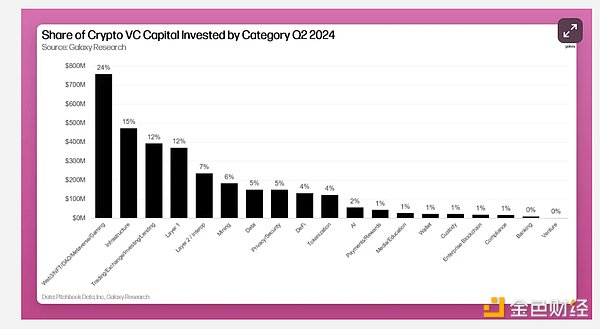

風投在做什麼?

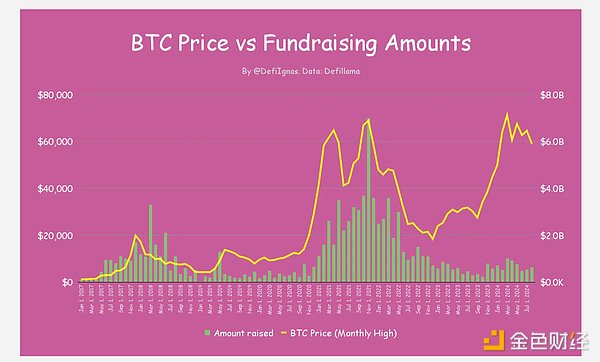

這個週期最令人困惑的謎題之一是籌資金額偏低。我不斷更新下面的圖表,儘管BTC 反彈,籌資活動仍然落後。

要嘛是創投知道一些我們不知道的事情,對該領域並不看好;要嘛他們像散戶一樣在高點恐慌地追漲。與幾位風投的訪談顯示,加密創投就像散戶,只是資金更多而已。

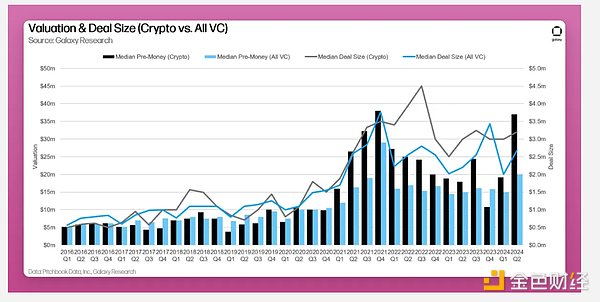

儘管總籌資金額遠低於2021 年,但初期公司的估值幾乎翻倍,從Q1 的1,900 萬美元上漲至Q2 的3,700 萬美元,接近歷史高點。

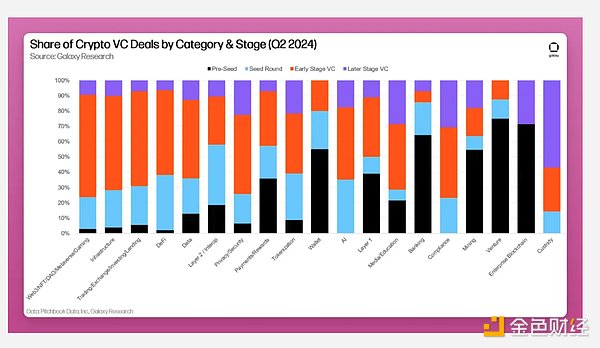

根據Galaxy 2024 年Q2 創投報告,儘管可用資金有限,但競爭和恐慌情緒推動了估值上升,特別是對早期新創公司的投資。

籌資競爭加劇

隨著加密貨幣價格反彈,創投爭相投資於少數頂尖協議。例如,Paradigm 未能進入Eigenlayer 的投資,於是轉而資助了競爭對手Symbiotic。

有趣的是,儘管散戶興趣不高,Web3/NFT/DAO/元宇宙/遊戲類專案在籌資方面領先,Q2 共籌得7.58 億美元,佔總風投資金的24%。

其中兩筆最大交易分別是Farcaster(1.5 億美元)和Zentry(1.4 億美元)。基礎設施、Layer 1 和交易類別緊隨其後。值得注意的是,加密與AI 的結合仍吸引著少量資金。

我個人感覺遊戲和元宇宙的需求較低。在我的DeFi 創作者機構Pink Brains,我們曾經僱用專人負責GameFi/元宇宙研究和社區建設。然而,由於缺乏遊戲領域的興趣,我們不得不暫停這項計劃。

有趣的是,比特幣L2 融資達9,460 萬美元,季增174%,顯示了創投對BTCFi 生態系統日益增長的興趣。

Galaxy 2024 年Q2 創投報告指出,投資人對比特幣生態系統中更多可組合區塊空間的出現充滿期待,吸引DeFi 和NFT 等模式重返比特幣生態系統。

報告還指出,早期階段交易在Q1 處於主導地位,佔據了近80% 的投資資本,其中種子輪交易佔13%。這顯示了市場對加密創新的積極展望。

儘管成熟階段的公司面臨挑戰,新興創新理念仍在吸引創投的注意。

個人而言,我能感受到籌資活動的減少,因為很少再有新的私訊邀請我加入KOL 輪融資。

無論如何,我不會投資KOL 輪,因為我覺得在私人市場中並無特殊優勢。我更傾向於流動性更高的投資,並保持內容的獨立性。

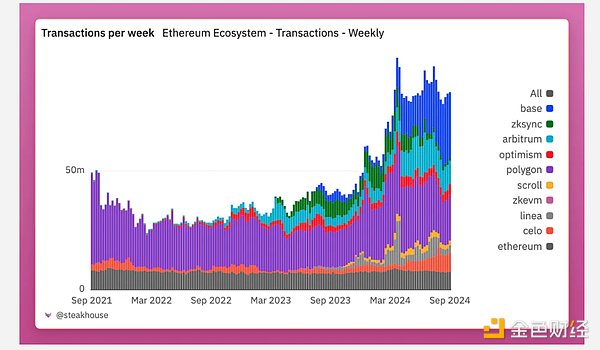

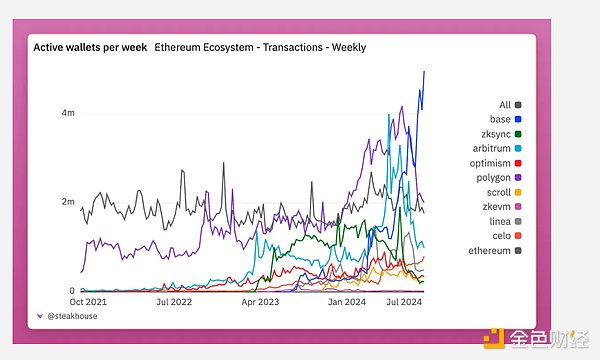

L2 的現況:Base 的崛起

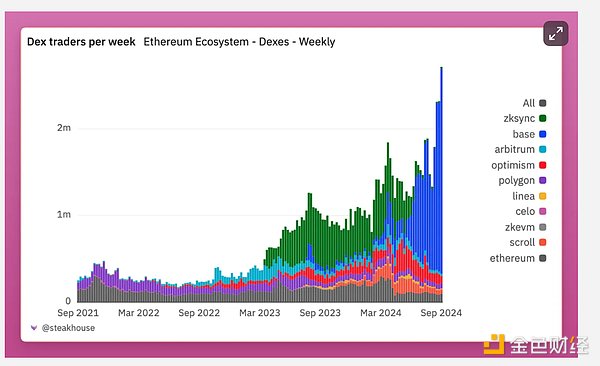

好消息是,L2 的活動量正在爆發式增長。活躍錢包數量和每週交易量持續增加,DEX 交易量已經連續一年上升。

然而,Base 的成長遠超其他L2。請看代表每週活躍錢包的藍線。

Base 持續吸引新用戶,而其他L2 則在流失用戶。這一日益明顯的主導地位尤其體現在DEX 交易者數量上,Base 佔據了驚人的87% 市場份額!

那麼,這裡發生了什麼事?

Base 在Onchain 夏季活動期間首次推出了智慧錢包。雖然使用Passkeys 創建錢包很酷,但我主要透過該應用程式鑄造了多個NFT 只是為了嘗試一下。

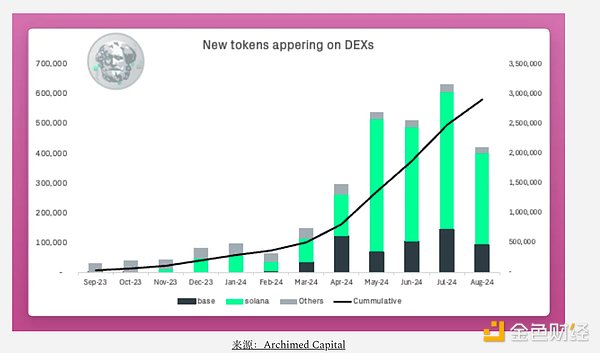

然而,Base 今年夏天真正的亮點是對memecoin 的投機,這推動了交易量和錢包數量創下歷史新高。您可以看到Base 和Solana 佔據了DEX 上大多數新代幣發行的份額。

令人驚訝的是,儘管memecoin 價格已經下跌,夏季也已經結束,但交易量卻沒有減少。

SocialFi-雖然不看好Racer 和Friend Tech,但…

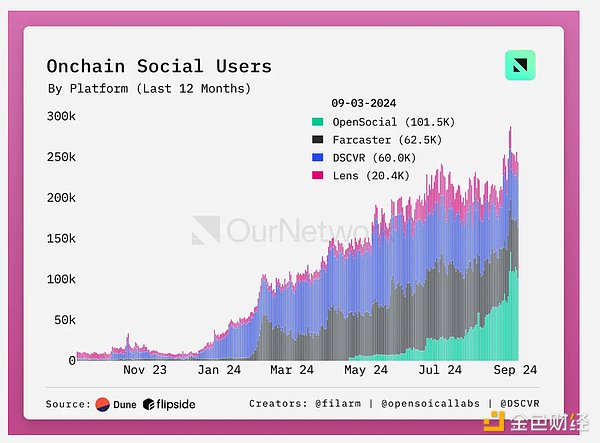

SocialFi 是另一個用戶成長顯著的領域。

Farcaster 和Lens 在X(前身為Twitter)上佔據了主導地位,但亞太地區的OpenSocial 協議最近日活用戶突破10 萬,超過了Farcaster 的6.5 萬和Lens 的2.5 萬的總和。然而,X 上很少人知道OpenSocial 的具體功能。由Solana 支持的DSCVR 也悄悄達到了6 萬日活用戶,但幾乎沒有引起關注。

儘管在Friend.tech 上虧了錢,但我還是看好SocialFi。 SocialFi 是少數超越投機性的加密領域之一。 Vitalik Buterin 曾在AMA 中表示,去中心化社群媒體是他最看好的領域。

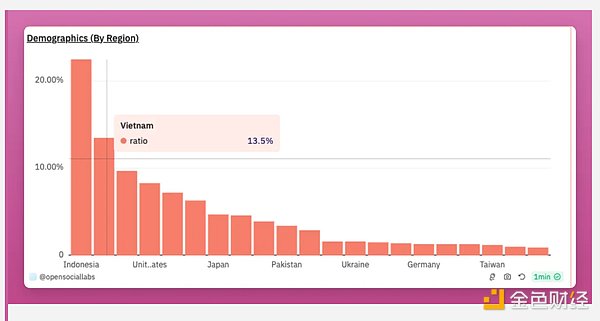

根據Yano 的說法,OpenSocial 之所以被忽視,是因為加密新聞媒體和X 主要由西方主導,而OpenSocial 基於亞洲,用戶主要來自印尼、越南和印度,美國排名第四。

OpenSocial 建立了一個去中心化社交平台,讓創作者和社群可以完全擁有自己的社交網路和數據。用戶可以在無需依賴Facebook 或Twitter 這樣的主流平台的情況下,建立和控制自己的社交應用程式、社群和資產。這為用戶提供了更多的控制權、所有權,並能透過內容和互動賺取收益,使社群媒體更加開放和公平。

與Lens 或Farcaster 類似,OpenSocial 是一個基礎平台,多個應用程式和介面在其上運行。 Social Monster(SoMon)是日活用戶最多的應用程式。儘管可以嘗試,但所有體驗都充滿了bug…

關鍵在於要認識到,儘管加密敘事由西方觀眾主導,但實際情況是,全球各地有許多真實用戶,他們的加密使用方式可能與X 上的OG 所描繪的不同。

透過數據圖表了解市場現狀

以下是一些數據點,幫助我們理解當前的市場狀況:

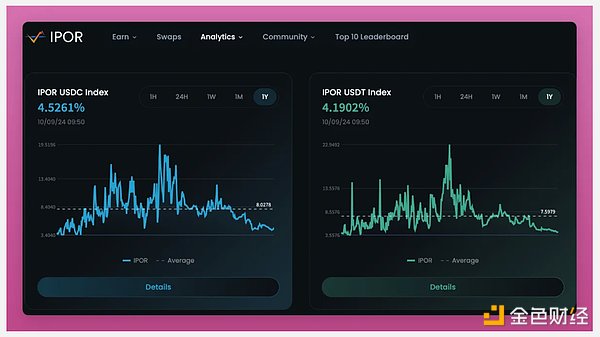

IPOR 穩定幣指數:數據顯示鏈上槓桿已經消散,借貸利率回到了2023 年上漲前的水平。在空投農耕時期,借貸利率飆升,但因空投結果不佳,農民關閉了循環部位。

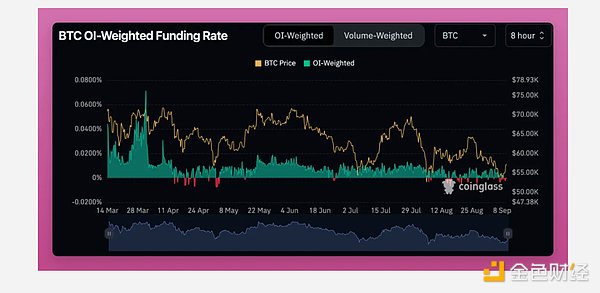

BTC 未平倉利率:BTC 未平倉利率顯示槓桿也已重設。 3 月的資金費率較高,但在4 月和7/8 月轉為負值,這意味著空頭支付多頭,顯示交易者預期市場下跌。然而,目前未平倉量(OI)再次為正。

礦工拋售:另一個看漲指標是礦工的賣出行為。礦工似乎已經停止拋售,並重新開始累積BTC。

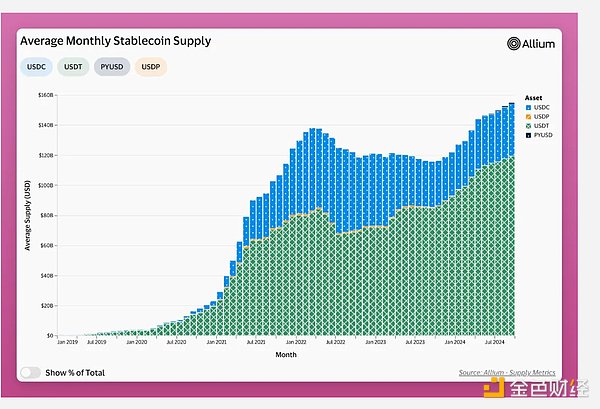

穩定幣供應:穩定幣供應的持續成長可能是更樂觀的圖表。

總供應量不斷上升,但差異在於USDT 供應增加,而USDC 從550 億美元縮減至340 億美元。為什麼?

首先,矽谷銀行崩盤導致USDC 脫鉤,標誌著USDC 供應的頂點。另一種可能的解釋是,Nic Carter 提出的美國政策將投資者推向了監管較少的離岸穩定幣,因此USDC 成長停滯,而USDT 繼續擴張。

如果真是如此,那麼有利於加密的美國監管可能成為USDC 上漲的看漲催化劑……哦,等等……

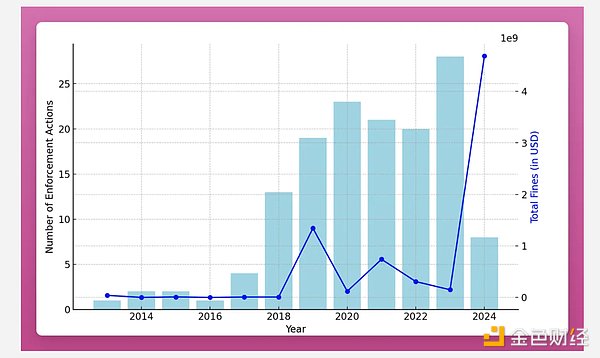

監管情況:2024 年,美國SEC 從加密公司收取了47 億美元罰款,相較2023 年增加了30 倍。

這筆本該投資於加密領域的錢,最終流入了政府官僚手中,而非加密領域的實際受害者。

其中最大的一部分是與Terra 的44.7 億美元和解款項。好消息是,據Social Capital 報告稱,SEC 正向「更少但金額更大的罰款」轉變,重點是具有行業先例影響的高影響力執法行動。

總結:上漲還是下跌?

是的,現在的情況看起來的確很糟。

ISM 指數下滑,ETH ETF 沒有需求,創投也猶豫不決,現在的市場環境並不好。但這正是市場修復的方式。大家都在恐慌時,通常意味著我們離底部比想像中更近了。

當然,悲觀的數據點確實存在,但同樣也有很多看漲的理由。 L2 表現強勁(尤其是Base),像Farcaster 和OpenSocial 這樣的社交平台正在成長,槓桿被清除。雖然市場熱度下降,但關鍵領域仍保持活躍。

監管是一團糟,SEC 正在擠壓整個產業。我們需要看到美國監管態度的轉變,或領導層的更替,才能阻止市場繼續「出血」。有利於加密的監管或許會成為看漲的觸發因素。在此之前,壓力依然存在。但請記住,即使民主黨贏得選舉,他們可能也需要重新打開「印鈔機」來兌現所有承諾。而在這種印鈔環境下,比特幣是最好的資產。

歸根究底,市場不會直線運作。我們正處於那個情緒動搖的混亂階段,這很正常。保持專注,專注於數據,不要被噪音影響。

看漲的趨勢往往不明顯,直到它們擺在你面前。總之,我依然看好市場。

當然,我也可能是錯的。