作者:Robbie Petersen 來源:X,@robbiepetersen_ 翻譯:善歐巴,金色財經

在加密貨幣的歷史中,關於區塊鏈棧中價值將最終累積在哪裡的討論從未停止。過去的爭論核心主要在協定和應用之間,但堆疊中有一個被忽略的第三層——錢包。

“胖錢包”論述主張,隨著協議和應用層逐漸“瘦化”,更多的空間將被釋放給擁有兩項最具價值資源的一方——分發渠道和訂單流量。此外,作為終極前端,我認為沒有任何角色比錢包更有利於將這一價值貨幣化。

本文旨在完成三個目標。首先,我們將概述三種將持續使協定和應用層商品化的結構性趨勢。其次,我們將探討錢包如何透過其靠近終端用戶的位置獲利的多種途徑,包括訂單流支付(PFOF)和分發即服務(DaaS)。最後,我們將探討為何兩個替代性前端——Jupiter和Infinex——或許最終會在爭奪終端用戶的競爭中勝過錢包。

邁向更「瘦」的協議與應用

關於區塊鏈棧中價值最終將累積在哪裡,可以歸結為一個簡單的框架。對於加密堆疊的每一層,請思考以下問題:

如果該層產品增加其抽成比例,使用者是否會轉向更便宜的替代品?

換句話說,如果Arbitrum增加其抽成比例,用戶是否會轉向另一個協議,例如Base,反之亦然?同樣,在應用層,如果dYdX增加其抽成比例,用戶是否會轉向下一個無差別的永久合約DEX?

根據這個邏輯,我們可以辨識出轉換成本最高的層級,也就是誰擁有非對稱的定價權。同樣,我們可以透過此框架識別出轉換成本最低的層級,進而判斷哪一層將隨著時間的推移而逐漸商品化。

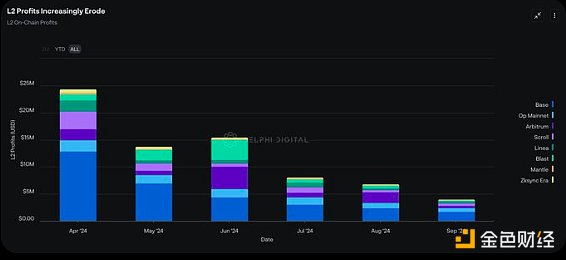

儘管歷史上協議層具有不成比例的定價權,我認為這種情況正在改變。目前有三種結構性趨勢在不斷「削薄」協議層:

-

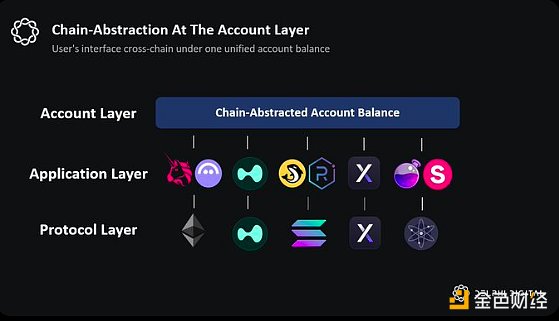

多鏈應用與鏈抽象化:多鏈逐漸成為應用保持競爭力的基本要求,區塊鏈間的使用者體驗也將愈加無差異化,因此協議層的轉換成本會進一步降低。此外,透過抽象化跨鏈操作,鏈抽像化也將進一步壓縮轉換成本。結果是,應用將不再依賴單一鏈的網路效應,相反,鏈將愈加依賴前端的分發能力。

-

MEV供應鏈的成熟:儘管MEV永遠不會被完全消除,但在應用層及其更深層,已經有許多舉措在逐步重新分配從用戶中提取的MEV數量。重要的是,隨著MEV供應鏈的持續成熟,價值將逐漸沿著MEV供應鏈上升,並不對稱地累積於擁有最獨佔用戶訂單流的實體上。這意味著協議層的議價能力將被削弱,而前端和錢包的槓桿將增強。

-

代理範式的轉變:在一個主要由代理和「解算器」執行交易的世界中,吸引這些代理流量對於區塊鏈的生存將變得至關重要。重要的是,鑑於代理和「解算器」被設計為主要優化最佳執行,協議將不再依賴「氛圍」和「共識」等無形因素,而是僅以交易費和流動性為競爭標準— —這將進一步「瘦化」協議層,因為協議將不得不壓縮費用並激勵流動性以保持競爭力。

因此,回到最初的問題——如果一個協議增加其抽成比例,用戶是否會轉向更便宜的替代品?雖然現在可能不明顯,但我認為隨著轉換成本的持續壓縮,答案將越來越趨向於「是」。

直觀上,人們會認為如果協定層變得“瘦化”,那麼應用層就會相應地“肥化”。儘管應用層確實會重新捕捉一些價值,但單憑「胖應用」理論是不夠的。價值將在不同的應用垂直領域中以不同方式累積。因此,問題不在於“應用會變得更胖嗎?”,而在於“哪些特定應用會變得更胖?”

正如我在《加密市場護城河辨識框架》一文中所述,針對加密應用的結構性差異——易分叉性、可組合性和基於代幣的獲客——導致了進入門檻和客戶獲取成本( CAC)降低的效果。因此,儘管少數應用具有一些不可簡單分叉或補貼的特性,但作為加密應用,仍然很難培養護城河並維持市場份額。

再回到我們最初的框架—如果一個應用程式增加其抽成比例,使用者是否會轉向更便宜的替代品? ——我認為,對於99%的應用來說,答案是「是」。因此,我預計大多數應用將難以捕捉價值,因為啟動收費開關必然會導致用戶轉向下一個提供更高激勵的無差異化應用。

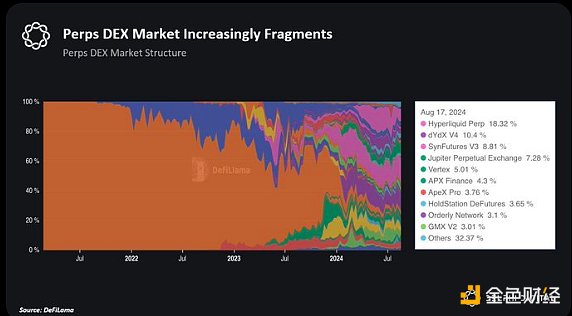

最後,我認為AI代理和解算器的興起將對應用產生與協議相似的影響。鑑於代理和解算器將主要優化執行質量,我預計應用程式也將被迫在吸引代理流量方面展開激烈競爭。儘管長期來看流動性網路效應應該會帶來贏家通吃的動態,但在短期和中期內,我預期應用將逐漸陷入價格戰。

這就引出了一個問題,如果協議和應用都繼續“瘦化”,那麼這些價值的主要積累點將會在哪裡?

「胖錢包」論述

簡而言之,價值將累積於擁有終端用戶的一方。理論上,這可以是任何前端應用,但「胖錢包」論述認為,沒有人比錢包更接近用戶。支持這邏輯的五個分論點如下:

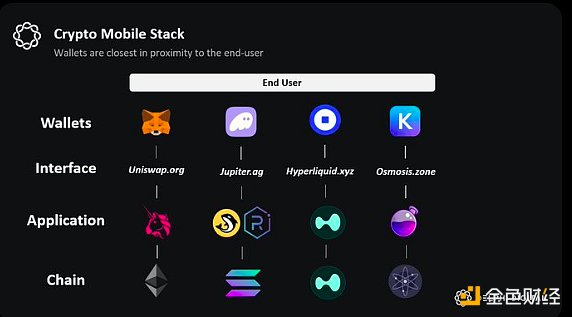

1.錢包主導加密貨幣的行動端用戶體驗:在行動端,理解誰擁有終端用戶的一個好方法是問:「用戶最終會與哪個Web2應用程式互動?」儘管大多數用戶透過Uniswap的前端進行交易,但他們訪問這個前端的入口是他們的加密錢包應用程式。這意味著,如果行動端逐漸主導加密用戶體驗,錢包可能會進一步鞏固與終端用戶的關係,成為重要的應用程式存取入口。

2.錢包「就地」滿足用戶需求:加密應用本質上屬於金融應用。與Web2不同,幾乎所有鏈上交易都是某種形式的金融交易。因此,帳戶層對加密用戶至關重要。此外,錢包層還擁有一些獨特的協同特性,如支付、閒置存款的原生收益、自動化投資組合管理,以及其他面向消費者的用例(如加密貨幣借記卡)。例如,Fuse在這方面領先,提供Fuse Earn和Fuse Pay等功能,允許用戶使用Visa借記卡在現實生活中消費他們的錢包餘額。

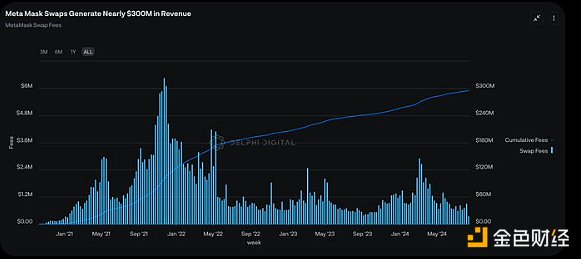

3.錢包的轉換成本意外地高:雖然理論上切換錢包只需複製貼上種子短語,但對大多數普通用戶來說,這是一個心理障礙。由於用戶隱含地對錢包提供者給予高度信任,我認為品牌和「可靠性」是錢包層的強大防禦力來源。回到我們最初的問題——如果堆疊中的某個產品提高其抽成比例,使用者會不會選擇更便宜的替代品? ——在錢包層,答案似乎是「不會」;MetaMask對錢包內交換收取0.875%的費率就是這種邏輯的體現。

4.鏈抽象:儘管鏈抽象化是技術上複雜的問題,錢包層提供了一個有吸引力的解決方案。透過一個帳戶餘額存取跨鏈應用的想法直觀且便捷。 @OneBalance_io、@BrahmaFi、@Polaris_App、@ParticleNtwrk、@Ctrl_Wallet和Coinbase的智慧錢包等專案都在朝這個方向努力。未來,更多團隊將透過在錢包層解決鏈抽象化來滿足用戶需求。

5.與AI的獨特協同:儘管AI代理可能會進一步商品化區塊鏈棧的其他部分,用戶仍然需要授權代理最終代表他們執行交易。這意味著錢包層最適合成為AI代理的標準前端。在帳戶層整合AI的其他低門檻切入點還包括自動質押、收益耕作策略以及由大型語言模型(LLMs)增強的客製化使用者體驗。

既然我們已經闡述了「為什麼」錢包將越來越多地擁有最終用戶關係,那麼讓我們來思考一下它們最終將「如何」 將這種關係貨幣化。

獲利機會

錢包的首個貨幣化機會在於對用戶訂單流的所有權。如前文所提到的,儘管MEV供應鏈將繼續演變,但價值仍將不成比例地累積於那些擁有最獨佔訂單流存取權的一方。

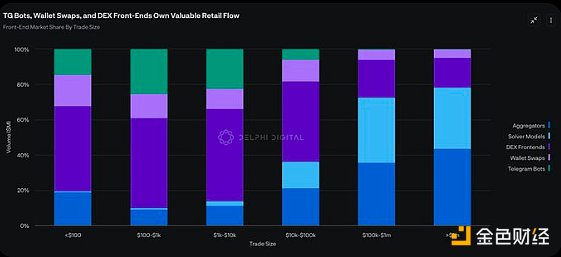

目前,擁有大多數訂單流量的前端主要是解算器模式和去中心化交易所(DEX)。但這張圖表單獨來看缺乏細微差別。必須理解的是,並非所有訂單流都相同。訂單流分為兩種:(1) 對費用敏感的流量和(2) 對費用不敏感的流量。

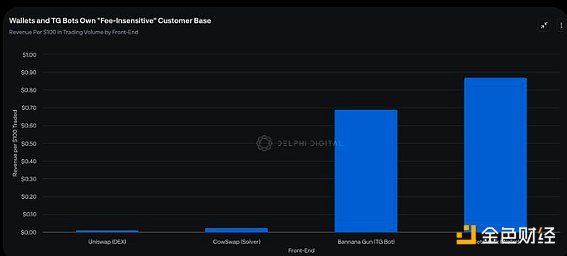

一般來說,解算器模型和聚合器在「費用敏感」流量中占主導地位。這些用戶交易金額通常超過10萬美元,因此執行對他們來說非常重要。他們不會接受高出10個基點的額外費用。因此,「費用敏感」交易者是價值最低的客戶群——儘管以交易量計算,這些前端擁有大部分市場,但每1美元交易所產生的價值卻遠低於其他管道。

相較之下,錢包交換和Telegram交易機器人擁有更有價值的用戶群——「對費用不敏感」的交易者。這些交易者為方便而非執行支付費用。因此,對他們來說,交易中支付50個基點的費用並不重要,尤其是在他們期望交易結果可能是100倍增長或歸零的情況下。因此,Telegram機器人和錢包交換每1美元的交易量產生的收入遠高於去中心化交易所的前端。

未來,如果錢包能夠利用這些趨勢並繼續維持與終端用戶的關係,我預計錢包內交換將繼續蠶食其他前端的市場份額。更重要的是,即使它們的市場份額僅增加5%,這一增長也將產生巨大的影響,因為錢包交換每100美元交易量產生的收入幾乎是DEX前端的100倍。

這為我們帶來了錢包透過接近最終用戶而獲利的第二個機會——分送即服務(DaaS)。

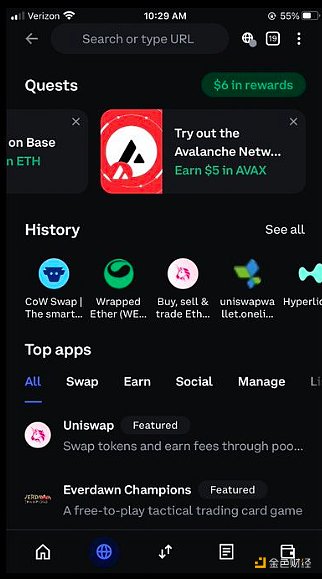

作為用戶鏈上互動的標準前端,應用程式的分發最終依賴錢包提供商,尤其是在行動端。因此,錢包似乎有很好的位置與應用程式達成獨家協議,以換取分發支援。例如,錢包提供者可以建立自己的應用程式商店,並透過收入分成協議向應用程式收費。 MetaMask似乎已在探索類似的方向,推出了「snaps」。

同樣,錢包提供者還可以將用戶引導至特定應用,獲得共享的經濟效益。與傳統廣告相比,這種方式的優點在於用戶可以直接從錢包內購買並與應用程式互動。 Coinbase已經在嘗試類似方式,透過推薦「特色」應用程式和錢包內任務(quests)來引導用戶。

錢包還可以透過為新興鏈贊助用戶交易來幫助其引導成長。例如,假設Bearachain希望吸引用戶進入其鏈上,他們可以付費給MetaMask以贊助Bearachain上的跨鏈費用和燃料費用。由於錢包最終擁有終端用戶,我預計它們可以談判出一些有利的條款。

隨著越來越多的用戶透過錢包作為主要鏈上訪問入口入駐,我們可能會看到從「區塊空間」向「錢包空間」的需求轉變,因為注意力正成為加密經濟中最寶貴的資源。

雄心勃勃的消費者面臨的強大挑戰

最後,儘管錢包在爭奪終端用戶的競賽中佔據先機,我仍然對兩個替代性前端的前景感到興奮:

-

Jupiter:@JupiterExchange 透過DEX聚合器作為初始切入點,建立了與終端用戶的緊密關係,使其在加密領域擁有最強的起點之一,用以拓展其他相關產品,包括其永久合約DEX、啟動平台、原生LST以及最新的RFQ/解算產品。我對Jupiter即將推出的行動應用程式特別期待,因為這可能將其在行動端的用戶關係位置推到錢包之前,更接近終端用戶。

-

Infinex:@Infinex_App 透過整合EVM鍊和Solana的應用,Infinex希望在提供CEX般體驗的同時保持無託管和無許可的原則。 Infinex將首先提供現貨交易和質押服務,並計劃整合永久合約、選擇權、借貸、槓桿交易、收益農場以及法幣接入功能。透過抽象帳戶層並使用如密碼金鑰等Web2用戶熟悉的功能,我相信Infinex也有潛力取代錢包,成為加密貨幣的標準前端。

儘管目前尚不清楚誰將最終贏得對終端用戶的爭奪,但愈發明顯的是:(1) 用戶注意力和(2) 獨家訂單流量,將繼續成為加密經濟中最稀缺且最具貨幣化潛力的資源。無論是錢包還是像Infinex或Jupiter這樣的替代性前端,我預計未來加密領域最有價值的項目將是那些擁有這兩個關鍵資源的實體。