原文標題:Entering the Digital Golden Era

原文作者:Alex Thorn

原文來源:https://www.galaxy.com/

編譯:Daisy, 火星財經

數位資產產業正處於黃金時代的邊緣。美國的加密貨幣有望迎來新的監管方式,同時在國會兩院和白宮獲得更多支持者的背書。該行業展現了其政治力量,向敵人發出強有力的警示,影響將遍及政治光譜。過去四年阻礙產業進步、增加法律成本的嚴峻逆風已經減弱,如今加密產業在全球最大資本市場上順風前進。

關於星期二晚上

當選總統唐納德·J·川普創造了歷史——成為美國歷史上第二位贏得非連續第二個總統任期的總統。此前唯一達成這項成就的是格羅弗·克利夫蘭,他在1892年擊敗本傑明·哈里森,贏得了第二個非連續任期。當時,這位反關稅、支持金本位的民主黨人重掌權力;如今,這位支持關稅、支持比特幣的共和黨人在2024年再次贏得非連續第二個任期。歷史往往有相似之處。

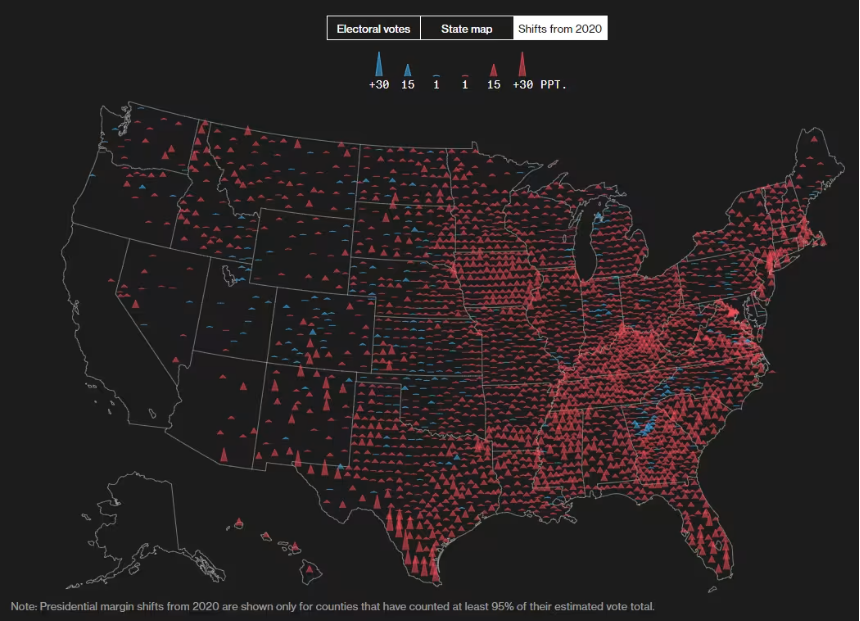

川普的勝利在現代也具有歷史意義。他的選舉人票數預計將超過310張,超過2016年的306票。他成為自2004年喬治·W·布希以來第一位贏得全國普選票多數的共和黨人。川普再次贏得賓州、密西根和威斯康辛這些「藍牆」州,與2016年類似,但他很可能還贏得希拉蕊克林頓在2016年獲勝的內華達州。在佛羅裡達州,川普以驚人的13%的優勢獲勝,這一表現部分歸因於過去幾屆選舉週期中該州人口結構的變化。這張來自彭博社的熱圖顯示了各縣95%以上的選票報告情況,以及2020年對比2024年共和黨和民主黨總統候選人的變化。紅色顯著增多。

來源:彭博社

參議院翻轉為共和黨控制,預計最終結果為共和黨掌控54席。眾議院的結果可能需要更長時間才能得出,但共和黨稍佔優勢,有望維持對下議院的控制。

關於本次選舉的其他要點:

加密產業展示了其政治力量。除了公開努力向當選總統川普提出全面而深遠的加密議題外,該行業還在眾議院和參議院獲得了廣泛支持。最引人注目的勝利是伯尼·莫雷諾(俄亥俄州,共和黨)擊敗現任參議院銀行委員會主席謝羅德·布朗(俄亥俄州,民主黨)。加密政治行動委員會在擊敗布朗的競選中投入了數千萬美元。擊敗布朗——伊麗莎白·沃倫的盟友——傳遞了一個強烈的訊息:反對加密貨幣在政治上是一條不歸路。

川普進入他的第二任期。總統在第二個任期通常會更關注複雜而前沿的議題,以建立政治遺產,而無需擔心再度競選的壓力。這次的勝利規模比2016年更大,使川普獲得了更大的施政授權,並且他得到了或許是數十年來最具多樣性的共和黨選民聯盟的支持。這增加了川普實施大刀闊斧改革的可能性,其中可能包括對金融體系的重大現代化改造。

川普團隊非常支持數位資產產業。川普的核心團隊非常支持數位資產,許多人公開持有比特幣。候任副總統JD·萬斯已公開他擁有比特幣,Vivek·拉馬斯瓦米在競選過程中一直大力支持該行業,羅伯特·肯尼迪二世至少在過去兩年內一直積極且深入地支持加密行業,過渡團隊聯合主席霍華德·魯特尼克表示他和其他康托·菲茨杰拉德的成員持有大量比特幣(康托銀行支持泰達幣),而許多主要捐贈者要么直接參與加密行業,要么對該資產類別和行業持有正面態度。此外,川普本人也曾發行NFT,並推出了與去中心化金融(DeFi)協議相關的World Liberty Financial。其團隊、家人及捐助者的親加密態度增加了川普兌現其對加密產業承諾的可能性。

華盛頓的預期政策變化

讓我描繪一下加密貨幣政策在未來可能的發展方向:

銀行監理機構。川普上任後將立即任命新的代理貨幣監理署(OCC)署長和聯邦存款保險公司(FDIC)代理主席。這些機構擁有對銀行和受保存款機構的審慎監理權力。或許在數天內,銀行監管機構可能會發布指導方針,明確禁止針對特定行業的不公平打擊(類似於「瓶頸行動2.0」),如同川普首次上任時所做的那樣,同時還可能撤銷現有的不利於加密產業的解釋性指導或信函(如2023年1月3日的聯合信函)。在數週或數月內,OCC可能會發布指導,明確允許銀行託管數位資產,並允許使用、操作和與公共區塊鏈及穩定幣互動。 (回顧一下,川普的前代理貨幣監理署署長布萊恩布魯克斯在2020年曾發布過類似的解釋性信函)。

市場監管機構。川普將提拔現任美國證券交易委員會(SEC)和商品期貨交易委員會(CFTC)的一位委員為代理主席。雖然川普承諾要“解僱加里·根斯勒”,但大多數憲法學者認為總統不能解僱已被正式確認的獨立機構委員。不過,總統可以立即指定現有委員為代理負責人。人員變動後不久,部分加密貨幣執法行動可能會暫停,一些訴訟也可能會被暫停或撤回,SEC可能會對特定項目或主題發出「不採取行動」信函,從而為行業和監管者討論合理的發展路徑敞開大門。更全面的規則制定將需要更長時間,但加密行業預計很快就會獲得豁免性減輕,主要領域可能是放鬆SEC對「證券」和「交易所」的定義。 CFTC的態度相似,但在沒有明確界定SEC和CFTC監管邊界的全面市場結構立法的情況下,確保這兩個市場監管機構的主席能共同協調制定進步政策將極為重要。

國會立法。國會中最大的加密貨幣政策議程包括:市場結構(明確數位資產的監管地位和監管機構)和穩定幣(合法化並許可穩定幣的發行)。今年5月,FIT21法案以兩黨大比例支持在眾議院通過,未來的市場結構法案可能會以此為基礎。兩黨在穩定幣立法上的分歧相對較小,眾議院金融服務委員會的主要爭議點在於1)是否只允許國家銀行發行,還是同時允許州內路徑,2)由哪個(或哪些)機構承擔對這些發行方的審慎監理職責。

- 關鍵是,如果共和黨控制眾議院,我們認為這些法案在2025年快速推進的可能性會降低。一個統一的共和黨國會可能會將2025年最初的100天專注於稅收改革、貿易和其他優先事項,透過預算和解推動共和黨優先事項。這並不意味著加密貨幣立法在下一屆國會不會取得進展,但在一個統一的國會中,我們認為它將讓位給其他優先事項,因而需要國會和監管機構在加密貨幣政策上緊密協調。我們的基本預期是,加密立法將推遲到第119屆國會的後半段,以便內閣官員和獨立監管者在與國會展開政策討論前先穩定立場。

- 能源政策。如果川普擔任總統,特別是在共和黨控制國會兩院的情況下,國內能源和電力生產將極為樂觀。這將對比特幣礦工、資料中心以及任何擁有大量電力供應的實體(當然也包括能源生產商)形成支援。

對市場參與的影響

隨著監管阻力的緩解,結合具體的解釋性信件、「不採取行動」信件或監管指導,美國的機構投資者將能更大範圍地接觸加密貨幣。

SEC放鬆SAB 121的適用性

如果SEC在九月放鬆SAB 121的適用性,或甚至撤銷該指導意見,將為全球最大的託管銀行進入加密市場鋪平道路。紐約梅隆銀行(BNY Mellon)因其主要的審慎監管機構紐約金融服務部(NYDFS)未提出異議,從而獲得了豁免,而花旗集團和摩根大通等全國性銀行的主要審慎監管機構是OCC。考慮到OCC在允許銀行直接參與加密貨幣方面的立場可能會發生重大變化,這些大型銀行將逐步獲得更多參與機會。

進一步的機構化

這將促進加密資產的融資選擇,使現貨加密貨幣能夠透過現有的機構交易平台和關係更加廣泛地獲得,並提升機構加密市場的成熟度。

SEC對Howey標準的放寬

如果SEC放寬Howey標準對數位資產的適用性,或擴大可在經紀/交易商平台上交易的「加密資產證券」範圍,將允許更多機構進入交易市場,其中可能包括銀行、交易所或經紀公司等傳統金融機構。此外,SEC放寬Howey標準的適用性可能推動美國推出更多現貨型加密ETF。

監管的清晰度和包容性

明確且包容性的監管政策將首次允許傳統金融服務公司和投資者鏈上操作,帶來收益和其他投資策略的新機會。擴大對公共區塊鏈的接觸也可能革新交易效率、透明度、發行以及金融的其他方面。取決於監管立場和可能通過的立法,傳統金融和去中心化金融(DeFi)的整合可能會真正實現。

新的代幣形式和擴展的資產生態系統

如果SEC對Howey標準和代幣揭露的立場進一步明確,我們可能會看到新型代幣的大量湧現,甚至可能出現股權類代幣。現有代幣也可能增添更多類似股權的特性以增強其價值主張。擴展和改進的資產生態系統將支持流動加密對沖基金產業的發展,使其可投資的資產種類更加成熟並不斷擴展。改進的代幣揭露和發行能力將挑戰甚至可能顛覆目前由VC資本主導的SAFT模式,提升加密市場的流動性。

加密公司首次公開發行(IPO)機會

在創投方面,IPO市場可能會對加密本地公司更加開放,最終為創投提供透過退出實現回報的途徑。目前,唯一上市的創投支持的加密新創公司是Coinbase(除了一些SPAC上市)。如果條件合適,監管機構支持,據我們估計,可能有數十家加密公司準備在美國上市。

比特幣市場分析

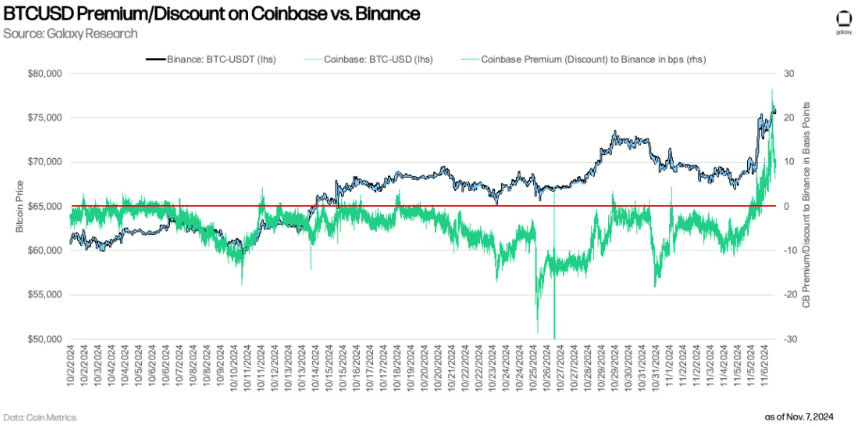

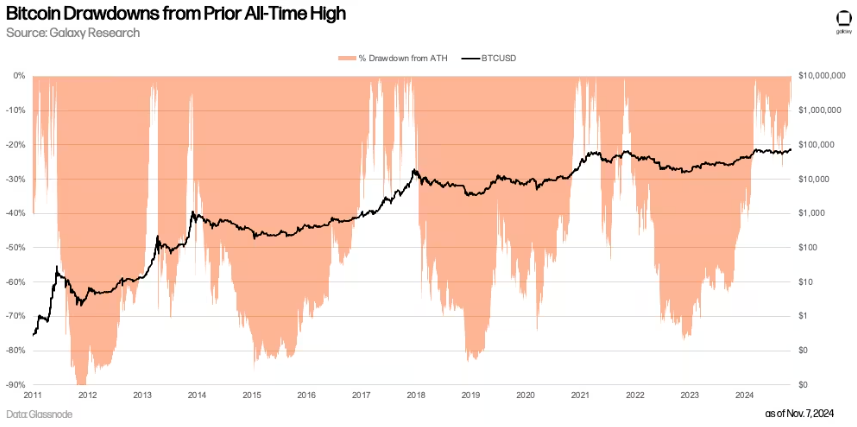

11月4日(週一),比特幣最低交易價格為66,700美元,但自那以來上漲了15%,創下歷史新高。隨著11月5日川普勝選的幾率增加,比特幣飆升至新的歷史高點,並維持在75,000至76,000美元區間。儘管比特幣自周一以來已上漲15%,自10月1日以來上漲了26%,但從基本面來看,市場並未顯得過熱。週二晚,比特幣在選舉新聞發布後大漲,「Coinbase溢價」顯著回升,至少一個月以來首次轉為正值。

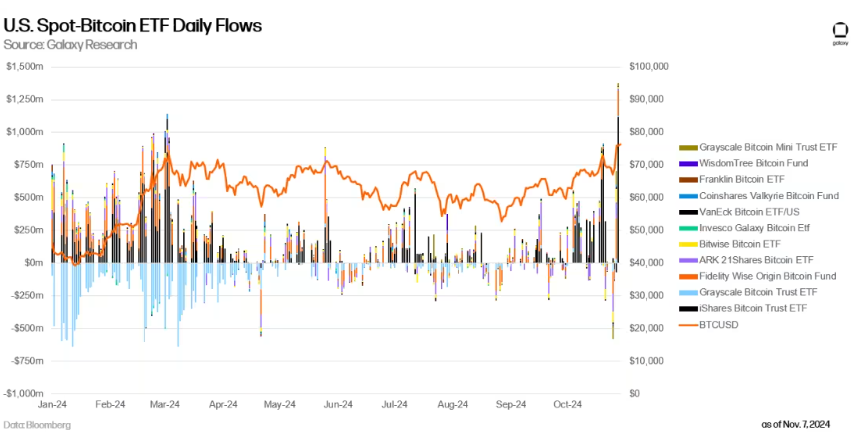

比特幣ETF表現強勁,11月7日(週四)創下史上最大的單日淨流入量,達13.75億美元,推動BTC再創新高。這一數字超過了先前的紀錄,即2024年3月12日的10億美元淨流入。

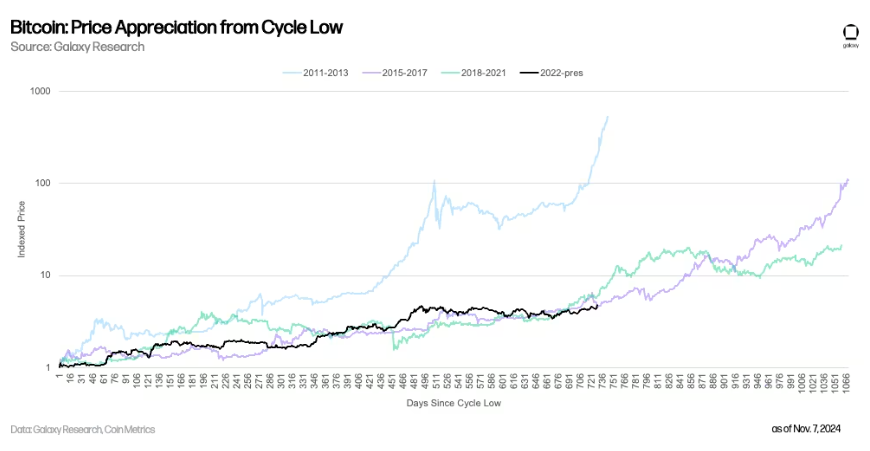

比特幣的周期性

回顧比特幣的歷史走勢,目前比特幣的表現正符合先前兩次牛市的軌跡。從週期低點測量(2011年:$2,2015年:$152,2018年:$3122,2022年:$15460),比特幣的漲勢與2017年牛市高度一致,僅稍微落後於2021年牛市的步伐。

回顧以往多頭市場中的回調,2024年的回撤比2021年和2017年牛市期間的回檔要溫和得多。

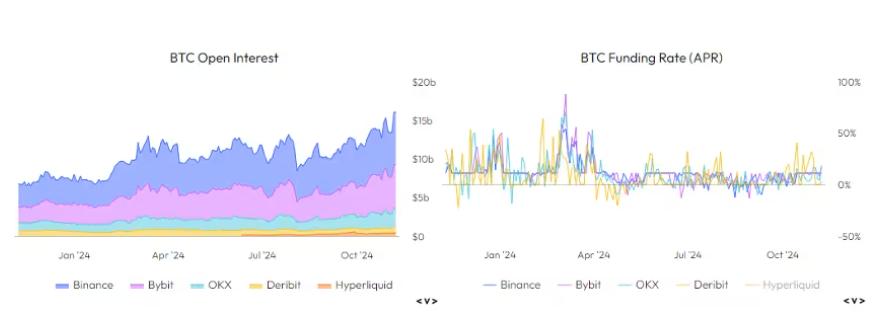

期貨與融資

儘管加密交易所的期貨未平倉合約略有上升,創下年度新高,但融資利率基本上保持不變,這表明這些波動主要由現貨市場推動。

來源:Velo.xyz

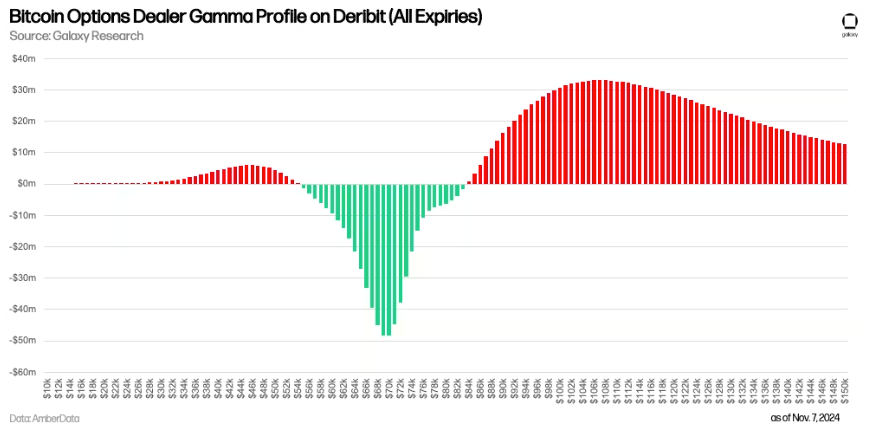

比特幣期權市場

比特幣選擇權交易商在54,000美元至84,000美元之間處於淨空Gamma狀態,這將加速價格的波動。簡而言之,當交易商處於空Gamma時,通常在價格上漲時透過買入現貨進行對沖,或在價格下跌時透過賣出出貨進行對沖。這種效應可以加速價格向任何方向的波動,並增加市場波動性。相反,當交易商處於淨多Gamma時,他們會反向操作,在價格上漲時賣出,在價格下跌時買入,從而減少波動性。我們的分析表明,目前的最大空Gamma位於70,000美元,因此這種影響會隨著BTC/USD的上漲而逐漸減弱。值得注意的是,目前高位行使價的許多買權持有者已進入獲利狀態,這些投資人可能會選擇將選擇權延展至更高的行使價,將空Gamma推向更高的行使價區間。下圖顯示了我們對從11月7日到2025年9月26日所有BTC選擇權到期日的選擇權交易商淨Gamma部位的看法。

比特幣基本面

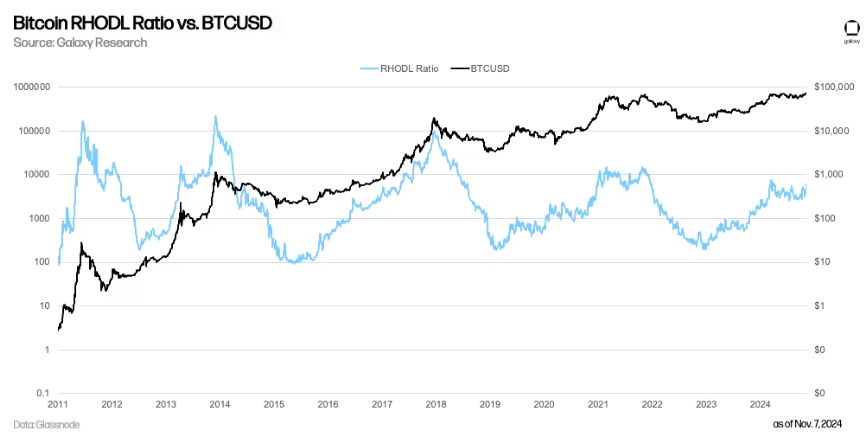

實現HODL比率(Realized HODL Ratio)是一個指標,用於衡量1周和1-2年實現市值HODL區間之間的比率(即在這些時間段內最後一次轉移的幣的實現價值)。較高的比率通常表示市場過熱,市場頂部往往與此相吻合。 2024年RHODL的橫盤走勢更像是2019-2020年間的橫盤整理,而不像是任何峰值活動,暗示在短期和中期內仍有更多的上漲空間。

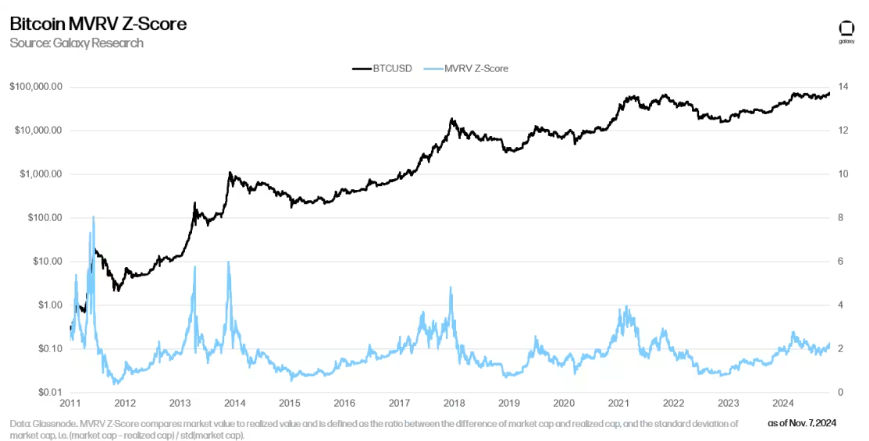

MVRV Z-得分

MVRV Z-得分是市場價值與實現價值的比率,以及市場價值的標準差,用來幫助識別資產的交易價值與整體成本基礎之間的差異。從歷史上看,這項指標在識別市場高峰方面非常有效,而目前的數值表明BTC/USD尚未接近過熱或頂部區域。

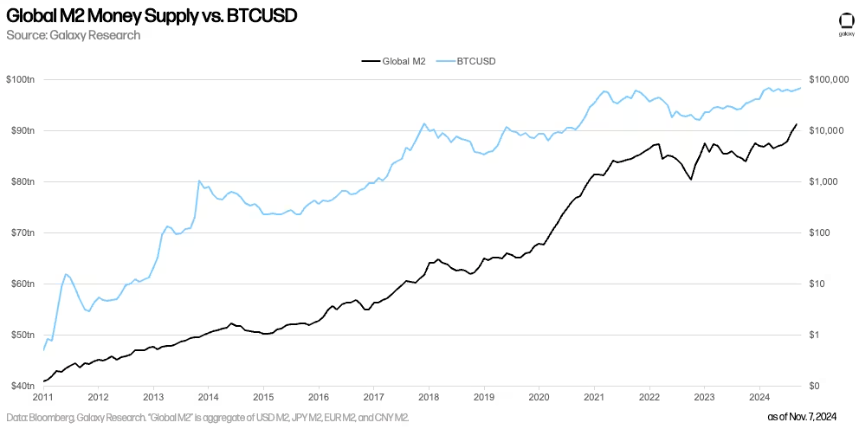

比特幣與全球M2

比特幣歷史上對全球貨幣供應量的變化有反應。儘管這種相關性並不唯一適用於比特幣,但如果比特幣開始更多地作為對沖資產使用,正如拉里·芬克所呼籲的那樣,這一趨勢值得關注。

前景展望

川普政府的到來,加上一個強而有力的共和黨參議院能夠確認他的機構任命,這對美國加密行業的監管放鬆是一個好消息。我們預計,某些形式的豁免救濟將很快出台,但更穩固的支持性監管框架可能需要更多時間才能形成。監管執行環境的放鬆,加上進步的政策思維,將為傳統金融服務公司和機構投資者更深度參與這一資產類別鋪平道路。這將挑戰現有加密基礎設施企業的護城河,但也將廣泛支持資產類別的擴展和成熟。在這種環境下,我們預計比特幣和其他數位資產將在未來12-18個月內交易於明顯高於目前歷史最高點的水平。

聲明:本內容為作者獨立觀點,不代表0x财经 立場,且不構成投資建議,請謹慎對待,如需通報或加入交流群,請聯絡微信:VOICE-V。

來源:火星財經