作者:Jack Inabinet,Bankless;編譯:白水,金色財經

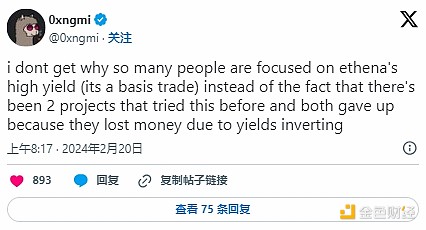

Ethena 在2024 年佔據了DeFi 的主導地位,儘管其合成美元在推出時受到了大量批評和關注,但隨著交易者紛紛湧向該協議,該團隊的努力已成為DeFi 今年最引人注目的成功故事之一。

有訊號表明,隨著其他DeFi 參與者希望抓住Ethena 的成長前景,基差交易代幣化遊戲才剛剛開始。

近幾個月來,市場泡沫大幅增加了Ethena 的收入,並將ENA 轉變為表現最佳的加密貨幣公司。

今天,我們探討Ethena 在2024 年的成功故事。

爆炸性成長

Ethena 於2 月19 日接受了第一筆公開籌款,在主網上線的一個月內,USDe 的流通供應量已經超過了除五個穩定幣競爭對手之外的所有穩定幣競爭對手。

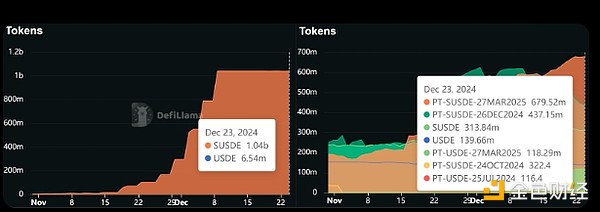

由於其規模可觀的空投激勵措施以及適時進入全年最熱融資利率環境,USDe 供應量在4 月中旬之前不受限制地擴大至23.9億美元,然後因ENA 空投興奮度減弱和加密貨幣市場降溫而陷入停滯。

儘管Ethena 隨後於5 月16 日決定降低保險資金佔用率,暫時重振了USDe 並導致一個月供應量擴張50%,但整個第三季資金費率持續壓縮造成了損失。到9 月,USDe 供應量的上漲已完全逆轉,ENA 價格較發行後高點下跌86%。

雖然Ethena 採用的資金利率套利策略對於任何熟悉期貨的交易者來說早已是可能的,但問題是,抵押這些交易的資金必須鎖定在交易所(無論是在CeFi 還是DeFi),這使得它們無法被鎖定。

透過Ethena 的方法,這種基礎交易頭寸本身就變得「代幣化」並以USDe 表示,允許交易者在DeFi 中賺取額外收益或以其持有的資產進行借貸。

儘管第三方應用程式最初對快速納入USDe 抵押品有些猶豫,但由於簡單的收益經濟學,Ethena 的合成美元現在主導了加密信貸市場。

無法與Ethena 市場領先的回報競爭的收益提供者可能會面臨存款減少或借貸需求過多的風險。這種危險的動態可能會透過演算法將借款利率設定為遠高於市場價值,並在11 月融資利率再次飆升時,迫使眾多DeFi 借貸市場瘋狂購買數十億美元的美元衍生性商品抵押品。

短短幾週內,Aave sUSDe 的存款上限飆升至10 億美元(11 月初,其貸款市場持有的Ethena 抵押品僅有區區2000 萬美元)。與此同時,MakerDAO 和Morpho 上的其他貸款機構正在以極高的91.5% 最大槓桿率吸收流動性極低的Pendle sUSDe 主要代幣(PT) 敞口中的12 億美元。

無與倫比的資產?

Ethena 的資產現在與藍籌DeFi 交織在一起,ENA 對此很感興趣,從9 月的低點反彈了500% 以上,令人印象深刻,最終穩定在距離發布後高點不遠的地方。

儘管負資金利率環境是可能導致USDe 蒙受損失的已知風險,但許多加密貨幣觀察家樂觀地認為Ethena 最近部署的美國國債產品(USDtb) 可能成為合適的基礎交易替代方案,為Ethena 儲戶建立收益率下限。

話雖如此,資金利率本質上是不穩定的,並且Ethena 如何適當地應對長期負資金利率的情況存在很大的不確定性。如果必須實現損失才能將現有的合成美元敞口轉換為國債抵押品,USDe 投資者可能會開始先發製人地出售代幣以避免額外損失,從而導致進一步的贖回,這可能會導致USDe 被迫清算或引發整個市場的信任危機。平倉發生在對沖需求較高的清淡市場(即在市場低迷)。

Ethena 的核心是一個不受監管的代幣化對沖基金。儘管其基差交易在2024 年第四季取得了巨大成功,但投資者仍應考慮該協議的各種未知因素,這些未知因素可能會在融資利率發生變化時產生問題。