在2021年的7月末,一個名為“PleasrDAO“的去中心化自治組織聚集在一起,花費高達400萬美元購買下Wu-Tang Clan專輯“Once Upon a Time in Shaolin”的唯一現存副本。其實這不是PleasrDAO 第一次花大手筆購買收藏品了,早在6月該組織就以400萬美元購買了原始Doge meme的NFT。 PleasrDAO擁有數百萬美元的資金專門投資於稀有收藏品,它看起來像是一家常規的投資公司,但是我們都知道,它最大的不同是運行在區塊鏈技術上,這種組織也就是為我們熟知的DAO(Decentralized Autonomous Organization去中心化自治組織)。

最近一些DAO開始吸引了傳統投資市場和加密KOL的注意,其中不乏億萬富翁馬克.庫班,他稱DAO為資本主義和進步主義的終極結合。著名加密投資機構A16Z還專門領導和佈局了對於DAO的投資金額,據披露達數百萬美元。

隨著2021年加密市場大牛市的行情驅使,各個賽道都開始在緊鑼密鼓的投融資,DAO也在這兩年賺足了市場投資者的眼球。不同於傳統加密VC的公司實體運作方式,Ventures DAO(也就是我們平常稱作的投資DAO)也開始大放光彩,市場也開始預測投資DAO將成為下一個趨勢,最主要的原因還是在於這種方式能夠將人才從傳統的企業框架中解放出來,並且如果社區在治理方面表現出色,每個成員都可以分到一杯羹。

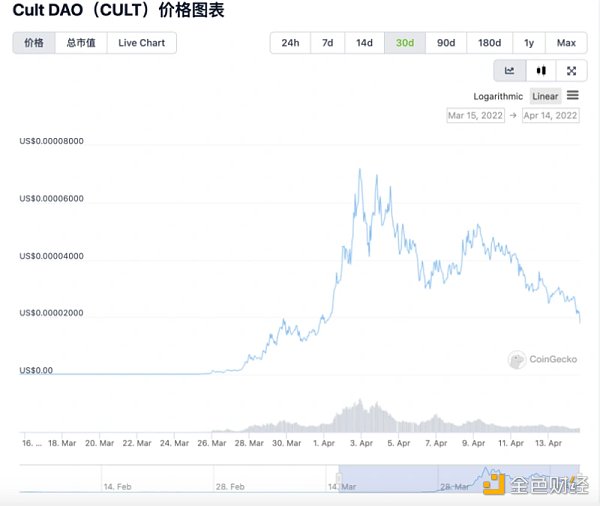

最近的市場除了STEPN這個鏈遊熱點之外,還有CULT.DAO這個去中心化的風投機構掀起的FOMO情緒。普通用戶難以參與到一級市場的投資,特別是在市場過熱的時候,CULT.DAO的願景正是要成為Web3的VC風投。顯然目前市場很容易將CULT.DAO當成meme 來衝,這點在它的幣價上也很容易看出來。

本文將從投資DAO這類細分DAO出發,從它的歷史、現狀著手,並詳解幾個比較有代表性的投資DAO,最後再總結一下投資DAO可能存在的問題和風險。大機構的投資已經捲起來了,投資DAO作為另一類“投資主體”也當然要捲起來。

一、投資DAO的歷史

DAO這個概念的出現源於2013年的一篇博客中,其中區塊鏈開發人員Dan Larimer 創造了DAC(去中心化自治公司)一詞,他將DAC描述成是一個由利益推動的組織,只不過是由代碼定義的章程,通過支付去中心化自治公司的股份來獲得運營的服務。幾個月後,V神在一篇他思考的文章中創造了我們今天所知道的術語DAO。

在2016年5月,第一個真正意義上的DAO成立了——The DAO(一個眾籌的風險投資基金)。它是在以太坊區塊鏈上的智能合約構建的,編碼框架由 Slock.It 團隊開源開發,但由以太坊社區成員以“The DAO”的名義部署。該DAO的底層邏輯是允許任何由項目的人宣傳他們好的想法和觀點,並且有機會在The DAO 獲得融資,任何擁有DAO代幣的人都可以對這些計劃進行投票表決,如果該項目獲得盈利,那麼就會相應的獲得獎勵。

然而,該基金推出三個月後,它被黑客入侵,該次事件共損失了5000 萬美元。不出所料的,本來市場也很質疑DAO的投資運作方式,該次被盜事件是投資DAO發展路上的第一個絆腳石。而後在2017 年7 月25 日美國證券交易委員會SEC發布的判決中是這樣描述的:由名為“The DAO”的“虛擬”組織提供和出售的代幣是證券,因此受聯邦證券法的約束。該報告確認,除非有效的豁免權,分佈式賬本或基於區塊鏈技術的證券的發行人必須提供註冊此類證券的發行和銷售的文件,參與未註冊發行的人也可能因違反證券法而承擔責任。

換句話說,The DAO 的發行受制於與進行首次公開募股過程的公司相同的監管原則。根據SEC 的說法,DAO 及其所有投資者都違反了聯邦證券法。儘管該DAO 項目已經結束,但它的影響仍在持續。當前的區塊鏈開發團隊應該不斷地從The DAO 的例子中尋找思路和方法。

二、投資DAO的現狀

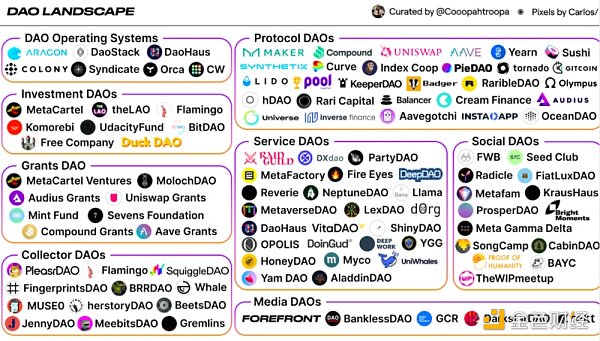

如今DAO已經發展到可以涵蓋不同的業務和需求,深耕DAO多年的加密人士Coopahtroopa 曾繪製出一張DAO 2021年的概覽圖。

Dovemetrics的一項報告指出,在該網站所收錄的84個投資DAO中,自這些投資DAO成立以來已進行了561項投資。 2021 年最活躍的是CSP DAO、DuckDAO、The LAO 和Metacartel Ventures。平均而言,一個投資DAO 完成了25 筆投資。

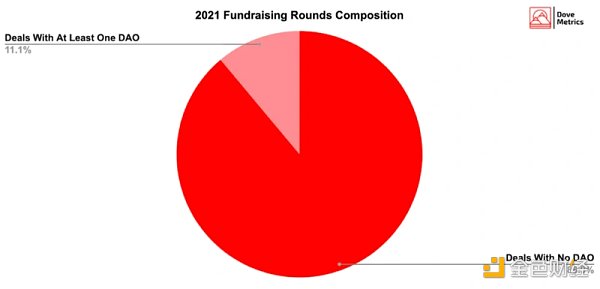

2021 年宣布的94 次融資活動至少有一個投資DAO的參與,共籌集了5.84 億美元。從下面這個比例來看,2021年主要還是大機構在進行投資,投資DAO佔的比例僅為11%左右,但是這個佔比也表明投資DAO逐漸獲得大眾的認可和關注。

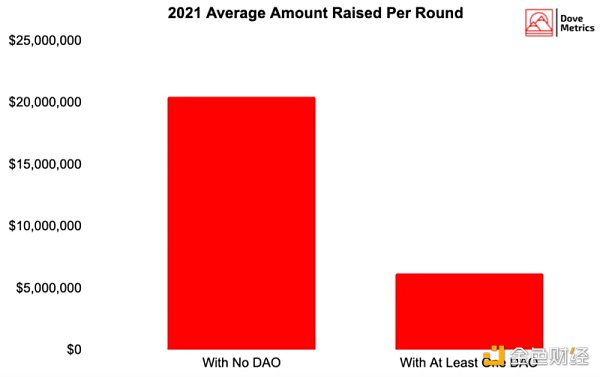

從投資金額上看,2021年傳統加密VC(除開投資DAO之外)平均投資金額為2050 萬美元,而投資DAO則為620萬美元。

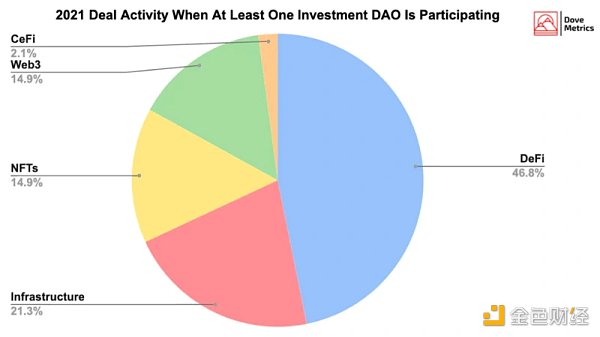

在投資賽道上,DeFi還是投資DAO最喜歡的賽道,除了整個加密市場對DeFi的投資熱度,還有很大一部分原因在於一些投資DAO傾向於通過向一些DeFi 借貸協議和DEX 提供資金來為其成員提供額外的服務。

投資DAO已經成為社區去投資區塊鏈早期項目的一種方式,但為了規避美國SEC的監管,如今投資DAO通常具有以智能合約形式管理DAO 運營的鏈上組件和為其成員提供一些法律責任保護的鏈下組件,即DAO 的法律結構。

三、目前市場幾個具備代表性的投資DAO

市面上的投資DAO多達幾十個,本文選取幾個極具代表性的作為例子來一探如今投資DAO的發展狀況。

1、MetaCartel Ventures DAO

官網

MetaCartel Ventures由Gabriel Shapiro、Peter Pan 和Ameen Soleimani 於2019 年成立。 Metacartel 由一大群原生加密創始人、建設者、工程師、KOL和投資者組成,並提供開源工具和應用程序來幫助幫助DAO 生態系統的發展。 MetaCartel Ventures 目前不對新成員開放。

它已成為該領域最受歡迎和權威的投資DAO 之一,致力於投資早期的去中心化應用程序,他們總共投資了40 多個dApp,最近還投資了Float Capital、Ceramic和KnownOrigin等。

該DAO基於Moloch v2智能合約標準,成為該DAO的成員必須是MetaCartel Ventures 認可的投資者或員工, 而法律部分將由成員管理的特拉華州有限責任公司組成,該公司主要受《Grimoire》(“有限責任公司協議”)和特拉華州有限責任法規的公司法約束。

2、The LAO

官網

The LAO 是由OpenLaw 2019年啟動的第一個以營利為目的的投資DAO,由以太坊愛好者和認可加密貨幣的投資者組成,該DAO沒有比較明確的投資方向和賽道。特別一提的是,OpenLaw 可利用工具創建有約束力的法律協議,並將它們與一個或多個智能合約(包括創建和管理token 的智能合約) 的執行綁定在一起。通過這種方式,任何在以太坊上運行的token 和智能合約都具有法律效力。

The LAO的法律結構為特拉華州有限責任公司,並將Moloch v2 用於其鏈上智能合約。 LAO 的會員資格將以先到先得的方式提供。為了遵守美國法律,LAO 的會員權益會受到限制,並且僅對認證的合格投資者開放。

3、Flamingo DAO

官網

Flamingo DAO由致力於投資和管理NFT 資產的NFT 愛好者The LAO 成員於2020 年創立,主導使其成員能夠開發和部署以NFT 為重點的投資策略。據官網的Collection展示,目前Flamingo已購買140個系列的NFT作品,其中包含我們所熟知的藍籌NFT如Cryptopunk/ BAYC,以及奢侈品牌LV發售的NFT等等,總體涵蓋較為廣泛。

Flamingo DAO 以Delaware LLC 的形式組織,使用OpenLaw 作為其DAO 管理的服務提供商。 DAO 使用Moloch v2 智能合約,成員必須是美國法律規定的合格投資者。

4、DuckDAO

官網

DuckDAO 於2020 年7 月14 日正式啟動,DuckDAO 通過與支持的加密項目建立長期的合作夥伴關係,來推動項目的快速發展。不僅如此,DuckDAO還經常同加密KOL和名人進行互動和合作,通過在前期孵化和扶持優秀的項目獲得高收益回報後,進一步同知名Youtube紅人IvanOnTech和Boxmining合作擴大影響力,畢竟他們的粉絲多達40多萬。

通過大力的宣傳社區和對項目的參與程度(孵化、社交媒體戰略貢獻以及一般貢獻),截止到撰稿日期,據DuckDAO 的官網展示,目前DuckDAO 已有102個Portfolio,其中被孵化項目Base Protocol 代幣$BASE 取得了超100 倍的漲幅,$GEEQ 和$DeFiPie 也取得了20 多倍的漲幅。

5、Angel DAO

官網

AngelDAO於2020 年創立,由4人團隊運營和管理,相比之下是一個比較輕便的DAO。 AngelDAO 部署在Aragon 和Gnosis Safe 上。他們投資於各種區塊鏈項目,包括區塊鏈協議、DeFi 應用程序和DAO,目前已完成21個早期項目的投資。

四、投資DAO 的優勢

DAO是加密社區的一個重大創新,同傳統的加密VC投資相比:

-

投資DAO允許更多的人可以參與到早期加密項目的投資過程中

一直以來,大型風投機構或投資者都能夠在一個項目早期的種子輪、私募輪等以相對較低的價格買入代幣,待項目上線之後,大部分VC會拋售獲利,這對項目的長遠發展會造成一定的傷害。但投資DAO的存在可以通過提供給社區用戶投資早期項目的機會,來衝擊傳統VC投資的拋壓現象,並能獲得投資早期項目的利益;

-

投資DAO可以利用群體的智慧做出策略性的投資決策

DAO社區可以聚集來自全球各地不同專業不同背景的人士,分佈式辦公讓他們的投資決策變得更為靈活,多樣化的社區成員可以為投資組合帶來增值貢獻。比如軟件工程師成員可以在代碼等技術角度提供解讀和意見;具備豐富社區運營和營銷經驗的人員可以幫助孵化的早期項目迅速出圈;具備優秀平面設計的成員可以幫助提供舒適的UI展示界面等等。

-

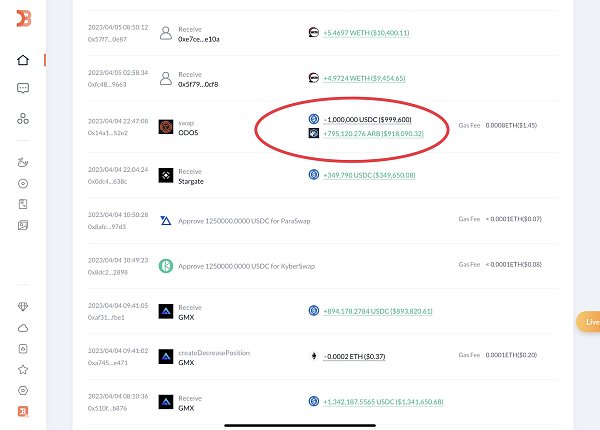

投資DAO將運營的投資基金搬到了鏈上,提高了投資決策的透明性

DAO社區必須通過保持溝通和投票來管理投資基金以及決策的製定和執行,而不是由中心化的領導小組決定方向。投資DAO 通過智能合約的聚合,使用多重簽名投票或代幣化投票機制來為投資項目提供資金,所有的投資活動都可以在鏈上進行查看,並且已經誕生出許多DAO工具可以改善治理。

-

同傳統的加密VC相比,投資DAO成員的“進出”更為靈活

根據不同DAO的智能合約部署,任何DAO成員都有權利在任意時間點退出DAO,然而傳統的加密VC是要求投資者必須在基金中停留一段時間。

五、投資DAO存在的問題

-

法律、稅收方面的限制

DAO 的法律和稅收對投資DAO成員來說也是一個風險。 DAO 是否可以被政府接受為合格的“投資主體”值得靈活變通,不被視為“法人團體”的合夥人是否可以成為財產登記的主體仍然是一個問題;投資取得收益後以什麼樣的方式提交稅收等等。因此,要使DAO 投資標準化,提高其與現有法律/稅收體系的兼容性至關重要。

-

安全問題

目前DAO 的生態系統還不夠完善,黑客攻擊的可能性是一個較大的風險。最大的眾籌項目之一“TheDAO”就因黑客攻擊損失了其籌集的1150 萬個ETH的三分之一。如果發生這種情況,投資者保護製度的缺失可能導致個人投資者的巨大損失。

-

投資權限與效率問題

雖然DAO稱為去中心化的自治組織,但是由於DAO做出每一項決策都需要進行鏈上的投票,對於持有大量投資DAO代幣的社區人員來說,相對而言可以很容易的決定是否對一個項目進行投資和撤離,這與所謂的去中心化概念有所背離。另外,大機構做出決策也許只需要一群人坐下來開個會,不用將投資決策過程放在鏈上,相對而言效率挺高;而DAO的決策一般來說需要社區成員的投票表決,社區成員可能彼此之前都不認識,對項目的認知程度很有可能不同,因此決策效率也會參差不齊。

-

投資項目的信用問題

儘管投資DAO可以在一定程度上規避大機構在投資項目上線後的拋壓,且相對來說投資金額少於大機構,但總體來說缺乏大機構的背書以及早期項目的不確定性也值得考慮在內。

儘管投資DAO存在這些局限性,但毫無疑問對於普通民眾來說是一種可以接觸一級投資市場的方式。不過由於缺乏相關的基礎設施和模糊不清的法律地位,說DAO 是一種安全的投資形式還為時過早。儘管相關法律制度尚不完善,不過也不能說DAO 在現有的法律範圍內運作的法律依據為零。美國懷俄明州通過了一項法律,承認DAO 為有限責任公司(LLC)。因此,一旦準備好安全的DAO 生態系統和相關法律制度,DAO 可能成為投資的新未來。

作者:Marina|W3.Hitchhiker