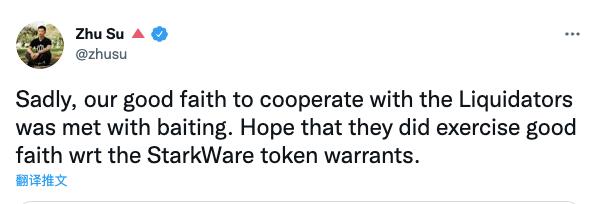

7 月12 日,噤聲近一個月的三箭資本創始人Zhu Su 再次發推:“遺憾的是,我們與清算人合作的誠意被錯誤誘導。希望他們(清算人)在StarkWare 代幣認股權證中履行善意。”

在該推文(已限制用戶評論)中,Zhu Su 還附帶了兩張電子郵件截圖,顯示自己希望按照流程清算,但債權人兼清算人Russell 假意提供幫助並商定清算方案,實則套取內部信息,並將協調過程中的資料遞交給法院,使得清算過程受阻。

三箭資本方律師還表示,債權人未能兌現StarkWare 股權收購承諾導致公司蒙受損失,產生了系列不利影響。

Zhu Su 的“現身”,可以說是對近期徹底失聯傳聞的回應。

7 月8 日,金融諮詢公司Teneo 在向美國紐約南區破產法院遞交的文件中稱,三箭創始人Zhu Su 和Kyle Davies 拒不配合清算,並且下落不明,二人可能會試圖將公司資產轉移至外部賬戶(逃避債務)。兩位創始人失聯的消息,也得到了三箭方律師的確認,加之此時距Zhu Su 最後一次(6 月15 日)現身社交平台已經過去近一個月,關於Zhu Su 的傳聞討論愈演愈烈。

但除了這條自我解釋、“甩鍋”清算人的推文,三箭方再無新的回應,兩位創始人均未出席7 月12 日在紐約舉行的法庭聽證會。

最終美國法院了凍結三箭在美剩餘資產,並指定Teneo 公司作為破產清算人享有處置相關資產的權利。最新的消息是,由Teneo 公司主持的三箭債權人的第一次會議將於7 月18 日舉行,具體議程尚不清楚,但後續進展會在指定官網(https://3acliquidation.com/)公示。

Luna 暴跌加速了熊市,隨後數家CeFi 機構如多米諾骨牌般接連暴雷倒下令人唏噓不已。不過一個多月以來,Celsius 持續在各DeFi 協議還貸逾8 億美元、陸續贖回抵押品,BlockFi 也拿到多輪貸款並確認將被FTX 收購,其它一些中小機構也都有所進展……唯有“始作俑者”三箭,相關小道消息層出不窮,湊成一出懸疑大戲。

作為昔日管理著數百億美元資產的頂級基金,三箭負債規模究竟有多大,債權人是哪些,賬上還有幾多資產?債權人起訴三箭,能否拿回部分債款?雙方博弈的難點有哪些?三箭債務危機對加密金融市場的影響是否已接近尾聲? Odaily星球日報綜合各方消息,將嘗試解答上述問題。

(1)三箭和他的債主們

“我們正在與有關方面進行溝通,並致力於將問題解決。” 6 月15 日,三箭資本創始人Zhu Su 在留下這條推文後便消失了。彼時,三箭被傳身陷流動性危機,資不抵債,引發市場恐慌,Zhu Su 的推文無疑驗證了部分猜測。

潰敗的根源在於,三箭誤判形勢,通過循環抵押借貸、加槓桿的方式持續做多比特幣等加密資產,隨著行情下行,巨額保證金以及抵押品被相繼清算,並且此前投資的LUNA 也虧損數億美元,直接導致流動性枯竭,進而引發市場螺旋下跌,比特幣最低跌破1.8 萬美元。 Odaily星球日報曾撰文分析三箭潰敗,推薦閱讀《三箭資本大敗局:ETH第一Holder身陷流動性危機》。

關於三箭債務具體規模,市場並沒有清晰的認知,特別是一些債權人害怕引起用戶恐慌擠兌,更是不敢主動曝光自己所知,甚至要撇清與三箭的關係。

而過去一個月,隨著市場情緒趨穩,一系列事件逐漸得到解決,三箭的債權人也相繼浮出水面:Voyager Digital、BlockFi、Deribit、Blockchain.com、Genesis、DeFiance Capital、TureFi 以及多個三箭投資的DeFi 協議。

債務最高的,當屬加密經紀商Voyager Digital。該公司向三箭借出15,250 個比特幣和3.5 億USDC 的無抵押借款,BTC 若按2 萬美元計算,總價值約6.55 億美元。消息傳出當日,Voyager Digital 股價暴跌超過60%,至今累計跌幅達到86%。

由於資金流枯竭,Voyager Digital 一方面將每日提款限額從2.5 萬美元降至1 萬美元,且限制每日提款次數;另一方面尋求Alameda 短期債務支持,獲得了2 億美元和1.5 萬枚BTC 循環信貸額度,但仍未能挽救將傾的大廈。 7 月6 日,Voyager Digital 宣布暫停所有客戶交易、存取款及忠誠度獎勵,並正式啟動破產重組流程、申請破產保護,計劃後續通過三箭還款、分配新股票和平台剩餘代幣償還用戶資產。

但客戶最終能拿回多少加密貨幣,依然是一個未知數。

從昔日北美最具發展潛力的加密經濟商,淪落至破產清算,Voyager Digital 的遭遇令人不甚唏噓。另外一家加密借貸平台BlockFi,同樣因為三箭債務面臨被低價收購的局面。

根據Morgan Creek 投資者電話會議洩露的錄音,BlockFi 曾向三箭提供了約10 億美元的貸款,抵押品是三分之二的比特幣和三分之一的GBTC,超額抵押率為30%;隨著BTC 價格下行,BlockFi 清算了三箭的抵押品,具體損失未知。而在三箭破產後,BlockFi 也積極對外尋求融資,但幾方給出最新的估值遠低於BlockFi 去年的50 億美元估值。最終BlockFi 選擇了FTX US(2.4 億美元收購選擇權+4 億美元的循環信貸額度),計劃2023 年秋季完成收購。

三箭的債主,還有幾家交易平台以及加密做市商。其中,加密貨幣交易平台Blockchain.com 因向三箭資本提供貸款而面臨2.7 億美元的損失,該公司公告稱其流動性充足,客戶並沒有受到影響。

加密貨幣做市商和貸款公司Genesis 損失同樣超過上億美元,不過其母公司Digital Currency Group(DCG)財力雄厚,承擔了部分債務,從而確保其繼續維持運營。

加密衍生品平台Deribit 明確表示,三箭作為其母公司股東,在公司的少數賬號上確實存在負債,但這不會影響其運營,Deribit 財務健康,願意承擔損失。

交易機構虧損的原因在於,當行情下行時跌破清算線時,這些機構並沒有立即清算三箭的保證金,而是給予其時間進行補倉(業內常見做法),但最終三箭跳票,造成虧損。

另外,三箭還被曝挪用客戶資金。 8 BlocksCapita 交易主管Danny 表示,在使用一個三箭交易賬戶進行交易時,被三箭從賬戶中拿走大約100 萬。

根據匿名人士3AnonCompany 爆料,從2018 年創立之初三箭就推出10% – 15% 收益率的結構化信貸產品,“貸方包括小型交易平台、個人和公司,三箭在和對手方交易的時候總是熟練地挪用客戶的錢,就像是在用自己的錢一樣”。一些三箭投資項目也會將投資款交還給三箭做理財,其中包括Kyber Network、加密儲蓄應用Finblox 等等,但這些資金目前也下落不明。

三箭的債主還有:機構借貸平台TureFi,200 萬美元,原計劃於8 月還款;Web3 風險投資公司DeFiance Capital,具體債務未知;三箭資本的場外交易(OTC)部門TPS Capital 也發文稱是三箭資本的債務人之一。

根據Terra 研究員FatMan 的說法,三箭總債務約為20 億美元,現有資產約為4 億美元,負債16 億美元;匿名人士3AnonCompany 在推特發文表示,三箭目前有總額超20 億美元的未償債務,但只有2 億的流動資產(因為流動性差,而難以評估實際可償還的數字)。

(2)多地起訴VS破產保護

6 月24 日,Voyager Digital 向三箭資本發出違約通知,但沒有收到任何反饋,也給債權人的心裡蒙上一層陰影。雖然不少債權人已經在第一時間試圖清算三箭資產,依然未能及時彌補損失。

隨著三箭債務缺口越來越大,債權人們坐不住了,開始在多地起訴,試圖獲得優先賠償。 DeFiance Capital 表示,正在考慮對三箭資本採取法律行動,或採取仲裁、訴訟或破產程序修正案等形式,要求三箭資本作為債權人償還。

Blockchain.com 和Deribit 率先成為首批維權起訴人,他們在英屬維爾京群島(BVI)提起訴訟,申請清算三箭資本所有資產。 “我們認為三箭資本欺騙了加密行業,並打算在法律的最大範圍內讓他們承擔責任,我們已經申請立即清算三箭資本全球所有的資產。”(注:三箭總部位於新加坡,但在英屬維爾京群島註冊成立,根據屬地管轄原則被起訴。)

7 月1 日,BVI 法院週一下令清算三箭所有資產,並指定全球諮詢公司Teneo Restructuring 管理3AC 的破產事宜——Teneo 主要側重於保護被清算公司的資產,以及確定其債權人是誰。 Teneo 隨後任命兩名合夥人Russell Crumpler 和Christopher Farmer 作為聯合清算人,並建立一個網站,債權人可以通過該網站向三箭提出索賠,相關事項也會在網站同步。

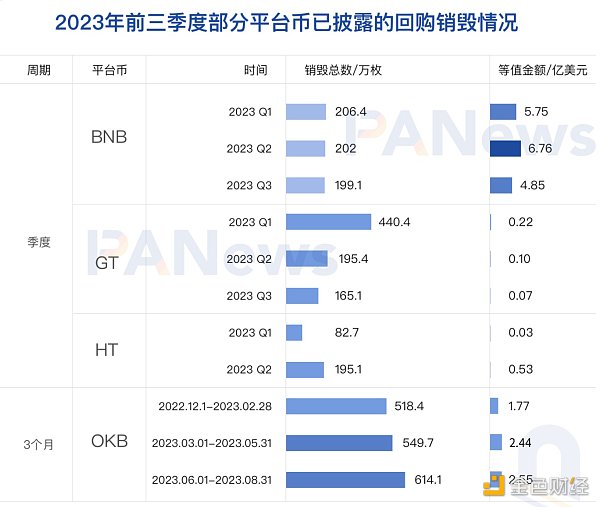

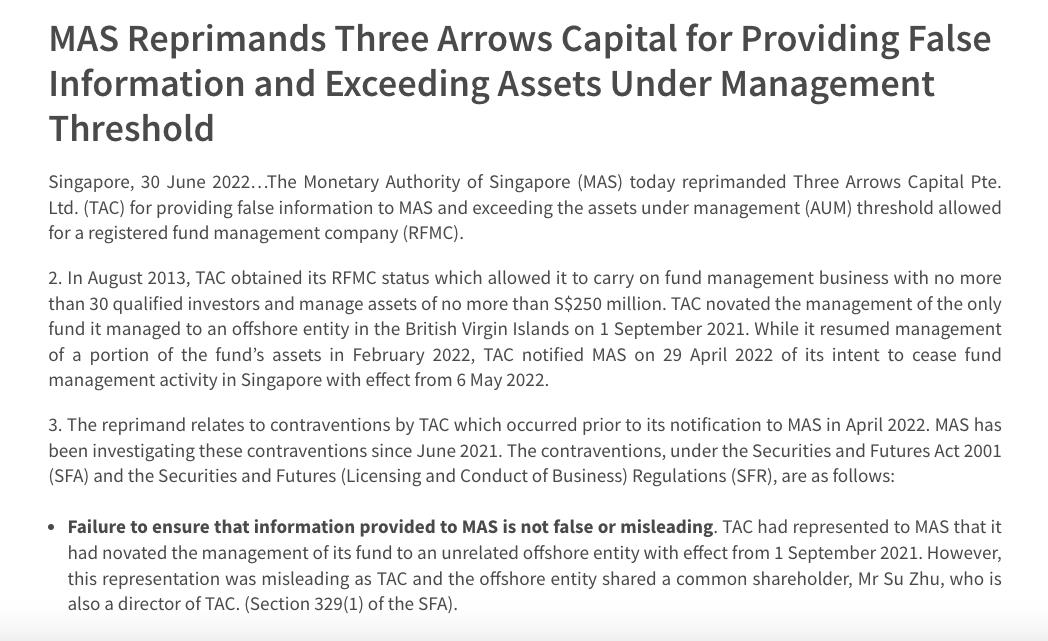

與此同時,三箭總部所在地新加坡金管局(MAS)也對其發出警告,將調查其違規行為。 (https://www.mas.gov.sg/regulation/enforcement/enforcement-actions/2022/mas-reprimands-three-arrows-capital-for-providing-false-information-and-exceeding-assets-under-management-threshold)官方公告稱,三箭資本提供虛假信息,其資產管理規模(AUM)超過註冊基金管理公司限制。具體而言,三箭自2021 年9 月1 日起,已將其基金的管理權移交給一個不相關的離岸實體,未通知金管局董事和股權的變更;此外,三箭長期違反AUM 閾值,超過了其允許的2.5 億新元的RFMC 資產管理規模。 “MAS 正在評估其是否進一步違反MAS 的規定。”

MAS 公告

三箭方面也採取了應對舉措。為了避免牢獄之災,Zhu Su 與新加坡一家專門負責白領犯罪案件的律師事務所Advocatus Law LLP 合作,由該公司創始人之一的Christopher

(https://www.legal500.com/firms/34334-advocatus-law-llp/34824-singapore-singapore/lawyers/491439-christopher-anand-daniel/)作為首席律師負責三箭債務起訴問題。走馬上任但資歷深厚的Christopher,根據美國破產法第15 章(簡稱Chapter 15)向紐約法院申請破產,以保護三箭在美國的資產。

需要著重說明一點的是,美國破產清算通常有以下幾種:Chapter 7,直接清算破產,公司會馬上進入清算環節;Chapter 11,公司可以和債權人進行關於重組的談判;而三箭申請的Chapter 15 通常是針對外國個人或實體的次級破產程序,此前瑞幸咖啡就曾用過這招——破產的主要過程是在外國公司的母國(三箭的總部新加坡)進行,在清算完成之前,三箭在美國的資產不能被其他債權人獲得。

三箭的目的顯然瞞不過債權人,為了防止三箭自身轉移資產,聯合債權人們向紐約南區破產法院提起訴訟,要求凍結三箭資本在美剩餘資產。根據債權人提交的文件,三箭的兩位創始人並不配合清算流程,在電話會議中也拒絕溝通,交由律師出面;拜訪過三箭集團新加坡辦事處的債權人律師發現,該辦事處已被廢棄;Zhu Su 和Kyle Davies 下落不明,他們可能會試圖將公司的資產轉移到外部賬戶,這一風險很高。

為此,紐約法院召開債權人緊急聽證會,兩位創始人均未出席,最終法院授予了債權人臨時救濟(Provisional relief),以防止三箭轉移、處置美國境內的資產,並指定Teneo 公司作為破產清算人享有處置相關資產的權利(注:根據「臨時救濟」,外國代表有權向三箭創始人發出傳票,要求其出示文件和證詞)。

針對債權人所稱的「下落不明」,Zhu Su 進行了反擊,並曬出了己方代理律師與債務清算人(Teneo 公司)的兩張電子郵件截圖(https://twitter.com/zhusu/status/1546801270014758912):

第一份郵件顯示,Zhu Su 之所以「消失」是因為其與家人受到的“人身暴力威脅”,並且在面對MAS 詢問時“一直在承受很大的壓力”,但是債務清算人並沒有把這一情況如實反映給法庭;

第二封郵件顯示,清算人並沒有執行商定的StarkWare 代幣認股權證條約,這“導致 [3AC] 損失了可觀的價值”。三箭在2021 年3 月參與了StarkWare 的7500 萬美元B 輪融資,該認股權證已於7 月5 日到期,由於清算人未兌現StarkWare Token 收購要約,現在Starkware Token 沒有了。

Zhu Su 曬出的兩封郵件

孰是孰非,雙方各執一詞,目前沒有定論。最新消息是,三箭資本債權人的第一次會議將於7 月18 日舉行,此次會議將由Teneo 公司主持,會議的具體議程尚不清楚,但最新消息將會同步在專門的網站(https://3acliquidation.com/)。

(3)清算難點在哪裡?

雖然債權人獲得了各地法院的支持,但這次的三箭破產清算,注定無法讓債權人滿意。

不同於傳統金融世界的破產清算,加密金融有其特殊之處,主要在於鏈上資產的追繳。

如果沒有創始人的合作,清算人無法全面了解三箭所有的加密資產,其鏈上錢包中剩餘的一些可轉移Token 無法被扣押,甚至創始人或其他各方有可能將其秘密轉移。目前,三箭公司旗下的NFT 基金Starry Night 的NFT 已被轉移到一個新的錢包中,原因不明。

對債權人來說,為數不多能夠扣押的資產包括:

一是GBTC 資產。目前GBTC 市價為每股13.13 美元,市場公允價值為18.98 美元,折價超過30%;根據2021 年年初的公告,三箭持有GBTC 份額超過10%,目前具體比例未知。一旦這部分資產被清算償還債務,勢必進一步打壓GBTC 的價格。

二是交易所或託管賬戶資產。根據美國破產法院授予的權利,債權人可以向美國地區加密交易平台發出傳票,要求配合清算。但是,考慮到此前BitMex、Blockchain.com、FTX 等機構已經清算了三箭大部分抵押品,這部分剩餘資產規模可能並不是很大,對市場影響也較小。

三是投資股權/Token。三箭此前曾投資幾十個初創公司,合約中依然有一些沒有解鎖的Token,此外還有一些沒有發幣的項目股權,這些都可以作為清算資產,只不過流動性並不高。另外也有一些投資機構(例如TPS Capital)發文撇清與三箭的關係,這也增加了債權人追款難度。

除了加密資產,三箭和Zhu Su 個人的實體資產也不容忽略。

新加坡的登記記錄(https://twitter.com/FatManTerra/status/1542814136886771712)顯示,三箭資本控制著5 處高端房產,包括三處GCB(新加坡優質洋房)、一處店屋和一處聯排別墅,其他資產包括一批高端汽車和一艘遊艇(注:GCB 是新加坡最頂尖的私人住宅房地產類別,整個新加坡只有約2800 棟)。

Zhu Su 在新加坡的洋房

其中,Zhu Su 女兒名下價值4880 萬美元的房產,由信託基金持有,其妻名下有一棟在建新房(價值2850 萬美元),遊艇是去年購買的,價值5000 萬美元,僅僅支付了首付。研究員FatMan(https://twitter.com/FatManTerra/status/1542490257186226180)發推稱,一名消息人士證實,Zhu Su 正緊急試圖出售其女名下的豪宅,他要求將這筆資金轉移到迪拜的一個銀行賬戶,並未打算用出售所得資金償還債權人。

Zhu Su 名下其他實體資產,目前不得而知,需要債權人在全球各地法院發起起訴進行調查。目前,Teneo 公司已經轉站東亞,向新加坡高等法院申請臨時救濟,允許Teneo 管理三箭在新加坡的資產,並傳喚聯合創始人Zhu Su 和Kyle Davies。如果法院批准,三箭以及Zhu Su 在新加坡的資產將被凍結,無法轉移。

(4)寫在最後

僅僅兩個月,三箭資本就從管理上百億規模資產、呼風喚雨的行業頂級基金,淪為了負債數十億、人人喊打的被告,不禁讓人感嘆:昔日的巨富實則是高槓桿、循環借貸後堆砌的虛假形象。

而三箭的潰敗也絕非個例,一眾中心化加密機構在這次危機中都暴露了早已埋下的弊端:反複使用槓桿、無抵押信用貸、多角債、挪用用戶資產,各類不透明的違規操作層出不窮。

此類案件頻發,必將加速加密貨幣監管與審查。如今,這輪暴力洗牌的後果已在市場逐步兌現並接近尾聲,行情近日有所企穩,我們也期待著加密金融市場的涅槃重生。